Steuererklärung für 2020: Das ist neu

Abgabefrist für die Steuererklärung 2020

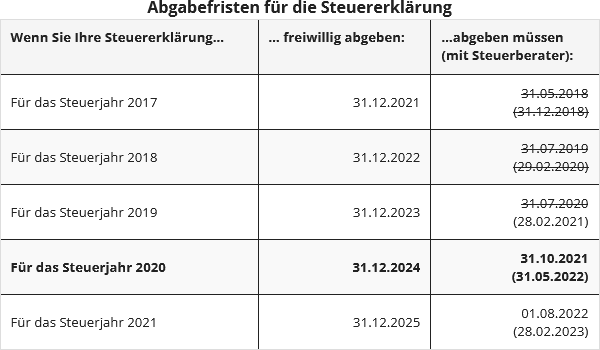

Zur Abgabe einer Einkommensteuererklärung ist man verpflichtet, wenn ein bestimmter Grund vorliegt. Dann erfolgt eine sog. Pflichtveranlagung oder Veranlagung von Amts wegen.

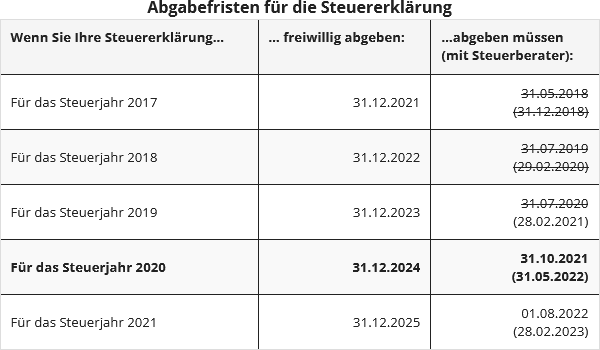

Liegt kein Grund für eine Pflichtveranlagung vor, können Arbeitnehmer, Betriebsrentner und Pensionäre eine Steuererklärung freiwillig abgeben (sog. Antragsveranlagung gemäß § 46 Abs. 2 Nr. 8 EStG). In diesem Fall können Sie sich mit der Abgabe bis zu vier Jahre nach dem Steuerjahr Zeit lassen, für die Steuererklärung 2020 also bis zum 31.12.2024 (§ 169 AO).

Für die Abgabe gelten folgende Fristen:

Verspätungszuschlag bei verspäteter Abgabe

Seit 2019 gelten neue Regeln zur Erhebung von Verspätungszuschlägen, die erstmals für die Steuererklärung des Jahres 2018 gelten. Neben der bisher unveränderten "Kann-Regelung" werden eine "Muss-Regelung" und ein Mindest-Verspätungszuschlag neu eingeführt (§ 152 AO, geändert durch das "Gesetz zur Modernisierung des Besteuerungsverfahrens" vom 18.7.2016).

Abgabepflicht bei Erhalt von Kurzarbeitergeld

Anlässlich der Corona-Krise wurden die Vorschriften rund um den Bezug von Kurzarbeitergeld mehrfach geändert. So wurde die Dauer für den Bezug von Kurzarbeitergeld auf bis zu 24 Monate verlängert. Auch gibt es Sonderregelungen zur steuerlichen Behandlung der Arbeitgeberzuschüsse zum Kurzarbeitergeld und zum Saison-Kurzarbeitergeld. Was bedeuten die Regeleung aber für die Steuererklärung?

Personen, die mehr als 410 Euro Kurzarbeitergeld im Kalenderjahr beziehen, sind zur Abgabe einer Steuererklärung verpflichtet. Wer die Erklärung nicht „freiwillig“ abgibt, sollte bedenken, dass die Finanzämter Informationen über den Bezug von Kurzarbeitergeld per Datenaustausch erhalten, die Steuererklärung dann vielleicht nach einem oder zwei Jahren zwangsweise anfordern und es zu erheblichen Verspätungszuschlägen kommen kann.

Auch Aufstockungsbeträge unterliegen dem Progressionsvorbehalt (§ 32b Abs. 1 Nr. 1g EStG). Der Arbeitgeber hat sie in die elektronische Lohnsteuerbescheinigung (für das Kalenderjahr 2020) unter der Nummer 15 einzutragen.

Steuerentlastung: Erhöhung des Grundfreibetrages

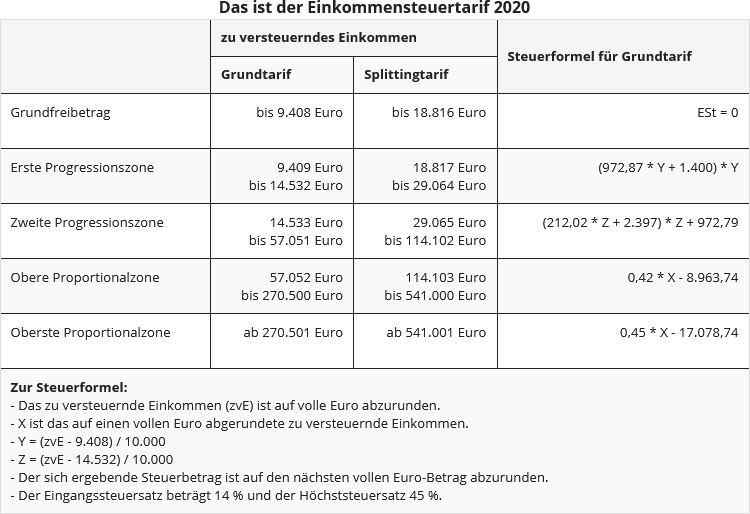

Der steuerliche Grundfreibetrag stellt sicher, dass der Anteil des Einkommens, der für den Lebensunterhalt absolut notwendig ist, nicht mit Steuern belastet wird (Existenzminimum). Ab dem 1.1.2020 wird der Grundfreibetrag von 9.168 Euro auf 9.408 angehoben. Für Verheiratete gilt der doppelte Betrag (§ 32a EStG). Zum 1.1.2021 erfolgt eine weitere Anhebung auf 9.696 Euro bzw. 19.392 Euro (§ 32a EStG).

Abbau der kalten Progression

Zum Ausgleich der kalten Progression und zur Verhinderung einer schleichenden Steuererhöhung werden die Eckwerte des Steuertarifs um die geschätzte Inflationsrate erhöht, d.h. "nach rechts" verschoben. Im Jahre 2020 erfolgt eine Verschiebung des Steuertarifs um 1,95 Prozent. Weiter geplante Erhöhungen: 1,52 Prozent (2021) bzw. 1,5 Prozent (2022). Durch diese Anpassung greifen steigende Steuersätze des progressiven Steuertarifs erst bei etwas höherem Einkommen, es bleibt etwas mehr Netto vom Brutto.

Ohne diese Anpassung müssten Steuerzahler, deren Einkommen lediglich in Höhe der Inflationsrate steigt, durchschnittlich mehr Steuern zahlen und hätten netto weniger Kaufkraft. Zum Ausgleich der kalten Progression und zur Verhinderung einer schleichenden Steuererhöhung werden die Eckwerte des Steuertarifs um die geschätzte Inflationsrate erhöht, d.h. "nach rechts" verschoben.

Der neue Einkommensteuertarif 2020

Reichensteuer greift erst bei höherem Einkommen

Seit 2007 gibt es die sog. Reichensteuer, ein Steuerzuschlag von 3 Prozentpunkten für Bestverdiener. Der Spitzensteuersatz beträgt also in der obersten Proportionalzone 45% und greift bei einem zu versteuernden Einkommen im Jahre 2019 ab 265.327 Euro bzw. 530.653 Euro (Ledige / Verheiratete). Im Jahre 2020 beginnt die oberste Proportionalzone mit dem Steuerzuschlag von 3 Prozent erst ab einem zvE von 270.501 Euro bzw. 541.001 Euro

Familienstand: Ehe auch für gleichgeschlechtliche Paare ab 1.10.2017

Viele gleichgeschlechtliche Paare haben von der Möglichkeit Gebrauch gemacht, ihre Lebenspartnerschaft in eine Ehe umzuwandeln. Sie sollten nun aber eine wichtige steuerliche Frist beachten: Sie können nämlich bis zum 31.12.2020 die Zusammenveranlagung mit Splittingtarif auch beantragen - und zwar rückwirkend für alle Jahre bis zum Beginn der eingetragenen Lebenspartnerschaft. Dies ist auch dann möglich, wenn die Steuerbescheide bereits bestandskräftig sind.

Voraussetzung ist, dass die eingetragene Lebenspartnerschaft bis zum 31.12.2019 in eine Ehe umgewandelt worden ist (Artikel 97 § 9 Abs. 5 AO-Einführungsgesetz 2019, eingeführt durch das "Gesetz zur Vermeidung von Umsatzsteuerausfällen beim Handel mit Waren im Internet und zur Änderung weiterer steuerlicher Vorschriften"). Die nachträgliche Gewährung des Splittingtarifs führt üblicherweise zu einer Steuererstattung, so dass der Antrag umgehend gestellt werden sollte, falls dies noch nicht geschehen ist.

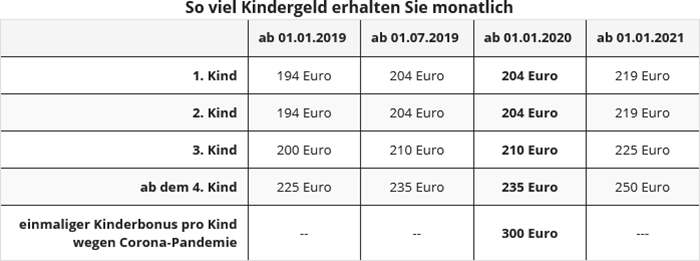

Familienförderung: Erhöhung von Kindergeld und Kinderfreibetrag

Für Familien wurden das Kindergeld Mitte 2019 und der Kinderfreibetrag Anfang 2020 angehoben.

Erhöht wurden

- das Kindergeld

- zum 1.7.2019 um monatlich 10 Euro je Kind;

- im Januar 2021 um weitere 15 Euro pro Kind steigen.

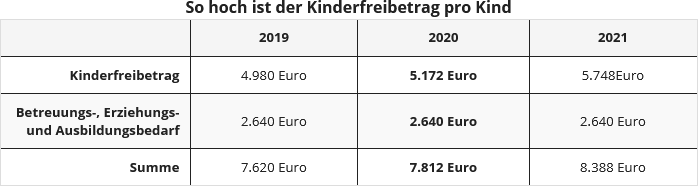

- der Kinderfreibetrag

- im Jahre 2019 von 2 394 Euro auf 2 490 Euro und im Jahre 2020 auf 2 586 Euro je Elternteil.

- im Jahre 2021 wird er auf 2.730 Euro angehoben.

Aktuell: Familien haben in besonderem Maße unter der Corona-Krise zu leiden. Für jedes kindergeldberechtigte Kind wurde das Kindergeld daher im Jahre 2020 einmalig um 300 Euro - sog. Kinderbonus 2020 - erhöht (§ 6 Abs. 3 BKKG; § 66 Abs. 1 Satz 3 EStG).

Der BEA-Freibetrag für Betreuungs-, Erziehungs- und Ausbildungsbedarf wurde nicht angehoben. Er beträgt seit 2010 unverändert 2.640 Euro und wird jetzt nicht erhöht. Als ob es in den letzten 9 Jahren keine Kostensteigerungen gegeben hätte! Geschiedenen sowie nicht miteinander verheirateten Eltern stehen die steuerlichen Freibeträge jeweils zur Hälfte zu. Kindergeld wird in vielen Fällen als Einkommen auf Sozialleistungen angerechnet und verringert so deren Bezug, z.B. beim SGB II.

Entlastungsbetrag für Alleinerziehende:

Seit 2004 steht Alleinerziehenden ein Entlastungsbetrag zu, wenn zu ihrem Haushalt mindestens ein Kind gehört, für das sie Kindergeld oder den steuerlichen Kinderfreibetrag erhalten, und ansonsten im Haushalt keine andere erwachsene Person lebt (§ 24b EStG). Ziel des Entlastungsbetrages ist es, die höheren Kosten für die eigene Lebens- und Haushaltsführung der "echt" Alleinerziehenden abzugelten, die einen gemeinsamen Haushalt nur mit ihren Kindern und keiner anderen erwachsenen Person führen, die tatsächlich oder finanziell zum Haushalt beiträgt.

Der Entlastungsbetrag für Alleinerziehende mit einem Kind beträgt eigentlich 1.908 Euro . Zusätzlich kommen für das zweite und jedes weitere Kind jeweils 240 Euro oben drauf. Alleinerziehende mit 2 Kindern werden also seit 2015 um 2.148 Euro entlastet. Der Entlastungsbetrag sowie - seit 2015 - der Erhöhungsbetrag werden gekürzt um ein Zwölftel für jeden vollen Kalendermonat, in dem die Voraussetzungen dafür nicht vorliegen.3

Aktuell: Die Schließung von Kitas und Schulen während der Corona-Pandemie hat alle Familien vor große Herausforderungen gestellt. Besonders getroffen hat sie aber die alleinerziehenden Mütter und Väter. In den Jahren 2020 und 2021 wird der Entlastungsbetrag daher von 1.908 EUR auf 4.008 Euro angehoben und damit mehr als verdoppelt. Der Erhöhungsbetrag von 240 Euro bleibt unverändert (§ 24b Abs. 2 Satz 3 EStG, geändert durch das "Zweite Corona-Steuerhilfegesetz).

Rente aus der gesetzlichen Rentenversicherung

Für Rentner, die im Jahre 2020 erstmals Rente bezogen haben, beträgt der Besteuerungsanteil 80% des Rentenbetrages. Der Bruttorentenbetrag ist also zu 80 % steuerpflichtig, wobei ein Werbungskosten-Pauschbetrag von 102 Euro abgezogen wird.

Im nachfolgenden Jahr 2021 wird der volle Jahresbetrag der Rente erneut mit dem Besteuerungsanteil von 80 % besteuert. Der verbleibende Anteil der Rente ist dann Ihr persönlicher Rentenfreibetrag, der fortan in gleicher Höhe für die gesamte Laufzeit der Rente gilt. Ab 2022 ist der volle Jahresrentenbetrag nach Abzug des Rentenfreibetrages und des Werbungskosten-Pauschbetrages von 102 EUR zu versteuern.

Penionen und Betriebsrenten

Versorgungsbezüge sind - anders als Renten aus der gesetzlichen Rentenversicherung - in vollem Umfang als "Einkünfte aus nichtselbstständiger Arbeit" steuerpflichtig und daher in der "Anlage N" anzugeben. Versorgungsbezüge sind seit 2005 begünstigt durch den Versorgungsfreibetrag, den Zuschlag zum Versorgungsfreibetrag sowie den Werbungskosten-Pauschbetrag von 102 Euro.

Wenn Sie im Jahre 2020 in den Ruhestand treten, beträgt zeitlebens der Versorgungsfreibetrag für Sie 16,0 % der Versorgungsbezüge, höchstens 1.200 Euro, und der Zuschlag zum Versorgungsfreibetrag 360 Euro. Mitsamt Werbungskosten-Pauschbetrag von 102 Euro bleiben die Bezüge also bis zu 1.662 Euro steuerfrei - lebenslänglich.

Vorsorgeaufwendungen: Ende der Günstigerprüfung

Vorsorgeaufwendungen werden seit 2005 nach neuen Regeln steuerlich berücksichtigt. Seit 2010 gibt es für Vorsorgeaufwendungen drei verschiedene Abzugsbeträge: für Beiträge zur Altersvorsorge, zur Basiskranken- und Pflegepflichtversicherung sowie zu anderen Versicherungen. Demgegenüber gab es bis zum Jahr 2004 für sämtliche Versicherungsbeiträge nur einen einheitlichen Vorsorgehöchstbetrag. Um Verschlechterungen zu vermeiden, führte das Finanzamt in den folgenden 15 Jahren von Amts wegen eine sog. Günstigerprüfung durch (§ 10 Abs. 4a EStG).

Im Jahre 2020 ist die bisherige Günstigerprüfung ausgelaufen. Das Finanzamt prüft also zu den Vorsorgeaufwendungen nicht mehr im Rahmen der Einkommensteuerveranlagung, ob für Sie die neue Rechtslage oder die alte Regelung des Jahres 2004 günstiger ist.

Krankenversicherung: Höhere Freigrenzen für Familienversicherung

In der gesetzlichen Kranken- und Pflegeversicherung sind Familienangehörige beitragsfrei mitversichert, wenn ihr Gesamteinkommen regelmäßig im Monat ein Siebtel der monatlichen Bezugsgröße nicht überschreitet. Da die Bezugsgröße sich meist jährlich ändert, ändert sich folglich auch die Einkommensgrenze für die beitragsfreie Versicherung von Familienangehörigen in der gesetzlichen Krankenversicherung. Im Jahre 2019 beträgt die Einkommensgrenze 445 Euro monatlich.

Zum 1.1.2020 ist die unschädliche Einkommensgrenze von 445 Euro auf 455 Euro gestiegen, weil die Bezugsgröße von 3.115 Euro auf 3.185 Euro angehoben wird. Dieser Wert gilt in West und Ost.

Falls der oder die Familienangehörige eine geringfügige Beschäftigung ausübt, durfte bisher das zulässige Gesamteinkommen die Minijob-Grenze von 450 EUR nicht übersteigen. Da aber nun erstmals die "allgemeine Einkommensgrenze" höher ist als die "Minijob-Grenze", dürfte u.E. nun die Grenze von 455 Euro maßgeblich sein.

Die Einkommensgrenze von 455 Euro bzw. 450 Euro darf dreimal im Jahr überschritten werden, ohne dass deswegen die beitragsfreie Familienversicherung verloren geht. Diese Befristung wird aufgehoben und die Regelung unbefristet verlängert. Falls die Einkommensgrenze jedoch mehrfach überschritten wird, besteht die Möglichkeit, sich in der gesetzlichen Krankenversicherung freiwillig zu versichern.

Neue Homeoffice-Pauschale steuerlich absetzbar

Im Zeitraum vom 1.1.2020 bis 31.12.2021 können Arbeitnehmer, die zuhause arbeiten und deren Arbeitsplatz nicht die steuerlichen Voraussetzungen für ein Arbeitszimmer erfüllt, einen Pauschalbetrag von 5 Euro pro Tag als Werbungskosten geltend machen. die Homeoffice-Pauschale ist auf maximal 600 Euro im Jahr begrenzt.

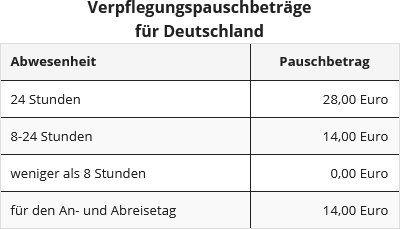

Erhöhung der Verpflegungspauschbeträge

Ab dem 1.1.2020 werden die Verpflegungspauschbeträge angehoben (§ 9 Abs. 4a Satz 3 EStG, geändert durch das "Gesetz zur weiteren steuerlichen Förderung der Elektromobilität und zur Änderung weiterer steuerlicher Vorschriften" vom 12.12.2019).

Neuer Übernachtungspauschbetrag für Berufskraftfahrer

Ab dem 1.1.2020 wurde eine neue Reisepauschale für Berufskraftfahrer eingeführt, die anstatt der tatsächlichen Kosten geltend gemach werden kann. Die Übernachtungspauschale in Höhe von 8 Euro pro Kalendertag als Werbungskosten kann – zusätzlich zum „normalen“ Verpflegungspauschbetrag – steuermindernd angesetzt werden.

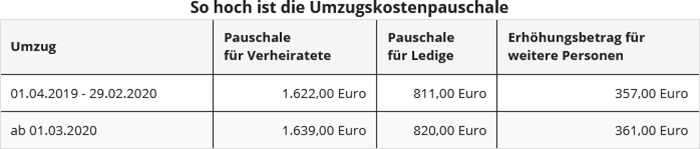

Beruflicher Umzug: Erhöhung der Pauschalen

Bei einem Umzug aus beruflichen Gründen können Sie die Umzugskosten als Werbungskosten absetzen oder vom Arbeitgeber steuerfrei erstattet bekommen. Dazu zählen neben den Transportkosten, Reisekosten, doppelten Mietzahlungen, Maklergebühren für eine Mietwohnung auch sonstige Umzugsauslagen. Während die erstgenannten Kosten in nachgewiesener Höhe absetzbar sind, können sonstige Umzugsauslagen mit einem Pauschbetrag geltend gemacht werden.

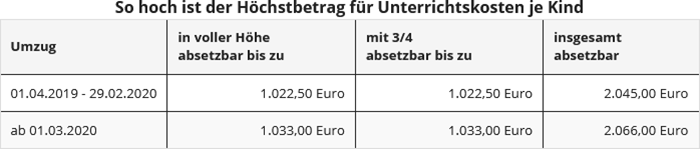

Haben die Kinder infolge des Wohnungswechsels in der Schule Schwierigkeiten, können Sie "Auslagen für zusätzlichen Unterricht der Kinder" bis zu einem bestimmten Höchstbetrag als Werbungskosten absetzen (§ 9 Abs. 2 BUKG 2019).

Steuererleichterungen für Spendenorganisationen

Für Spenden zur Hilfe für von der Corona-Krise Betroffene – egal in welcher Höhe – reicht der vereinfachte Zuwendungsnachweis. Dies soll den Verwaltungsaufwand für die geförderten Organisationen reduzieren. (BMF-Erlass vom 9.4.2020, IV C 4 -S 2223/19/10003).

Unterhalt bedürftiger Personen: Erhöhung des Unterhaltshöchstbetrages

Zum 1.1.2020 wurde der Unterhaltshöchstbetrag von 9.168 Euro auf 9.408 Euro angehoben. Der Unterhaltshöchstbetrag wird häufig nicht in dieser Höhe gewährt, sondern gekürzt. Und zwar um ein Zwölftel für jeden vollen Kalendermonat, in dem die Voraussetzungen nicht gegeben sind, um eigene Einkünfte und Bezüge des Unterhaltsempfänger, die über den Anrechnungsfreibetrag von 624 Euro hinausgehen, sowie um ein, zwei oder drei Viertel, wenn der Unterhaltsempfänger in einem Land mit niedrigerem Lebensstandard lebt.

Steuerermäßigung für energetische Sanierungsmaßnahmen

Ab dem 1.1.2020 wird eine Steuerermäßigung eingeführt für energetische Gebäudesanierungsmaßnahmen bei zu eigenen Wohnzwecken genutzten Gebäuden. Von der Steuerschuld abgezogen werden können 20 Prozent der Aufwendungen verteilt auf 3 Jahre:

- 7 Prozent im ersten und zweiten Jahr, höchstens jeweils 14.000 Euro, und

- 6 Prozent im dritten Jahr, höchstens 12.000 Euro.

Insgesamt sind Aufwendungen für Sanierungsmaßnahmen in Höhe von 200.000 Euro je begünstigtes Objekt förderungsfähig. Begünstigt sind Baumaßnahmen, mit denen ab dem 1.1.2020 begonnen wird und die vor dem 1.1.2030 abgeschlossen sind (§ 35c EStG, eingefügt durch das "Gesetz zur Umsetzung des Klimaschutzprogramms 2030 im Steuerrecht" vom 21.12.2019).

Steuerklassen: Steuerklassenkombination bei Heirat

Seit dem 1.1.2018 erfolgt bei Eheschließung die Einstufung beider Ehegatten automatisch in die Steuerklassen IV und IV (§ 38b Abs. 1 Nr. 3 und 4 sowie § 39e Abs. 3 Satz 3 EStG, geändert mit dem "Steuerumgehungsbekämpfungsgesetz" von 23.6.2017). Die Steuerklassenkombination IV/IV ist jetzt der Regelfall für Ehegatten und die Steuerklassenkombination III/V die Wahlkombination. Nur auf Antrag beider Ehegatten wird die Kombination III/V vergeben.

Die Kombination IV/IV kann also auch dann an beide Ehegatten vergeben werden, wenn nur ein Ehegatte Arbeitslohn bezieht. Die Steuerklassenkombination III/V kommt nur zur Anwendung, wenn und solange beide Ehegatten dies wollen. Der Wechsel von der Steuerklasse III oder V in die Steuerklasse IV ist auch auf Antrag nur eines Ehegatten möglich mit der Folge, dass beide Ehegatten in die Steuerklasse IV eingereiht werden.

Steuerklassenwechsel mehrmals im Jahr möglich

Ab dem 1.1.2020 ist das Recht auf einen Steuerklassenwechsel bei Ehegatten und Lebenspartnern nicht mehr auf einen Wechsel pro Kalenderjahr beschränkt (§ 39 Abs. 6 Satz 3 EStG, geändert durch das "Dritte Bürokratieentlastungsgesetz" vom 22.11.2019).

(2020): Steuererklärung für 2020: Das ist neu

Welche Einkunftsarten und Anlagen werden von Lohnsteuer kompakt 2020 unterstützt?

Programmumfang nach § 87c AO

Die Einkommensteuererklärung kann mit dieser Software nur für in Deutschland unbeschränkt steuerpflichtige Personen erstellt werden. Wenn Sie in Deutschland nur beschränkt steuerpflichtig (§ 1 Abs. 4 EStG) sind, ist eine Erstellung Ihrer Einkommensteuererklärung mit dieser Anwendung nicht möglich.

Die neueste Version für das Steuerjahr 2020 unterstützt Sie bei der Erstellung der Steuererklärung in folgenden Bereichen:

- Steuerhauptformular - Einkommensteuererklärung für (unbeschränkt) steuerpflichtige Personen

- Anlage Sonderausgaben

- Anlage Außergewöhnliche Belastungen

- Anlage WA-ESt - Weitere Angaben und Anträge in Fällen mit Auslandsbezug

- Anlage Kind - Angaben zur steuerlichen Berücksichtigung der Kinder

- Anlage VOR - Vorsorgeaufwand

- Anlage AV - Riester-Rente (Altersvorsorgebeiträge als Sonderausgaben nach § 10a EStG)

- Anlage N - Einkünfte aus nichtselbständiger Arbeit

- inklusive Werbungskosten bei Reisetätigkeit/Auswärtstätigkeit

- Anlage N-AUS - Ausländische Einkünfte aus nichtselbständiger Arbeit

- Anlage R - Renten und andere Leistungen aus Altersvorsorgeverträgen

- Anlage R-AUS - Renten und andere Leistungen aus ausländischen Versicherungen / ausländischen Rentenverträgen /ausländischen betrieblichen Versorgungseinrichtungen

- Anlage R-AV/bAV - Leistungen aus inländischen Altersvorsorgeverträgen und aus der inländischen betrieblichen Altersversorgung

- Anlage V - Einkünfte aus Vermietung und Verpachtung

- Anlage KAP - Einkünfte aus Kapitalvermögen (zunächst Zins- und Dividendenerträge)

- Anlage KAP-BET - Erträge und anrechenbare Steuern aus Beteiligungen

- Anlage KAP-INV - Erklärung von Investmentfonds, die nicht dem inländischen Steuerabzug unterlagen

- Anlage S - Einkünfte aus selbständiger Arbeit

- Einkünfte aus Gesellschaften nach § 15 EStG sowie aus Wagniskapitalgesellschaften können derzeit leider nicht erfasst werden.

- Anlage G - Einkünfte aus Gewerbebetrieb

- Einkünfte aus Gesellschaften nach § 15b EStG (Steuerstundungsmodelle), Einkünfte aus der Veräußerung an eine REIT-AG sowie Einkünfte aus gewerblicher Tierzucht, Termingeschäften oder Beteiligungen können nicht erfasst werden.

- Anlage Corona - Corona-Soforthilfen, Überbrückungshilfen und vergleichbare Zuschüsse

- Anlage EÜR - Einnahmen-Überschussrechnung

- Die Einnahmenüberschussrechnung (nach § 4 Abs. 3 EStG) ist die einfachste Art der Gewinnermittlung

- Anlage SO - Sonstige Einkünfte

- Anlage SO 1. Teil: Hier können erhaltene Unterhaltszahlungen, wiederkehrende Bezüge, Leistungen und Abgeordnetenbezüge erfasst werden.

- Anlage SO 2. Teil: Hier können Einkünfte aus privaten Veräußerungsgeschäften (Grundstücke, Wirtschaftsgüter) angegeben werden.

- Anlage Unterhalt

- Unterhaltsleistungen an bedürftige Personen (im Rahmen der außergewöhnlichen Belastungen)

- Anlage FW - Steuerbegünstigung zur Förderung des Wohneigentums und Vorkostenabzug (nach §10e EStG)

- Anlage Energetische Maßnahmen - Aufwendungen für energetische Maßnahmen bei zu eigenen Wohnzwecken genutzten Gebäuden

Wir werden Sie regelmäßig in unserem Newsletter und auf Facebook sowie Twitter zu den aktuellen Updates auf dem Laufenden halten.

Folgende Anlagen zur Einkommensteuererklärung stehen nicht zur Verfügung:

- Anlage AUS - Ausländische Einkünfte

- Anlage N-GRE - Grenzgänger in Baden-Württemberg (Arbeitsplatz in F, CH, A)

- Anlage L - Einkünfte aus Land- und Forstwirtschaft

- Anlage Forstwirtschaft - Tarifbegünstigte Einkünfte aus Holznutzungen (zu Anlage L)

- Anlage WEIN - Nichtbuchführende Weinbaubetriebe (zu Anlage L)

(2020): Welche Einkunftsarten und Anlagen werden von Lohnsteuer kompakt 2020 unterstützt?

Muss ich meine Angaben speichern?

Nein, Sie müssen die Daten, die Sie bei Lohnsteuer kompakt in die Steuererklärung eingeben, nicht noch einmal speichern.

Sobald Sie ein Eingabefeld verlassen, wird dieses automatisch im Hintergrund gespeichert. Nachdem Sie eine Seite ausgefüllt haben, gelangen Sie durch Klicken des "Weiter"-Buttons am unteren rechten Rand der Seite zum nächsten Schritt. Alle Einträge, die Sie bereits gemacht haben, können Sie natürlich später wieder ändern. Nutzen Sie dafür einfach die Navigation, um zu der gewünschten Stelle zu springen.

(2020): Muss ich meine Angaben speichern?

Wer muss keine Steuererklärung abgeben?

Die Abgabe der Steuererklärung ist immer dann freiwillig, wenn man nicht per Gesetz zur Abgabe (siehe unten) verpflichtet ist. Das trifft insbesondere auf Arbeitnehmer in der Steuerklasse I zu, die nur Einnahmen aus ihrer Anstellung als Arbeitnehmer haben. Das gilt aber auch für Verheiratete mit der Steuerklassenkombination IV/IV - es darf aber nicht das Fakorverfahren genutzt werden.

Ihre Einkünfte sind bereits versteuert und Sie können sich unter Umständen die Formulare für das Finanzamt sparen. Auch das Finanzamt fordert Sie in diesen Fällen nicht zur Abgabe der Steuererklärung auf. Allerdings erhalten gerade diese Arbeitnehmer in 9 von 10 Fällen zu viel gezahlte Steuern vom Finanzamt zurück.

Der Fiskus erwartet also kein Geld von Ihnen, sondern muss wahrscheinlich welches an Sie zurückzahlen. Es ist fast immer eine Steuererstattung drin.

Antragsveranlagung: Sie geben freiwillig Ihre Steuererklärung ab

Wenn Sie eine Steuererklärung beim Finanzamt abgeben, obwohl Sie das nicht müssen, nennt sich das im Steuerrecht Antragsveranlagung. Bei einer Antragsveranlagung bleiben grundsätzlich vier Jahre Zeit, die Steuererklärung abzugeben und sich die Steuererstattung zu sichern.

(2020): Wer muss keine Steuererklärung abgeben?

Bis wann muss ich meine Steuererklärung abgeben?

Erstmals für die Steuererklärung 2018 sind die Abgabefristen gesetzlich um zwei Monate verlängert worden. Dies gilt dementsprechend auch für die Steuererklärung 2020:

- Für Bürger, die ihre Steuererklärung selber anfertigen, verlängert sich die Abgabefrist um 2 Monate vom 31. Mai auf den 31. Juli des Folgejahres, d.h. erstmals für das Jahr 2018 bis zum 31.7.2019 (§ 149 Abs. 2 AO). Die Steuererklärung 2020 ist also bis zum 31.7.2020 abzugeben.

- Bürger, die von einem Steuerberater oder Lohnsteuerhilfeverein beraten werden, bekommen ebenfalls zwei Monate mehr Zeit zur Abgabe ihrer Erklärung. Während nach dem bisherigen "Fristenerlass" eine Fristverlängerung über den 31. Dezember des Folgejahres nur aufgrund begründeter Einzelanträge möglich war, besteht nunmehr Zeit bis Ende Februar des Zweitfolgejahres, d.h. für das Jahr 2020 bis zum 28.2.2022 (§ 149 Abs. 3 und 4 AO).

Aber Achtung: Die Finanzverwaltung hat die Möglichkeit der so genannten Vorweganforderung. Sie müssen also ggf. damit rechnen, Ihre Steuererklärung auch vor den genannten Terminen abgeben zu müssen. Auf jeden Fall drohen bei verspäteten Abgaben hohe Verspätungszuschläge. Deren Festsetzung liegt dann übrigens nicht mehr im Ermessen des Finanzbeamten, sondern sind obligatorisch.

Abgabefristen für die Steuererklärung

Fristverlängerung beantragen

Können Sie jedoch absehen, dass Ihre Steuererklärung auch in den nächsten Wochen nicht fertig wird, bemühen Sie sich besser heute als morgen um eine Fristverlängerung. Diesen Antrag sollte man eigentlich schon vor dem 31. Juli 2021 einreichen und man hat auch keinen Anspruch darauf, dass das Finanzamt ihm stattgibt. Beantragen Sie am besten eine stillschweigende Fristverlängerung, wenn Sie dann nichts mehr hören, ist Ihr Antrag genehmigt. Wichtig ist, dass Sie Gründe für Ihr Anliegen nennen. Dazu zählen beispielsweise ein Umzug, eine Dienstreise, Krankheiten oder fehlende Unterlagen. Akzeptiert das Finanzamt die Verlängerung, haben Sie in der Regel höchstens bis zum 31. Dezember 2021 Zeit.

Steuerberater sorgt für Fristverlängerung

Wenn Sie einen Steuerberater oder Lohnsteuerhilfeverein beauftragt haben, sind Sie fein raus. Dann verlängert sich die Frist automatisch auf den 28. Februar 2022, sofern das Finanzamt nicht ausdrücklich eine frühere Abgabe verlangt. Der Grund für den späteren Termin ist simpel: Den Steuerexperten ist es nicht zuzumuten, die ganze Arbeit in den ersten fünf Monaten des Jahres zu erledigen.

Irgendwann kommt die Mahnung

Lassen Sie nichts von sich hören, wird Ihnen das Finanzamt früher oder später eine Mahnung schicken und Ihnen eine Frist setzen. Diesen Termin sollten Sie ernst nehmen, sonst kann ein Zwangsentgelt festgesetzt werden, außerdem droht ein happiger Versäumniszuschlag. Besser also, Sie melden sich rechtzeitig.

Wer freiwillig abgibt, hat länger Zeit

Wenn Sie zu denjenigen gehören, die nicht zur Abgabe der Steuererklärung verpflichtet sind, muss Sie das alles gar nicht interessieren. Der Fiskus erwartet kein Geld von Ihnen, sondern muss wahrscheinlich welches zurückzahlen. Gerade deshalb tun Sie aber gut daran, die Einkommensteuererklärung nicht auf die lange Bank zu schieben. Von Rechts wegen hätten Sie lange genug Zeit: Bei freiwilliger Veranlagung bleiben grundsätzlich vier Jahre, in denen die Steuererklärung abgegeben werden kann (nicht muss).

Ihre Steuererklärung für 2020 müsste also bis zum 31. Dezember 2024 eingehen – keinen Tag später, sonst ist die ganze Arbeit für die Katz. Ende 2020 läuft die Frist für die Steuererklärung des Jahres 2017 aus. Besser ist es jedoch, man reizt den Spielraum nicht aus, sondern kümmert sich frühzeitig. Erfahrungsgemäß ist es leichter, die nötigen Unterlagen im Folgejahr zusammenzustellen, als drei Jahre später. Außerdem geht es ums Geld – wer will schon vier Jahre lang auf die Rückzahlung warten?

(2020): Bis wann muss ich meine Steuererklärung abgeben?

Wer ist unbeschränkt steuerpflichtig?

Unbeschränkt steuerpflichtig sind nach §1 EStG:

- natürliche Personen, die im Inland einen Wohnsitz oder ihren gewöhnlichen Aufenthalt haben und

- deutsche Staatsangehörige im Ausland, die von einer öffentlichen Kasse bezahlt werden. Hierzu gehören beispielsweise Angehörige einer deutschen Botschaft im Ausland.

Während der 2. Punkt relativ eindeutig ist, muss man den 1. Punkt genauer betrachten:

- Natürliche Personen sind grundsätzlich alle Menschen - unabhängig vom Alter.

- Den "Wohnsitz" hat eine Person dort, wo sie wohnt (§8 AO). Es spielt beim Wohnsitz keine Rolle, ob es sich um eine Vorstadtvilla oder nur um ein möbliertes Zimmer zur Untermiete handelt. Ein Steuerpflichtiger kann auch mehrere Wohnsitze haben, zum Beispiel in Deutschland und im Ausland.

- Vom "gewöhnliche Aufenthalt" spricht man, wenn sich jemand mindestens sechs Monate am Stück in Deutschland aufhält (§9 AO). Kurze Unterbrechungen während dieses Zeitraumes sind aber durchaus möglich.

(2020): Wer ist unbeschränkt steuerpflichtig?

Wer ist beschränkt steuerpflichtig?

Beschränkt einkommensteuerpflichtig nach § 1 Absatz 4 EStG sind Personen, die

- in Deutschland weder Ihren Wohnsitz noch einen gewöhnlichen Aufenthalt haben,

- bestimmte inländische Einkünfte im Sinne des § 49 EStG haben und

- nicht auf Antrag unbeschränkt einkommensteuerpflichtig gemäß § 1 Abs. 3 EStG (Grenzpendler) oder

- erweitert unbeschränkt einkommensteuerpflichtig gemäß § 1 Abs. 2 EStG sind.

Bei ihnen wird die Steuer durch Steuerabzug oder im Wege der Veranlagung zur beschränkten Steuerpflicht erhoben.

Hinweis: Für Grenzgängern aus Frankreich, Österreich und der Schweiz gelten Sonderregelungen.

Zahlreiche personen- und familienbezogenen Steuervergünstigungen werden bei der Veranlagung zur beschränkten Steuerpflicht nicht berücksichtigt, u.a.:

- Das Ehegattensplitting (Zusammenveranlagung) kann nicht in Anspruch genommen werden.

- Das Gnadensplitting für Verwitwete im Jahr nach dem Sterbefall wird nicht gewährt (§ 32a Abs. 6 EStG).

- Außergewöhnliche Belastungen können steuerlich nicht geltend gemacht werden (§§ 33, 33a, 33b EStG).

- Ein Behinderten-Pauschbetrag und Pflege-Pauschbetrag bleiben Ihnen verwehrt (§ 33b EStG).

- Kinderfreibetrag sowie Freibeträge für Betreuung, Erziehung und Ausbildung werden nicht gewährt (§ 32 EStG).

- Der Entlastungsbetrag für Alleinerziehende steht Ihnen nicht zu (§ 24b EStG).

- Die Steuerermäßigung für Haushaltshilfen, haushaltsnahe Dienstleistungen und Handwerkerleistungen in einer Wohnung (§ 35a EStG) im EU-/EWR-Ausland wird ab 2009 nicht gewährt.

- Werbungskosten sind grundsätzlich nur in nachgewiesener Höhe absetzbar, wenn sie in unmittelbarem wirtschaftlichen Zusammenhang mit inländischen Einkünften stehen.

- Die Werbungskostenpauschale über 1.000 Euro für Einkünfte aus nichtselbständiger Arbeit wird allerdings auch berücksichtigt, wenn keine höheren mit den Einkünften im wirtschaftlichen Zusammenhang stehenden Werbungskosten nachgewiesen werden.

- Bei Renteneinkünften wird mindestens der Werbungskostenpauschbetrag über 102 Euro berücksichtigt.

(2020): Wer ist beschränkt steuerpflichtig?

Ehegattensplitting für eingetragene Lebenspartnerschaften

Das Bundesverfassungsgericht hat entschieden:

Auch eingetragene Lebenspartnerschaften haben Anspruch auf die steuerliche Zusammenveranlagung mit dem Splittingtarif. Die Ungleichbehandlung von Homo-Ehen und "normalen" Ehen beim Ehegattensplitting ist verfassungswidrig (BVerfG-Urteil vom 7.5.2013, 2 BvR 909/06).

Der Gesetzgeber wurde verpflichtet, die Rechtslage rückwirkend ab dem 1.8.2001 - dem Tag, an dem das Lebenspartnerschaftsgesetz in Kraft getreten ist - zu ändern. Und so wurde im Einkommensteuergesetz eine neue Generalnorm einfügt:

"Die Regelungen dieses Gesetzes zu Ehegatten und Ehen sind auch auf Lebenspartner und Lebenspartnerschaften anzuwenden" (§ 2 Abs 8 EStG). Die Neuregelung gilt in allen noch offenen Steuerfällen, in denen die Einkommensteuer noch nicht bestandskräftig festgesetzt wurde (§ 52 Abs. 2a EStG).

Eine weitergehende Gleichstellung erfolgt ab dem 1.1.2015 mit dem "Gesetz zur Überarbeitung des Lebenspartnerschaftsrechts" vom 15.12.2004. Mit diesem Gesetz wird die rechtliche Gleichstellung gleichgeschlechtlicher Lebenspartner mit Ehegatten weiter ausgebaut.

Bitte wählen Sie als Familienstand "verheiratet", wenn Sie in einer eingetragenen Lebenspartnerschaft leben. Lohnsteuer kompakt empfiehlt den Partner/in mit dem geringeren Einkommen in die Spalten für die "Ehefrau" einzutragen.

Hinweis: Seit dem 1.10.2017 ist die Ehe für gleichgeschlechtliche Paare Wirklichkeit. Viele gleichgeschlechtliche Paare haben von der Möglichkeit Gebrauch gemacht, ihre Lebenspartnerschaft in eine Ehe umzuwandeln. Sie sollten nun aber eine wichtige steuerliche Frist beachten: Sie können nämlich bis zum 31.12.2020 die Zusammenveranlagung mit Splittingtarif auch beantragen - und zwar rückwirkend für alle Jahre bis zum Beginn der eingetragenen Lebenspartnerschaft. Dies ist auch dann möglich, wenn die Steuerbescheide bereits bestandskräftig sind.

Voraussetzung ist, dass die eingetragene Lebenspartnerschaft bis zum 31.12.2019 in eine Ehe umgewandelt worden ist (Artikel 97 § 9 Abs. 5 AO-Einführungsgesetz 2019, eingeführt durch das "Gesetz zur Vermeidung von Umsatzsteuerausfällen beim Handel mit Waren im Internet und zur Änderung weiterer steuerlicher Vorschriften"). Die nachträgliche Gewährung des Splittingtarifs führt üblicherweise zu einer Steuererstattung, so dass der Antrag umgehend gestellt werden sollte, falls dies noch nicht geschehen ist.

(2020): Ehegattensplitting für eingetragene Lebenspartnerschaften

Wer hat Anspruch auf das Gnadensplitting / Witwensplitting?

Im Jahr nach dem Tod eines Ehepartners besteht die Möglichkeit, noch einmal die Zusammenveranlagung mit dem verstorbenen Ehepartner zu wählen, wenn die Voraussetzungen für die Zusammenveranlagung zum Todeszeitpunkt vorgelegen haben. Gnadensplitting wird auch Witwensplitting genannt.

Der überlebende Ehegatte wählt zwar die Einzelveranlagung für Ledige nach § 25 EStG, bei der aber ausnahmsweise und letztmals der günstige Splittingtarif angewandt wird (sog. Gnadensplitting nach § 32a Abs. 6 Nr. 1 EStG). Bedingung für das Gnadensplitting / Witwensplitting aber ist, dass die Voraussetzungen der Ehegattenbesteuerung "im Zeitpunkt des Todes" vorlagen. Das bedeutet, dass beide Eheleute in Deutschland gewohnt und nicht dauernd getrennt gelebt haben.

Falls Sie sich vor dem Tod Ihres Ehegatten von ihm getrennt haben sollten, wäre diese Voraussetzung nicht erfüllt. Allein die Zusammenveranlagung für das Sterbejahr genügt für das Gnadensplitting nicht (BFH-Urteil vom 27.2.1998, BStBl. 1998 II S. 350; H 184a EStR).

Hinweis: Durch die Gewährung des Splittingtarifs soll vermieden werden, dass beim Tod eines Ehegatten für den Überlebenden eine steuerliche Schlechterstellung eintritt.

(2020): Wer hat Anspruch auf das Gnadensplitting / Witwensplitting?