Когда пенсионные выплаты или постоянные обязательства могут быть вычтены как специальные расходы?

При передаче активов в порядке наследования пенсионные выплаты, с одной стороны, могут быть вычтены как особые расходы у приобретателя активов и плательщика выплат, с другой стороны, они облагаются налогом как "прочие доходы" у передающего активы или получателя выплат в соответствии с § 22 EStG.

При заключении договора до 2007 года включительно пенсионные выплаты могут учитываться как "постоянные обязательства" или как "ренты" в рамках особых расходов:

- Ренты — это фиксированные платежи. В случае пожизненных рент доходная доля может быть вычтена как особые расходы. Соответственно, передающий должен облагать налогом только эту сумму как "прочие доходы".

- В случае постоянного обязательства приобретатель может вычесть всю сумму как особые расходы, а передающий должен облагать налогом всю сумму как "прочие доходы". В отличие от ренты, это не фиксированные платежи, а изменяющиеся выплаты, которые могут быть изменены в случае увеличения потребностей передающего или снижения платежеспособности приобретателя, например, при обязательстве по оплате расходов на проживание в доме престарелых (обеспечение "в здоровые и больные дни").

При соглашениях с 2008 года различие между постоянными обязательствами и рентами было отменено. Теперь пенсионные выплаты всегда являются "постоянными обязательствами". Это позволяет отказаться от ранее необходимого расчета доходной доли для рент. Это означает:

- Приобретатель может вычесть пенсионные выплаты в полном объеме как особые расходы (§ 10 Abs. 1a Nr. 2 EStG).

- Передающий должен облагать налогом пенсионные выплаты в полном объеме как "прочие доходы" (§ 22 Nr. 1a EStG).

В 2006 году Вам был передан дом. На момент передачи предыдущему владельцу было 65 лет. Помимо единовременной выплаты в размере 150.000 евро за передачу, Вы также договорились о ежегодной ренте в размере 15.000 евро. Выплаты и встречные выплаты не были рассчитаны с учетом экономических факторов.

Сумма, которую Вы можете заявить как особые расходы, зависит от возраста передающего на момент продажи. Согласно параграфу 22 Nr. 1 Satz 3 EStG, доля составляет 18 процентов от 15.000 евро = 2.700 евро.

Пожалуйста, обратите внимание: чисто алиментные выплаты не являются особыми расходами. Вы не можете вычесть их в этом смысле. То же самое относится к рентным выплатам, которые производятся добровольно. В этом случае может быть рассмотрен вычет как исключительные расходы.

Внимание: вычет пенсионных выплат как особых расходов возможен при заключении договора после 31.12.2007 только при передаче предприятий, долей участия в товариществах, а также долей в акционерных обществах (не менее 50 процентов). Кроме того, это должны быть "доходные единицы". Передача недвижимости или ценных бумаг не подпадает под льготы. Однако ограничение на передачу предприятий и т. д. не распространяется на договоры, заключенные до 2008 года.

Когда пенсионные выплаты или постоянные обязательства могут быть вычтены как специальные расходы?

До какой суммы я могу вычесть пенсии и постоянные обязательства?

Вычет пенсий или постоянных финансовых обязательств зависит от даты заключения соответствующего договора. С вступлением в силу Закона о налогах 2008 года было отменено различие между пенсиями и постоянными финансовыми обязательствами (§ 10 Abs. 1a Nr. 2 EStG).

Если Ваш договор о выплате пенсии был заключен до 2008 года, Ваши платежи могут быть вычтены только в размере доли дохода от пенсии. В этом же размере получатель пенсии должен облагать ее налогом. Если Вы заключили договор позже, Вы можете вычесть пенсию в полном объеме как особые расходы. И здесь действует правило: получатель пенсии должен указать выплату в своей налоговой декларации как „прочие доходы“. То же самое относится к выплате постоянного финансового обязательства.

Вы приобрели дом в 2006 году. На момент продажи продавцу было 65 лет. Помимо единовременной выплаты в размере 150.000 евро, Вы также договорились о ежегодной пенсии в размере 15.000 евро.

Сумма, которую Вы можете заявить как особые расходы, зависит от возраста продавца на момент продажи.

Так называемая доля дохода составляет 18 процентов от 15.000 евро = 2.700 евро.

Внимание: Вычет пенсионных выплат как особых расходов возможен только при передаче предприятий, долей участия в товариществах, а также долей в акционерных обществах (не менее 50 процентов). Кроме того, это должны быть "доходные единицы". Передача недвижимости или ценных бумаг не подпадает под льготы. Однако ограничение на передачу предприятий и т. д. не распространяется на договоры, заключенные до 2008 года.

До какой суммы я могу вычесть пенсии и постоянные обязательства?

Какова доля дохода от пенсии?

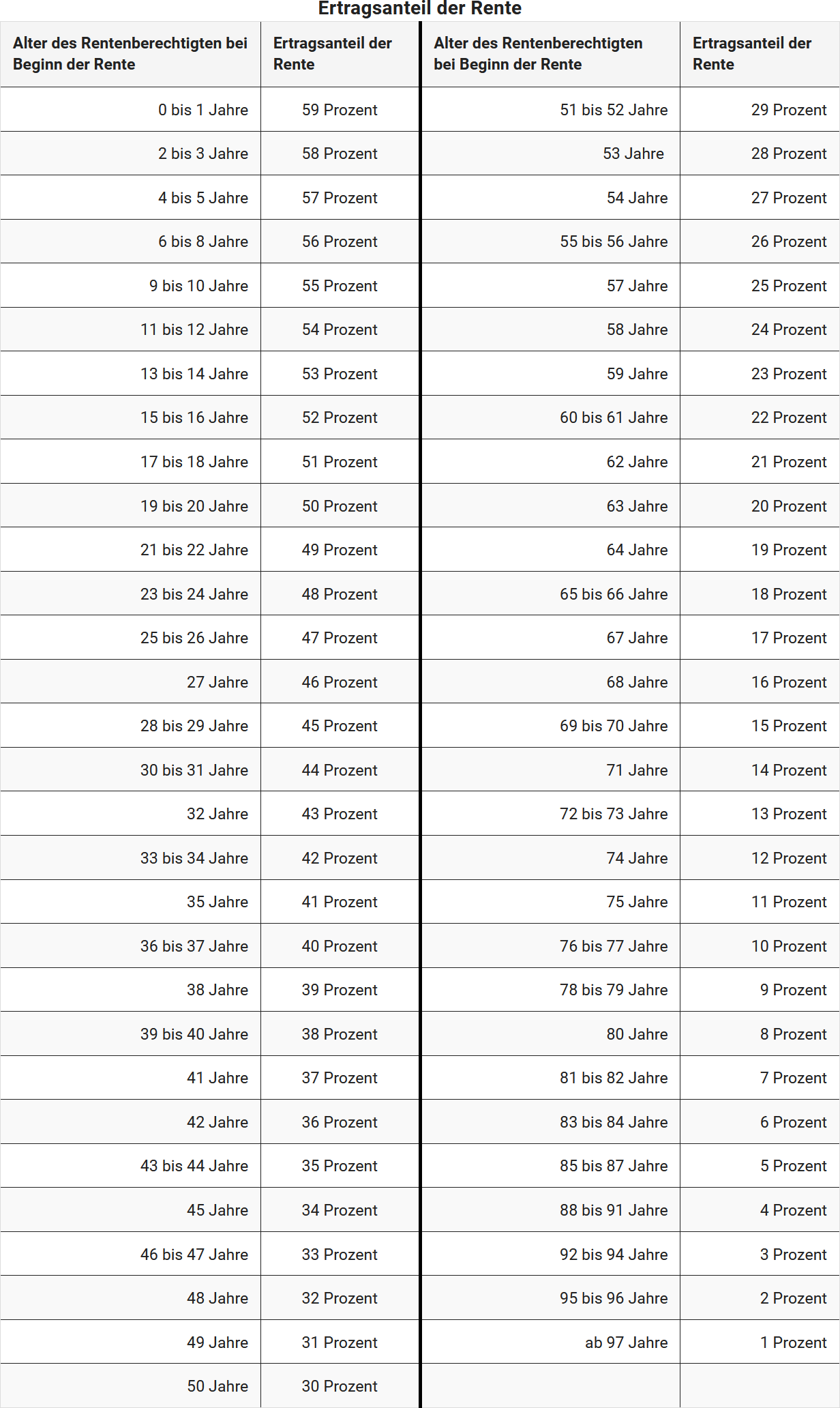

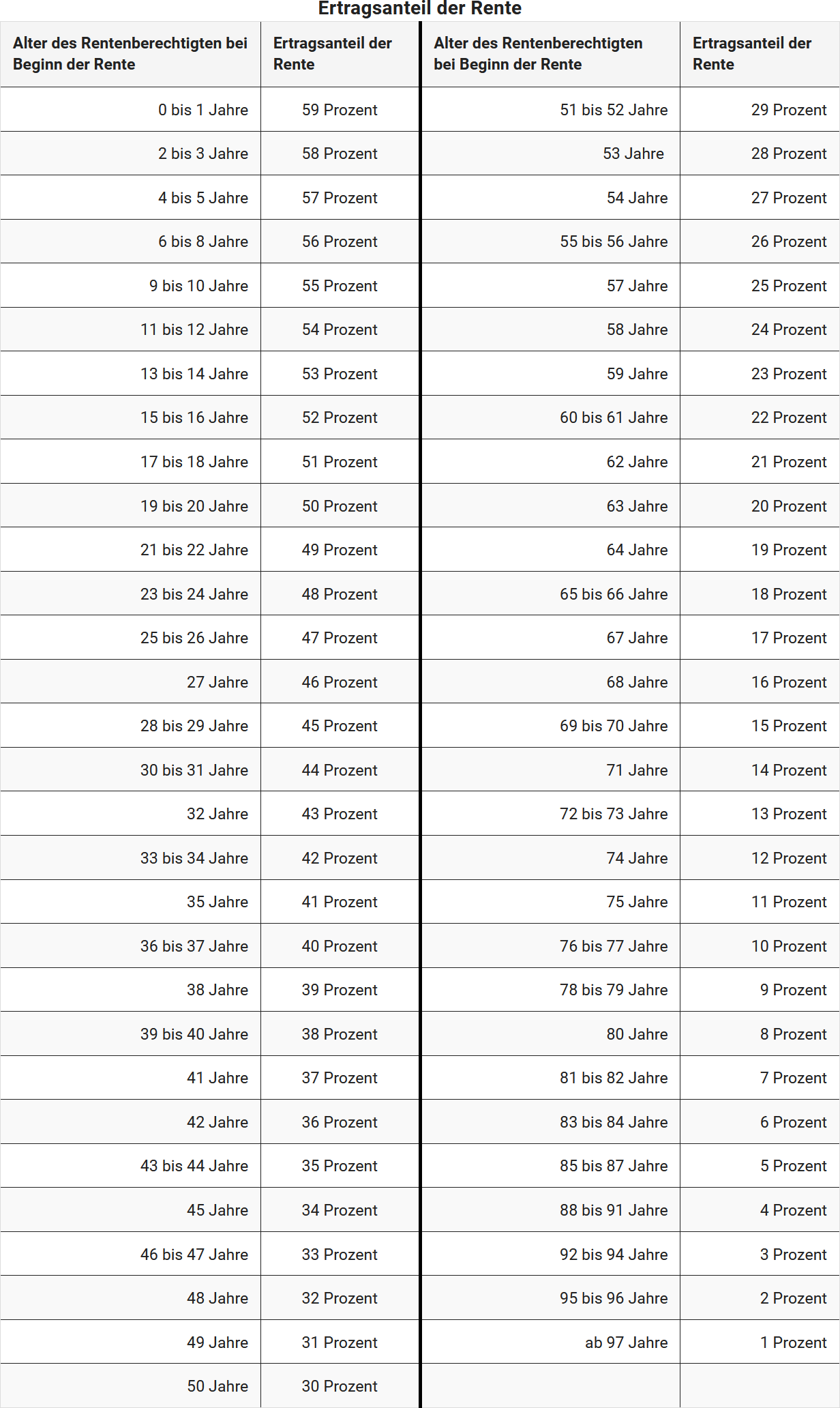

Размер доли дохода зависит от возраста лица, имеющего право на получение пенсии, на момент начала выплаты пенсии (§ 22 Nr. 1 Satz 3 EStG). В следующей таблице указана доля дохода в зависимости от возраста на момент начала выплаты пенсии:

Какова доля дохода от пенсии?