Какие налоговые льготы или послабления действуют для детей-инвалидов?

Детское пособие, детский налоговый вычет и BEA-Freibetrag

Вы можете получать детское пособие, детский налоговый вычет и налоговый вычет на нужды по уходу, воспитанию или обучению (BEA-Freibetrag) для Вашего ребенка с инвалидностью бессрочно, даже после достижения им 18 или 25 лет, если инвалидность Вашего ребенка наступила до достижения им 25 лет. Одновременно с этим Вы также имеете право на другие налоговые льготы, связанные с детским пособием, например, детская надбавка к пенсионной надбавке.

Налоговый вычет для инвалидов

В зависимости от степени инвалидности каждому инвалиду предоставляется налоговый вычет для инвалидов, который покрывает все текущие, типичные и непосредственно связанные с инвалидностью дополнительные расходы. Этот вычет составляет от 384 до 7.400 евро.

Совет: Родители могут получить налоговый вычет ребенка, если у ребенка нет налогооблагаемого дохода.

Налоговый вычет по уходу

В дополнение к налоговому вычету для инвалидов Вы можете воспользоваться налоговым вычетом по уходу. Вычет предоставляется непосредственно родителям, осуществляющим уход. Вычет составляет

- при степени ухода 2: 600 евро

- при степени ухода 3: 1.100 евро

- при степени ухода 4 или 5 или беспомощности: 1.800 евро

Совет: Налоговый вычет по уходу является ежегодным. Вы получаете его в полном объеме, даже если Вы не ухаживали за своим ребенком-инвалидом в течение всего года. Это может быть, например, если Ваш ребенок находится в интернате в течение недели.

Исключительные расходы

Расходы, связанные с инвалидностью Вашего ребенка, например, проживание в интернате или расходы на амбулаторную службу ухода, Вы можете списать как исключительные расходы в налоговой декларации.

Совет: Это выгодно, если расходы значительно превышают налоговый вычет для инвалидов и по уходу, так как при списании расходов как исключительных Вы должны отказаться от вычета.

Расходы на уход за ребенком

Родители могут списать до двух третей своих расходов на уход за ребенком, максимум 4.000 евро на ребенка, как особые расходы. Это также относится к детям без инвалидности до 14 лет. Для детей с инвалидностью Вы можете заявить расходы на уход и после этого возраста. В качестве доказательства обычно принимается удостоверение инвалида, решение ведомства социального обеспечения, пенсионное удостоверение или медицинское заключение. Инвалидность должна наступить до достижения 25 лет.

Совет

Если семейная касса отклонит Ваше заявление, но Вы считаете, что имеете право на детское пособие, Вы должны подать возражение в течение установленного законом срока. Решение семейной кассы будет пересмотрено.

(2024): Какие налоговые льготы или послабления действуют для детей-инвалидов?

Нужно ли указывать налоговый идентификационный номер ребенка?

Родители могут вычесть взносы на медицинское страхование своего ребенка как особые расходы, если они имеют право на получение детского пособия или детского налогового вычета. Это также относится к детям, получающим профессиональное образование.

Начиная с 01.01.2023 родители должны указывать налоговый идентификационный номер своего ребенка в налоговой декларации, чтобы заявить взносы как особые расходы.

(2024): Нужно ли указывать налоговый идентификационный номер ребенка?

Когда я получу детское пособие и налоговые льготы на ребенка?

Чтобы получить пособие на ребенка, налоговый вычет на ребенка или налоговый вычет на нужды по уходу, воспитанию или обучению (BEA), должны быть выполнены те же условия, что и для получения пособия на ребенка. Для получения права на пособие на ребенка существуют две различные правовые основы:

- Налогоплательщики имеют право на пособие на ребенка в соответствии с Законом о подоходном налоге (§ 31 f. и § 62 ff. EStG).

- Лица, не являющиеся налоговыми резидентами или имеющие ограниченную налоговую ответственность, имеют право на пособие в соответствии с Федеральным законом о пособиях на ребенка.

Граждане Германии, имеющие место жительства или постоянное пребывание в Германии, могут подать заявление на получение пособия на ребенка. То же самое относится к гражданам Германии, проживающим за границей, но имеющим в Германии неограниченную налоговую ответственность или рассматриваемым как таковые. Иностранцы, проживающие в Германии, могут подать заявление на получение пособия на ребенка, если у них есть бессрочный вид на жительство.

Важно: Выплата установленного пособия на ребенка производится задним числом только за последние шесть месяцев до начала месяца, в котором было получено заявление на пособие на ребенка. Таким образом, даже если пособие на ребенка устанавливается задним числом за весь год, фактически оно выплачивается только за последние шесть месяцев.

(2024): Когда я получу детское пособие и налоговые льготы на ребенка?

Семьи получили в 2022 году бонус на ребенка в размере 100 евро на каждого ребенка

Согласно "Закону о налоговых послаблениях 2022 года", в июле 2022 года на каждого ребенка дополнительно к детскому пособию был выплачен единовременный бонус на ребенка в размере 100 евро.

- Право на получение бонуса на ребенка в 2022 году имеет каждый ребенок, на которого в июле 2022 года было право на получение детского пособия. Дети, на которых в июле 2022 года не было права на получение детского пособия, также учитываются, если на них было право на получение детского пособия в другом месяце 2022 года.

- Бонус на ребенка засчитывается в счет налогового вычета на ребенка. Это означает, что семьи с высоким доходом, для которых налоговая выгода от налогового вычета на ребенка выше, чем детское пособие, не получают выгоды. Бонус учитывается вместе с детским пособием в рамках сравнительного расчета, проводимого при расчете подоходного налога в соответствии с § 31 предложение 4 Закона о подоходном налоге. В рамках так называемой проверки наибольшей выгоды проверяется, что более выгодно: детское пособие и бонус на ребенка или налоговые льготы на ребенка и уход за ним. Чем выше доход, тем выгоднее налоговые льготы на детей. В этих случаях бонус на ребенка фактически уменьшается за счет постепенного налогообложения.

- Бонус на ребенка предоставляется независимо от социального обеспечения, обеспечивающего прожиточный минимум. Единовременная выплата не учитывается в качестве дохода при расчете социальных выплат, зависящих от других доходов ("Закон о неучете и невключении бонуса на ребенка" от 02.03.2009, который продолжает действовать).

- В отношении единовременной выплаты в целом применяются все правила, действующие для ежемесячно выплачиваемого детского пособия. Например, единовременная выплата может быть произведена только одному получателю на каждого ребенка. Для установления единовременной выплаты может быть отказано в выдаче письменного уведомления об изменении.

(2024): Семьи получили в 2022 году бонус на ребенка в размере 100 евро на каждого ребенка

Получаю ли я одинаковое пособие на всех детей?

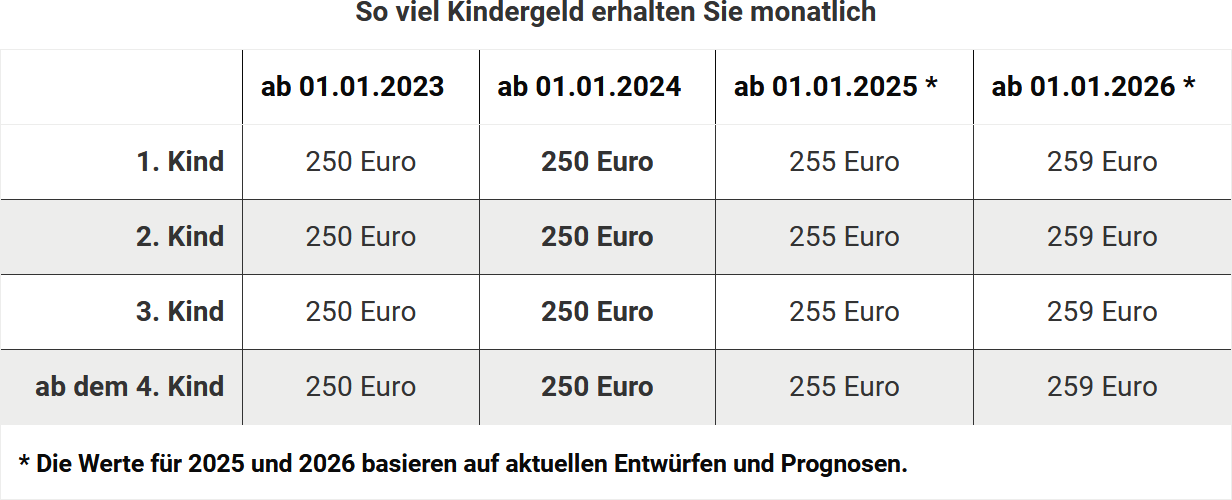

Ранее, если у Вас было несколько детей, размер пособия на ребенка мог различаться. Однако с 2023 года ставка была унифицирована. Право на получение пособия на ребенка составляет:

Пособие на ребенка выплачивается до достижения 18-летнего возраста в любом случае. При этом не имеет значения, каков доход ребенка.

Для совершеннолетних детей право на получение пособия сохраняется до 25-летия, если они проходят обучение или участвуют в добровольной службе. Пособие на ребенка выплачивается семейными кассами Федерального агентства по трудоустройству. Сотрудники государственной службы или получатели пенсионных выплат получают деньги от своих работодателей.

Tipp

(2024): Получаю ли я одинаковое пособие на всех детей?

Кто имеет право на получение пособия на ребенка и налоговых льгот?

Пособие на ребенка не зависит от дохода и выплачивается, если существует право на его получение. Одно из условий — возраст ребенка, другое — так называемое родственное отношение с ребенком.

Родственное отношение с ребенком существует, если дети являются Вашими родственниками первой степени. Это, прежде всего, Ваши родные дети, независимо от того, рождены ли они в браке или вне брака. Но также усыновленные дети являются Вашими родственниками первой степени. Родственное отношение с ребенком также существует в случае приемного ребенка, если он проживает в Вашем домохозяйстве и Вы имеете с ним постоянные отношения по надзору, уходу и воспитанию. Отношения по надзору и уходу с биологическими родителями не должны существовать. Редкие визиты биологических родителей не являются препятствием.

Пособие на ребенка также выплачивается, если Вы приняли в свое домохозяйство пасынка/падчерицу или внука/внучку. В этих случаях родственного отношения с ребенком в смысле налогового права не существует. Поэтому пасынки/падчерицы или бабушки/дедушки не имеют автоматического права на детский налоговый вычет, а только в том случае, если биологические родители передают налоговые вычеты на детей новым опекунам.

Они также могут воспользоваться другими налоговыми льготами, например, налоговым вычетом на обучение. Это может быть полезно, если биологические родители сами почти не платят налоги, например, потому что они еще учатся.

До 18-летия ребенка для получения пособия на ребенка и налоговых вычетов не требуется никаких дополнительных условий, кроме существующего родственного отношения с ребенком. С 18-летия пособие на ребенка выплачивается только для детей, которые проходят обучение или участвуют в добровольной службе. Возможно также получение пособия на ребенка для безработных детей.

(2024): Кто имеет право на получение пособия на ребенка и налоговых льгот?

Что такое налоговое послабление на ребенка?

Пособие на ребенка и налоговые льготы на ребенка представляют собой налоговое послабление для расходов, которые несут родители в связи с детьми. Право на получение пособия на ребенка возникает автоматически с момента рождения, но его необходимо оформить в письменной форме. Право на получение пособия на ребенка имеют не дети, как часто предполагается, а родители или опекуны, ответственные за благополучие ребенка.

Пособие на ребенка

Пособие на ребенка выплачивается ежемесячно и обычно переводится родителям из семейной кассы. Пособие на ребенка не облагается налогом. Размер пособия на ребенка зависит от количества детей.

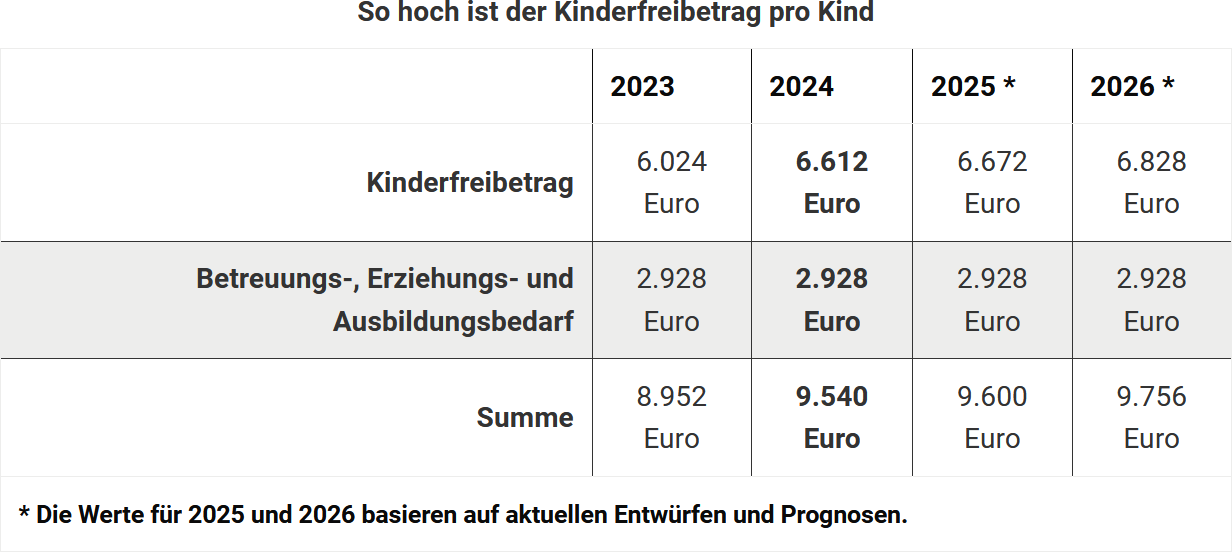

Налоговые льготы на ребенка

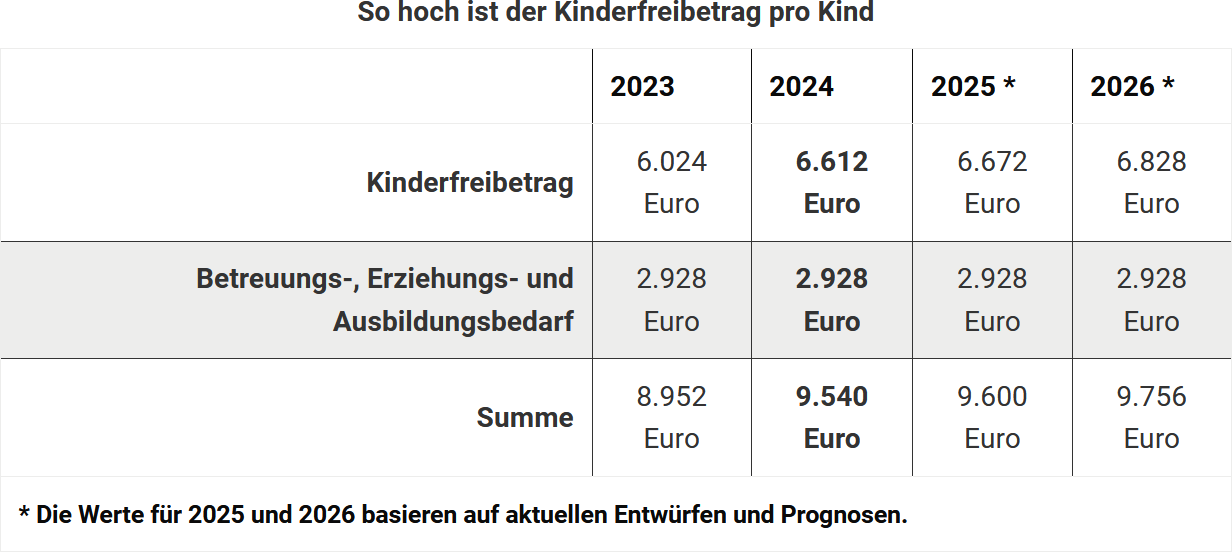

В отличие от пособия на ребенка, налоговые льготы на ребенка не выплачиваются. Льгота вычитается из налогооблагаемого дохода, что снижает налог при расчете подоходного налога. Ежемесячно выплачиваемое пособие на ребенка является авансом на налоговые льготы на ребенка. В 2023 году налоговые льготы на ребенка составляют 6.024 евро для совместно оцениваемых родителей, в противном случае 3.012 евро на каждого родителя. Льгота BEA (на нужды по уходу, воспитанию и обучению) составляет 2.928 евро.

Пособие на ребенка и налоговые льготы на ребенка взаимосвязаны. Налоговая инспекция автоматически определяет, что выгоднее для налогоплательщика в конце налогового года: пособие на ребенка или налоговые льготы на ребенка, с помощью проверки наибольшего благоприятствования.

Право на налоговые льготы на ребенка или пособие на ребенка

Право на налоговые льготы на ребенка имеют опекуны с момента рождения ребенка до

- 18 лет.

- 25 лет, если ребенок еще учится или проходит обучение, либо проходит добровольную службу.

Если ребенок является инвалидом и не в состоянии содержать себя, право на получение пособия на ребенка или налоговых льгот на ребенка предоставляется на неограниченный срок.

(2024): Что такое налоговое послабление на ребенка?

Как влияет пребывание моего ребенка за границей на налоговые послабления на ребенка?

Налоговые льготы на ребенка и налоговые льготы на уход, воспитание или образование (BEA) не зависят от места жительства ребенка, если родители являются неограниченно подоходно облагаемыми налогоплательщиками в Германии.

Однако место жительства ребенка влияет на размер налоговых льгот: в зависимости от страны налоговые льготы могут быть сокращены на одну, две или три четверти. Федеральное министерство финансов делит страны на группы с учетом стоимости жизни. Это разделение стран на группы влияет на налоговые льготы на ребенка, налоговые льготы BEA, налоговые льготы на обучение и расходы на уход за ребенком.

Краткосрочные поездки за границу, такие как отпуск, не приводят к сокращению налоговых льгот, как и временное пребывание для обучения.

Для детей, проживающих в ЕС или ЕЭЗ, право на получение пособия на ребенка сохраняется, если за границей не получаются аналогичные выплаты. За пределами ЕС и ЕЭЗ пособие на ребенка возможно только в том случае, если ребенок сохраняет место жительства или пребывания в Германии.

Федеральный финансовый суд постановил, что ребенок, проживающий за пределами ЕС или ЕЭЗ более года, сохраняет свое место жительства в Германии только в том случае, если:

- У него есть постоянно доступные подходящие помещения у родителей,

- Он может пользоваться ими в любое время и

- Он регулярно использует жилье во время каникул (решение BFH от 28.04.2022, III R 12/20).

Tipp

Для сохранения места жительства в Германии при многолетнем пребывании за границей короткие визиты к родителям, как правило, недостаточны. Финансовые трудности ребенка для поездок домой не могут компенсировать отсутствие пребывания в Германии во время каникул (решение BFH от 25.09.2014, III R 10/14). Решающее значение имеет то, проводит ли ребенок каникулы регулярно дома у родителей. Для подтверждения этого родители и ребенок должны сохранять доказательства (включая билеты на поезд или самолет, копии паспортов и учебные планы).

Tipp

Федеральный финансовый суд постановил, что ребенок не теряет место жительства в доме родителей, если обучение за границей (например, в Австралии или США) изначально планируется на один год. В этом случае право на пособие на ребенка сохраняется.

При многолетнем пребывании за границей ребенок сохраняет место жительства в Германии только в том случае, если он проводит большую часть свободного времени в Германии (решение BFH от 21.06.2023, III R 11/21).

Если ребенок решает остаться за границей дольше в течение первого года, более строгие критерии применяются только с момента продления. Пособие на ребенка сохраняется в течение первого года, даже если ребенок не возвращается в Германию в это время.

Решающее значение имеет то, проводит ли ребенок после продления более половины свободного времени в Германии. Отсутствие поездок домой из-за нехватки денег или ограничений на поездки может поставить под угрозу право на пособие на ребенка, как подчеркнул Финансовый суд Бремена (решение от 07.03.2023, 2 K 27/21).

Примечание: Для порядка следует отметить, что в отношении пособия на ребенка существуют особенности в связи со странами, с которыми заключено соглашение о социальном обеспечении (например, Турция).

(2024): Как влияет пребывание моего ребенка за границей на налоговые послабления на ребенка?

Какие расходы я не могу списать как школьные расходы?

Не все расходы могут быть учтены в налоговых целях. Если Ваш ребенок, например, посещает интернат, расходы на проживание, уход и питание ребенка должны быть вычтены. Также школьная форма и поездки в школу не могут быть вычтены из налога как школьные расходы.

То же самое относится к учебным материалам, а также к школьным учебникам или компьютерам, которые Вы покупаете самостоятельно. Также Вы не можете указать в налоговой декларации расходы на дополнительные курсы или школьные поездки.

Наконец, расходы на индивидуальные частные уроки, музыкальные школы, спортивные клубы, курсы во время каникул и репетиторство не подлежат вычету.

(2024): Какие расходы я не могу списать как школьные расходы?