Когда и как я могу передать налоговое послабление BEA?

С дополнением § 32 абз. 6 предложение 6 EStG с 2021 года установлено, что передача детского пособия всегда также приводит к передаче пособия на нужды по уходу, воспитанию или обучению (BEA-Freibetrag).

Если Вы живете отдельно от Вашего партнера, Вы можете получить его пособие, или оно уже передано в соответствии с законом.

Однако: Хотя передача детского пособия в соответствии с юридической фикцией (§ 32 абз. 6 предложение 6 EStG) всегда также приводит к передаче BEA-Freibetrag, возможность возражения сохраняется - но только для несовершеннолетних детей.

Передача BEA-Freibetrag должна быть оформлена в "Бланк Ребенок". Передача невозможна, если ребенок зарегистрирован в домах обоих родителей. Родитель, обязанный выплачивать алименты, у которого ребенок не зарегистрирован, может возразить против передачи BEA-Freibetrag для несовершеннолетних детей, если он несет расходы на уход за ребенком или регулярно заботится о ребенке в значительной степени. Если один из родителей не выполняет свои алиментные обязательства в достаточной мере (не менее 75 процентов), другой родитель может получить детское пособие на себя. Это также влечет за собой передачу BEA-Freibetrag.

Родители Ханса (12 лет) живут раздельно. Ханс зарегистрирован только у своей матери в течение всего года.

Случай 1: Отец выполняет свои алиментные обязательства менее чем на 75 процентов. Мать может в этом случае получить детское пособие на себя. Автоматически BEA-Freibetrag также переходит к матери.

Случай 2: Отец выполняет свои алиментные обязательства. В этом случае мать может получить BEA-Freibetrag, но не детское пособие.

Когда и как я могу передать налоговое послабление BEA?

Как можно передать налоговое послабление на ребенка для внука или падчерицы/пасынка?

Если бабушка и дедушка или приемные родители приняли ребенка к себе, детский налоговый вычет может быть передан им. При этом автоматически также передается налоговый вычет на уход, воспитание или обучение (BEA) бабушке и дедушке или приемным родителям.

С 2012 года передача налоговых вычетов возможна и в том случае, если ребенок не живет с бабушкой и дедушкой. Это возможно, если они имеют алиментные обязательства перед своими внуками, потому что родители не имеют средств к существованию.

Для передачи налогового вычета необходимо согласие одного из родителей или обоих партнеров, если родители подают совместную декларацию. Это согласие дается в Бланк K налоговой декларации. Согласие может быть отозвано в любое время, но не за прошедшие календарные годы.

Как можно передать налоговое послабление на ребенка для внука или падчерицы/пасынка?

Могу ли я передать налоговые льготы на ребенка / налоговые льготы на воспитание, обучение и уход другому лицу?

В некоторых случаях Вы можете передать свою половину налогового послабления на ребенка и половину налогового послабления на нужды по уходу, воспитанию или обучению (налоговое послабление BEA) другому родителю. Это возможно, если Вы не состоите в браке, постоянно проживаете раздельно или разведены. Однако достаточно достичь взаимного согласия недостаточно.

Вы, как родитель, осуществляющий уход, можете подать заявление на передачу налогового послабления на ребенка, если родитель, обязанный выплачивать алименты, не выполняет свои алиментные обязательства как минимум на 75 процентов. В этом случае Вы получите не только полное налоговое послабление на ребенка, но и автоматически полное налоговое послабление BEA. С 2012 года налоговое послабление может быть передано, даже если другой родитель не обязан выплачивать алименты из-за отсутствия финансовых возможностей. Если Вы вынуждены содержать ребенка в одиночку, Вы также имеете право на полное налоговое послабление на ребенка и BEA.

Алиментные обязательства носят не только денежный характер. Если ребенок проживает с родителем, он уже выполняет свои алиментные обязательства.

Независимо от вопроса об алиментах, налоговое послабление на ребенка также может быть передано, если один из родителей постоянно проживает за границей или если его местонахождение неизвестно.

Также возможна передача налогового послабления на нужды по уходу, воспитанию или обучению (налоговое послабление BEA). Однако в результате решения Федерального финансового суда и последующего изменения законодательства передача налогового послабления BEA стала сложной.

Ранее действующая административная практика предусматривала, что для несовершеннолетних и совершеннолетних детей налоговое послабление BEA следует за передачей налогового послабления на ребенка. На практике часто встречался следующий случай:

Ребенок живет с родителем Анной; родитель Бруно не платит алименты и не особо заботится о ребенке. Родителю Анне, таким образом, по заявлению полагаются оба налоговых послабления в полном объеме.

Однако Федеральный финансовый суд постановил, что налоговое послабление BEA, на которое в принципе имеет право родитель Бруно, - после совершеннолетия ребенка - не может быть передано Анне даже в случае нарушения алиментных обязательств. Это означает, что родителю-одиночке отказывается в половине налогового послабления BEA для совершеннолетнего ребенка, хотя он несет все расходы на содержание ребенка (решения Федерального финансового суда от 22.04.2020, III R 61/18 и III R 25/19). Это кажется несправедливым, и законодатель отреагировал: с дополнением § 32 абзац 6 предложение 6 Закона о подоходном налоге было установлено, что передача налогового послабления на ребенка всегда также приводит к передаче налогового послабления BEA - однако только с 2021 года.

До этого момента все уже довольно сложно. Но становится еще сложнее! Поскольку законодатель не изменил предложение 9 § 32 абз. 6 Закона о подоходном налоге, в котором говорится: "Передача ... исключается, если ей возражают, потому что родитель, у которого ребенок не зарегистрирован, несет расходы на уход за ребенком или регулярно осуществляет уход за ребенком в значительном объеме".

Это означает, что, хотя передача налогового послабления на ребенка в соответствии с юридической фикцией (§ 32 абз. 6 предложение 6 Закона о подоходном налоге) всегда также приводит к передаче налогового послабления BEA, возможность возражения сохраняется для несовершеннолетних детей. Но какой случай вообще подпадает под это?

Несовершеннолетний ребенок живет с матерью. Отец выполняет свои алиментные обязательства, поэтому мать не может передать половину налогового послабления на ребенка. Однако мать считает, что отец не заботится о совместном ребенке, и подает заявление на передачу налогового послабления BEA.

Отец может возразить, если докажет, что он также несет расходы на уход или осуществляет уход за ребенком в значительном объеме. В этом случае налоговое послабление на ребенка и налоговое послабление BEA остаются за обоими родителями в равных долях. Это право на передачу с соответствующим правом возражения действует только для несовершеннолетних детей.

Вопрос в том, когда уход осуществляется "в значительном объеме". В законе это понятие не разъясняется. Однако Федеральный финансовый суд разъяснил, что подразумевается под уходом "в значительном объеме":

- Это имеет место, если доля времени, затрачиваемого родителем, обязанным выплачивать алименты, на уход, в среднем составляет 10 % в год, при этом другие признаки в этом случае могут быть регулярно проигнорированы (решение Федерального финансового суда от 08.11.2017, III R 2/16).

- По мнению Федерального финансового суда, объем ухода требует всестороннего рассмотрения с учетом всех объективных обстоятельств конкретного случая. Оценка может зависеть от множества факторов, которые в зависимости от ситуации могут иметь разный вес. Это, в частности, частота и продолжительность контактов между родителем, возражающим против передачи, и ребенком, которые, в свою очередь, зависят от возраста ребенка и расстояния между местами жительства родителей. В целях упрощения Федеральный финансовый суд пришел к вышеуказанному пределу доли времени, затрачиваемого на уход, в 10 %.

Если ребенок проживает с бабушкой и дедушкой или пасынком, налоговое послабление на ребенка и налоговое послабление BEA также могут быть переданы им. Для этого требуется заявление одного из родителей. Эта передача может быть отозвана в любое время в отношении будущих лет. Родители, которые подают совместную налоговую декларацию, могут передать налоговые послабления бабушке и дедушке только совместно. В этом случае приложите к налоговой декларации "Бланк Ребенок".

Могу ли я передать налоговые льготы на ребенка / налоговые льготы на воспитание, обучение и уход другому лицу?

Как влияет пребывание моего ребенка за границей на налоговые послабления на ребенка?

Налоговые льготы на ребенка и налоговые льготы на уход, воспитание или образование (BEA) не зависят от места жительства ребенка, если родители являются неограниченно подоходно облагаемыми налогоплательщиками в Германии.

Однако место жительства ребенка влияет на размер налоговых льгот: в зависимости от страны налоговые льготы могут быть сокращены на одну, две или три четверти. Федеральное министерство финансов делит страны на группы с учетом стоимости жизни. Это разделение стран на группы влияет на налоговые льготы на ребенка, налоговые льготы BEA, налоговые льготы на обучение и расходы на уход за ребенком.

Краткосрочные поездки за границу, такие как отпуск, не приводят к сокращению налоговых льгот, как и временное пребывание для обучения.

Для детей, проживающих в ЕС или ЕЭЗ, право на получение пособия на ребенка сохраняется, если за границей не получаются аналогичные выплаты. За пределами ЕС и ЕЭЗ пособие на ребенка возможно только в том случае, если ребенок сохраняет место жительства или пребывания в Германии.

Федеральный финансовый суд постановил, что ребенок, проживающий за пределами ЕС или ЕЭЗ более года, сохраняет свое место жительства в Германии только в том случае, если:

- У него есть постоянно доступные подходящие помещения у родителей,

- Он может пользоваться ими в любое время и

- Он регулярно использует жилье во время каникул (решение BFH от 28.04.2022, III R 12/20).

Для сохранения места жительства в Германии при многолетнем пребывании за границей короткие визиты к родителям, как правило, недостаточны. Финансовые трудности ребенка для поездок домой не могут компенсировать отсутствие пребывания в Германии во время каникул (решение BFH от 25.09.2014, III R 10/14). Решающее значение имеет то, проводит ли ребенок каникулы регулярно дома у родителей. Для подтверждения этого родители и ребенок должны сохранять доказательства (включая билеты на поезд или самолет, копии паспортов и учебные планы).

Федеральный финансовый суд постановил, что ребенок не теряет место жительства в доме родителей, если обучение за границей (например, в Австралии или США) изначально планируется на один год. В этом случае право на пособие на ребенка сохраняется.

При многолетнем пребывании за границей ребенок сохраняет место жительства в Германии только в том случае, если он проводит большую часть свободного времени в Германии (решение BFH от 21.06.2023, III R 11/21).

Если ребенок решает остаться за границей дольше в течение первого года, более строгие критерии применяются только с момента продления. Пособие на ребенка сохраняется в течение первого года, даже если ребенок не возвращается в Германию в это время.

Решающее значение имеет то, проводит ли ребенок после продления более половины свободного времени в Германии. Отсутствие поездок домой из-за нехватки денег или ограничений на поездки может поставить под угрозу право на пособие на ребенка, как подчеркнул Финансовый суд Бремена (решение от 07.03.2023, 2 K 27/21).

Примечание: Для порядка следует отметить, что в отношении пособия на ребенка существуют особенности в связи со странами, с которыми заключено соглашение о социальном обеспечении (например, Турция).

Как влияет пребывание моего ребенка за границей на налоговые послабления на ребенка?

Что такое налоговое послабление на ребенка?

Пособие на ребенка и налоговые льготы на ребенка представляют собой налоговое послабление для расходов, которые несут родители в связи с детьми. Право на получение пособия на ребенка возникает автоматически с момента рождения, но его необходимо оформить в письменной форме. Право на получение пособия на ребенка имеют не дети, как часто предполагается, а родители или опекуны, ответственные за благополучие ребенка.

Пособие на ребенка

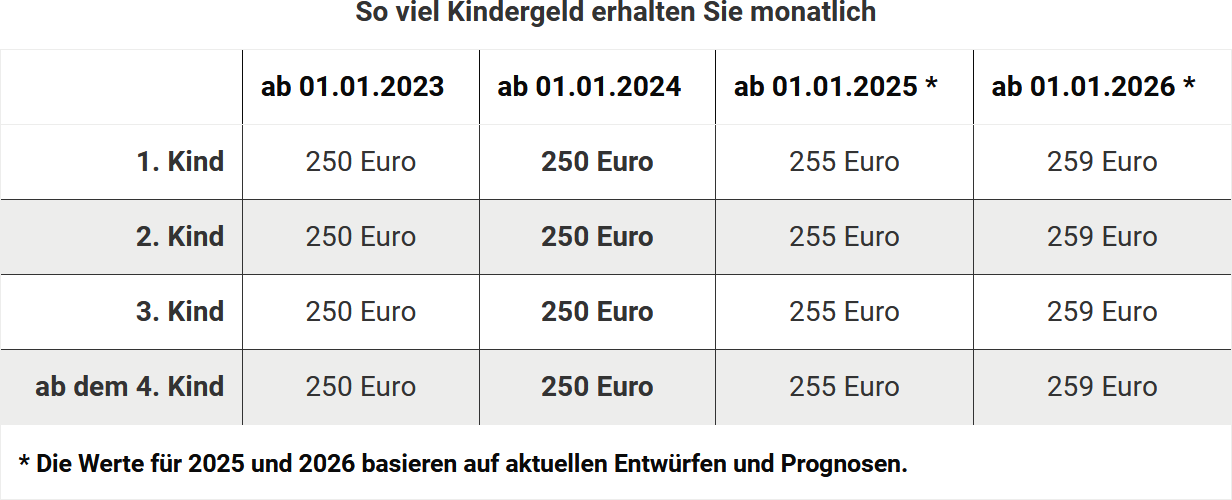

Пособие на ребенка выплачивается ежемесячно и обычно переводится родителям из семейной кассы. Пособие на ребенка не облагается налогом. Размер пособия на ребенка зависит от количества детей.

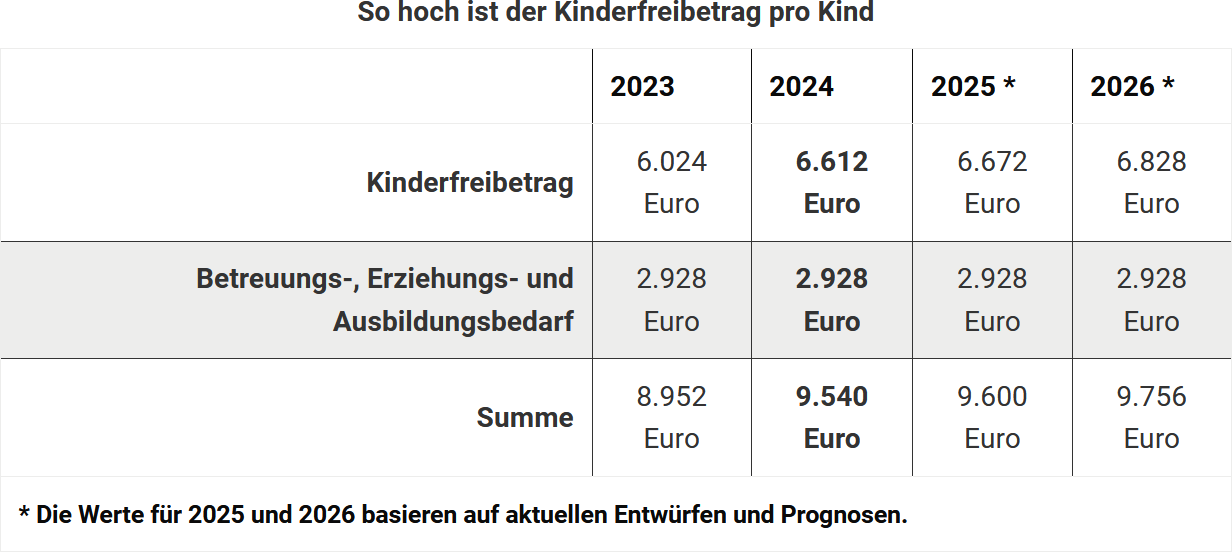

Налоговые льготы на ребенка

В отличие от пособия на ребенка, налоговые льготы на ребенка не выплачиваются. Льгота вычитается из налогооблагаемого дохода, что снижает налог при расчете подоходного налога. Ежемесячно выплачиваемое пособие на ребенка является авансом на налоговые льготы на ребенка. В 2023 году налоговые льготы на ребенка составляют 6.024 евро для совместно оцениваемых родителей, в противном случае 3.012 евро на каждого родителя. Льгота BEA (на нужды по уходу, воспитанию и обучению) составляет 2.928 евро.

Пособие на ребенка и налоговые льготы на ребенка взаимосвязаны. Налоговая инспекция автоматически определяет, что выгоднее для налогоплательщика в конце налогового года: пособие на ребенка или налоговые льготы на ребенка, с помощью проверки наибольшего благоприятствования.

Право на налоговые льготы на ребенка или пособие на ребенка

Право на налоговые льготы на ребенка имеют опекуны с момента рождения ребенка до

- 18 лет.

- 25 лет, если ребенок еще учится или проходит обучение, либо проходит добровольную службу.

Если ребенок является инвалидом и не в состоянии содержать себя, право на получение пособия на ребенка или налоговых льгот на ребенка предоставляется на неограниченный срок.

Что такое налоговое послабление на ребенка?