Welche steuerlichen Freibeträge oder Berücksichtigungen gelten für behinderte Kinder?

Kindergeld, Kinderfreibetrag und BEA-Freibetrag

Sie können für Ihr behindertes Kind auch über das 18. bzw. 25. Lebensjahr hinaus unbefristet Kindergeld beziehen bzw. den Kinderfreibetrag und den Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf (BEA-Freibetrag) nutzen, wenn die Behinderung Ihres Kindes vor Vollendung des 25. Lebensjahres eingetreten ist. Gleichzeitig haben Sie damit auch bei behinderten Kindern Anspruch auf weitere Steuervergünstigungen, die an das Kindergeld gekoppelt sind, z.B. Kinderzulage zur Altersvorsorgezulage.

Behindertenpauschbetrag

Je nach Grad der Behinderung steht jedem Behinderten ein Behindertenpauschbetrag zu, mit dem alle laufenden, typischen und mit der Behinderung unmittelbar zusammenhängenden Mehraufwendungen abgegolten werden. Dieser Betrag beträgt zwischen 310 und 3.700 Euro.

Tipp: Eltern können sich den Pauschbetrag des Kindes übertragen lassen, wenn ihr Kind kein zu versteuerndes Einkommen hat.

Pflegepauschbetrag

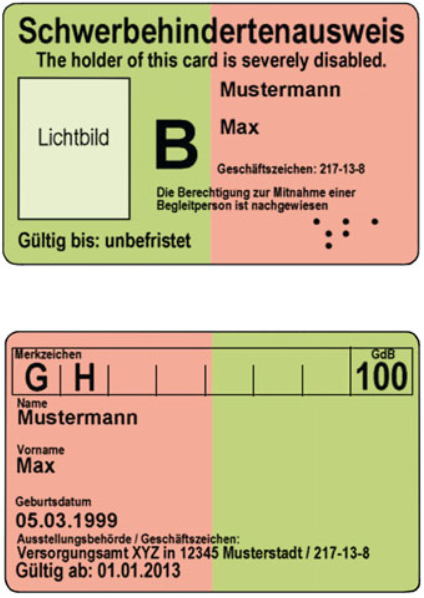

Zusätzlich zum Behindertenpauschbetrag können Sie den Pflegepauschbetrag in Anspruch nehmen, wenn Ihr Kind im Schwerbehindertenausweis das Merkzeichen "H", oder einen Pflegegrad 4 oder 5 hat. Der Pauschbetrag in Höhe von 924 Euro steht den pflegenden Eltern direkt zu.

Tipp: Der Pflegepauschbetrag ist ein jährlicher Pauschbetrag. Sie erhalten ihn auch in ungekürzter Höhe, wenn Sie Ihr behindertes Kind nicht das komplette Jahr über gepflegt haben. Dies kann beispielsweise der Fall sein, wenn Ihr Kind unter der Woche in einem Heim untergebracht ist.

Außergewöhnliche Belastungen

Kosten, die sich aus der Behinderung Ihres Kindes ergeben, z.B. die Unterbringung in einem Heim oder die Kosten für einen ambulanten Pflegedienst können Sie als außergewöhnliche Belastungen in der Steuererklärung absetzen.

Tipp: Dies lohnt sich, wenn die Kosten weit höher sind als der Behinderten - und Pflegepauschbetrag, denn bei der Absetzung der Kosten als außergewöhnliche Belastung müssen Sie auf den Pauschbetrag verzichten.

Kinderbetreuungskosten

Eltern können bis zu zwei Drittel Ihrer Kinderbetreuungskosten, höchstens 4.000 Euro je Kind, als Sonderausgaben absetzen. Dies gilt auch für nicht-behinderte Kinder bis zum 14. Lebensjahr. Für behinderte Kindern können Sie auch darüber hinaus Betreuungskosten geltend machen. Als Nachweis gilt in der Regel der Behindertenausweis, der Bescheid des Versorgungsamtes, der Rentenbescheid oder ein ärztliches Gutachten. Die Behinderung muss vor Vollendung des 25. Lebensjahres eingetreten sein.

Tipp

Lehnt die Familienkasse Ihren Antrag ab, gehen Sie aber davon aus, dass Sie einen Anspruch auf Kindergeld haben, sollten Sie innerhalb der gesetzlich vorgegebenen Frist Einspruch einlegen. Die Entscheidung der Familienkasse wird dann noch einmal geprüft.

(2018): Welche steuerlichen Freibeträge oder Berücksichtigungen gelten für behinderte Kinder?

Bekomme ich für alle Kinder gleich viel Kindergeld?

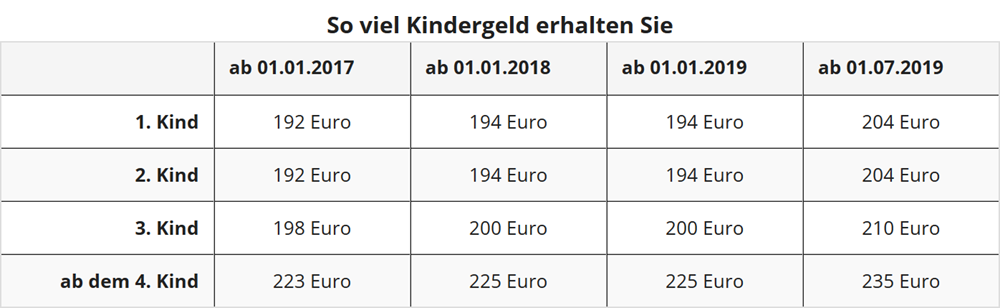

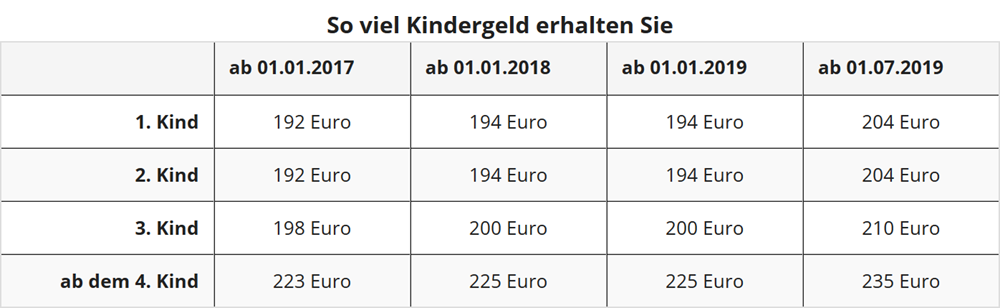

Wer mehrere Kinder hat, bekommt nicht für jedes Kind gleich viel Kindergeld. Der Anspruch auf Kindergeld beträgt:

Für Kinder bis zur Vollendung des 18. Lebensjahres wird in jedem Fall Kindergeld gezahlt. Dabei spielt es keine Rolle, wie hoch das Einkommen des Kindes ist.

Für volljährige Kinder besteht der Anspruch weiter bis zum 25. Geburtstag, solange sie in Ausbildung sind oder einen Freiwilligendienst leisten. Das Kindergeld wird ausgezahlt durch die Familienkassen der Bundesagentur für Arbeit. Angehörige des öffentlichen Dienstes oder Empfänger von Versorgungsbezügen bekommen das Geld von ihren Arbeitgebern ausgezahlt.

Tipp

Ein Kind, für das Sie selbst kein Kindergeld beziehen, kann als so genanntes Zählkind den Kindergeldanspruch für Ihre weiteren Kinder erhöhen. Zum Beispiel: Ein Ehepaar hat drei gemeinsame Kinder, der Mann hat außerdem ein Kind aus einer vorhergehenden Beziehung. Das Kind lebt bei seiner leiblichen Mutter, die auch Kindergeld bezieht.

Wenn nun die zweite Frau ihren Gatten als Berechtigten angibt, kann dessen erstes Kind als Zählkind mitgerechnet werden. Die Eheleute erhalten nun zwar kein Kindergeld für dieses Kind, jedoch werden die weiteren Kinder als zweites, drittes und viertes Kind angerechnet. Übers Jahr hinweg bekommt die Familie dadurch 372 Euro mehr Kindergeld.

Hinweis: Aktuell hat der Bundesfinanzhof zu so genannten Zählkindern im Rahmen von nichtehelichen Lebensgemeinschaften wie folgt entschieden: Leben die Eltern eines gemeinsamen Kindes in nichtehelicher Lebensgemeinschaft zusammen und sind in deren Haushalt auch zwei ältere, aus einer anderen Beziehung stammende Kinder eines Elternteils aufgenommen, erhält der andere Elternteil für das gemeinsame Kind nicht den nach § 66 Abs. 1 EStG erhöhten Kindergeldbetrag für ein drittes Kind (BFH-Urteil vom 25.4.2018, III R 24/17).

(2018): Bekomme ich für alle Kinder gleich viel Kindergeld?

Welche Kosten kann ich nicht als Schulgeld absetzen?

Nicht alle Kosten können Sie steuerlich geltend machen. Besucht Ihr Kind beispielsweise ein Internat, müssen die Aufwendungen für Beherbergung, Betreuung und Verpflegung Ihres Kindes herausgerechnet werden. Auch Schulkleidung und die Fahrten zur Schule sind nicht als Schulgeld von der Steuer absetzbar.

Das gleiche gilt für Lernmittel, sowie für Schulbücher oder Computer, die Sie selbst kaufen. Auch Kosten für Zusatzkurse oder Klassenreisen können Sie nicht in der Steuererklärung angeben.

Schließlich sind Kosten für individuellen Privatunterricht, Musikschulen, Sportvereine, Ferienkurse und Nachhilfeunterricht nicht absetzbar.

(2018): Welche Kosten kann ich nicht als Schulgeld absetzen?

Welche Auswirkungen hat ein Auslandsaufenthalt meines Kindes auf den Kinderfreibetrag?

Der Kinderfreibetrag und auch der BEA-Freibetrag (Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf) sind beide unabhängig vom Wohnsitz Ihres Kindes. Jedoch müssen Sie als Elternteil in Deutschland uneingeschränkt einkommensteuerpflichtig sein.

Der Wohnsitz des Kindes ist aber für die Höhe des Kinderfreibetrages maßgeblich, denn je nach Land verringert sich der Freibetrag um ein, zwei oder drei Viertel. Um die Lebenshaltungskosten vor Ort einzustufen, gibt das Bundesfinanzministerium eine Ländergruppeneinteilung heraus:

Ländergruppe I (volle Beträge): z. B. Andorra, Australien, Belgien, Dänemark, Finnland, Frankreich, Irland, Island, Hongkong, Großbritannien, Israel, Italien, Japan, Kanada, Liechtenstein, Luxemburg, Monaco, Niederlande, Neuseeland, Norwegen, Österreich, San Marino, Schweden, Schweiz, Singapur, Spanien, USA, Vereinigte Arabische Emirate.

Ländergruppe II (Kürzung um 1/4): z. B. Estland, Griechenland, Grönland, Kroatien, Malta, Portugal, Slowenien, Slowakische Republik, Tschechische Republik, Zypern.

Ländergruppe III (Kürzung um 2/4): z. B. Bulgarien, Lettland, Litauen, Polen, Rumänien, Ungarn, Algerien, Argentinien, Aserbaidschan, Bosnien - Herzegowina, Brasilien, Chile, China, Costa Rica, Gabun, Iran, Jamaika, Kasachstan, Kolumbien, Kuba, Mazedonien, Malaysia, Mexiko, Russische Föderation, Serbien, Südafrika, Thailand, Türkei, Weißrussland.

Ländergruppe IV (Kürzung um 3/4): z. B. Afghanistan, Ägypten, Albanien, Armenien, Bolivien, Georgien, Indien, Indonesien, Irak, Jordanien, Kenia, Kirgisistan, Kosovo, Marokko, Philippinen, Tunesien, Ukraine, Usbekistan.

Kurzfristige Auslandsaufenthalte, wie Urlaubsreisen, führen nicht zu einer Kürzung. Das gilt auch bei vorübergehenden Aufenthalten wie beispielsweise bei einer Berufsausbildung.

(2018): Welche Auswirkungen hat ein Auslandsaufenthalt meines Kindes auf den Kinderfreibetrag?

Wann erhalte ich für mein Kind Kindergeld und Freibeträge?

Um Kindergeld, den Kinderfreibetrag oder den Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf (BEA) erhalten zu können, müssen die gleichen Voraussetzungen wie beim Kindergeld erfüllt sein. Für den Anspruch auf Kindergeld gibt es zwei verschiedene Rechtsgrundlagen:

- Steuerpflichtige Personen haben einen Anspruch auf Kindergeld nach dem Einkommensteuergesetz (§§ 31 f. und §§ 62 ff. EStG).

- Nicht oder beschränkt steuerpflichtige Personen haben einen Anspruch nach dem Bundeskindergeldgesetz.

Wer als Deutscher seinen Wohnsitz oder seinen gewöhnlichen Aufenthalt in Deutschland hat, kann einen Antrag auf Kindergeld stellen. Das gleiche gilt für Deutsche, die im Ausland leben, aber in Deutschland entweder unbeschränkt einkommensteuerpflichtig sind oder so behandelt werden, Ausländer, die in Deutschland leben, können Kindergeld beantragen, wenn sie eine unbefristete Aufenthaltserlaubnis haben.

Der Anspruch verjährt vier Jahre nach seiner Entstehung. Haben Sie also keinen Antrag auf Kindergeld gestellt, können Sie diesen sogar nachreichen und so für die vergangenen vier Jahre noch das Ihnen zustehende Kindergeld erhalten. Dies aber gilt nur noch bis Ende 2017.

Ab dem 1.1.2018 wird für das Kindergeld eine spezielle Verjährungsregel eingeführt und damit die Auszahlungsfrist erheblich verkürzt: Künftig wird das Kindergeld - statt für die letzten vier Jahre - rückwirkend nur für die letzten sechs Monate vor Beginn des Monats gezahlt, in dem der Antrag auf Kindergeld eingegangen ist (§ 66 Abs. 3 EStG und § 6 Abs. 3 BKKG, eingefügt durch das "Steuerumgehungsbekämpfungsgesetz" vom 23.6.2017).

(2018): Wann erhalte ich für mein Kind Kindergeld und Freibeträge?

Was ist der Kinderfreibetrag?

Kindergeld und Kinderfreibetrag sind eine Steuerentlastung für die Ausgaben, die den Eltern durch die Kinder entstehen. Der Anspruch auf Kindergeld besteht von Geburt an automatisch, muss aber schriftlich beantragt werden. Es sind nicht - wie oftmals angenommen - die Kinder, die Anspruch auf das Kindergeld haben, sondern die Eltern bzw. Erziehungsberechtigten, die für das Wohl des Kind verantwortlich sind.

Kindergeld

Das Kindergeld ist ein monatlich ausgezahlter Betrag, den Eltern meist von der Familienkasse überwiesen bekommen. Das Kindergeld muss nicht versteuert werden. Die Höhe des Kindergeldes richtet sich nach der Anzahl der Kinder.

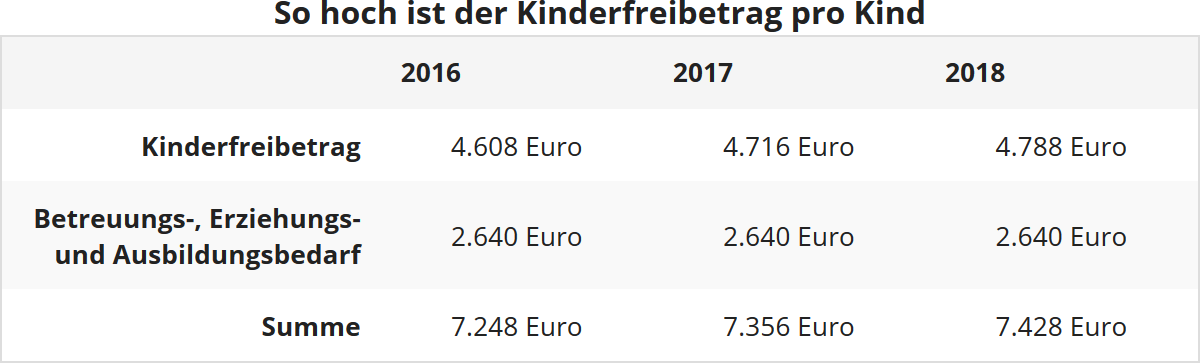

Kinderfreibetrag

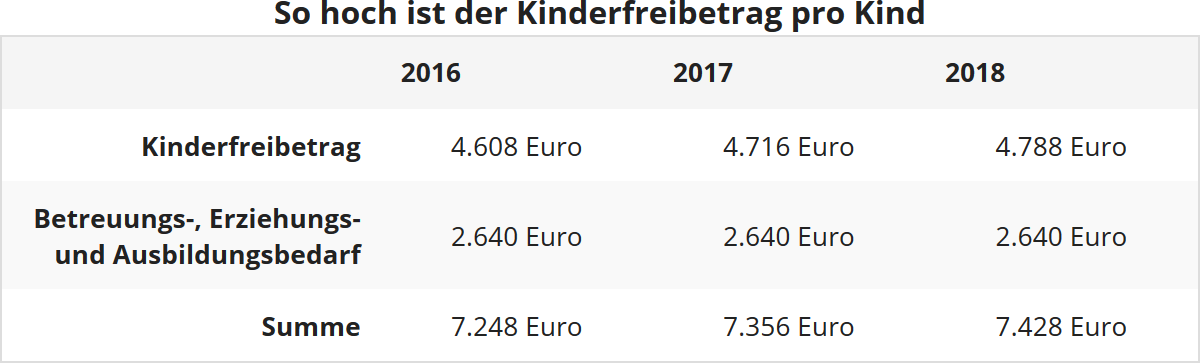

Der Kinderfreibetrag wird im Gegensatz zum Kindergeld nicht ausgezahlt. Der Freibetrag wird vom zu versteuernden Einkommen abgezogen. Dadurch wirkt er sich steuermindernd bei der Berechnung der Einkommensteuer aus. Das monatlich bereits ausgezahlte Kindergeld stellt eine Vorauszahlung auf den Kinderfreibetrag dar. Im Jahre 2018 beträgt der Kinderfreibetrag 4.788 Euro für zusammen veranlagte Eltern, ansonsten 2.394 Euro je Elternteil. Der BEA-Freibetrag (für Betreuungs-, Erziehungs- und Ausbildungsbedarf) beträgt 2.640 Euro.

Kindergeld und Kinderfreibetrag sind miteinander gekoppelt. Ob das Kindergeld oder der Kinderfreibetrag am Ende eines Steuerjahres für den Steuerpflichtigen günstiger ist, ermittelt das Finanzamt automatisch durch eine Günstigerprüfung.

Anspruch auf Kinderfreibetrag bzw. Kindergeld

Anspruch auf den Kinderfreibetrag haben die Erziehungsberechtigten von der Geburt des Kindes bis zum

- 18. Lebensjahr.

- 25. Lebensjahr, wenn sich das Kind noch in Ausbildung oder Studium befindet oder einen Freiwilligendienst leistet.

Wenn das Kind behindert ist und außerstande, sich selbst zu unterhalten, besteht der Anspruch auf Kindergeld oder Kinderfreibetrag zeitlich unbegrenzt.

(2018): Was ist der Kinderfreibetrag?

Wer hat einen Anspruch auf Kindergeld und die steuerlichen Freibeträge?

Das Kindergeld ist einkommensunabhängig und wird gezahlt, wenn ein Anspruch darauf besteht. Eine Voraussetzung ist das Alter des Kindes, die andere das so genannte Kindschaftsverhältnis.

Ein Kindschaftsverhältnis ist grundsätzlich bei Kindern gegeben, die ersten Grades mit Ihnen verwandt sind. Das sind zunächst Ihre leiblichen Kinder, egal ob ehelich oder unehelich. Aber auch adoptierte Kinder sind im ersten Grad mit Ihnen verwandt. Auch bei einem Pflegekind besteht ein Kindschaftsverhältnis, wenn es bei Ihnen im Haushalt lebt und Sie zu ihm ein dauerhaftes Aufsichts-, Betreuungs- und Erziehungsverhältnis haben. Das Obhuts- und Pflegeverhältnis zu den leiblichen Eltern darf nicht mehr bestehen. Gelegentliche Besuche der leiblichen Eltern sind unschädlich.

Kindergeld wird auch gezahlt, wenn Sie in Ihrem Haushalt ein Stief- oder Enkelkind aufgenommen haben. In diesen Fällen liegt allerdings kein Kindschaftsverhältnis im Sinne des Steuerrechts vor. Deswegen steht Stief- oder Großeltern ein Kinderfreibetrag auch nicht automatisch zu, sondern nur dann, wenn die leiblichen Eltern die Freibeträge für Kinder auf die neuen Bezugspersonen übertragen.

Diese können dann auch von den sonstigen steuerlichen Vergünstigungen, etwa dem Ausbildungsfreibetrag, profitieren. Das kann sinnvoll sein, wenn die leiblichen Eltern selbst kaum Steuern zahlen, etwa weil sie noch studieren.

Bis zum 18. Geburtstag des Kindes muss für den Anspruch auf Kindergeld und Freibeträge keine weitere Voraussetzung erfüllt sein als die des bestehenden Kindschaftsverhältnisses. Ab dem 18. Geburtstag gibt es Kindergeld nur noch für Kinder, die in Ausbildung sind oder einen Freiwilligendienst leisten.

(2018): Wer hat einen Anspruch auf Kindergeld und die steuerlichen Freibeträge?