Bildschirm-Arbeitsbrille als Werbungskosten absetzen?

Mit zunehmendem Alter ist eine "normale" Brille mit Fernteil und Nahteil ungeeignet für die Arbeit am Computer, denn der mittlere Abstand zum Bildschirm wird dabei nicht zufriedenstellend erfasst. Hierzu gibt es spezielle Arbeitsbrillen mit zwei unterschiedlichen Dioptrien, deren oberer Teil die Distanz zum Bildschirm und deren unterer Teil die Distanz zur Tastatur berücksichtigt. Da diese Brille keinen Fernteil enthält, ist sie als gewöhnliche Alltagsbrille nicht geeignet. Die Frage ist, ob die Kosten einer Bildschirmbrille als Werbungskosten absetzbar sind.

- Leider nein. Der Bundesfinanzhof hat entschieden, dass eine Computer-Arbeitsbrille kein Arbeitsmittel, sondern ein medizinisches Hilfsmittel ist. Da die Brille der Korrektur der Sehschwäche und damit der Behebung eines körperlichen Mangels dient, sind die Kosten der privaten Lebensführung zuzurechnen und deshalb steuerlich nicht absetzbar. Dies gilt auch dann, wenn die Behebung des Mangels zugleich im beruflichen Interesse liegt. Die Kosten sind selbst dann nicht als Werbungskosten absetzbar, wenn die Brille ausschließlich am Arbeitsplatz getragen wird. Auch spielt es keine Rolle, dass die Brille gemäß augenärztlicher Bescheinigung "als gewöhnliche Korrekturbrille nicht geeignet ist" (BFH-Urteil vom 20.7.2005, VI R 50/03)

- Als Werbungskosten absetzbar können die Aufwendungen für eine Bildschirm-Arbeitsbrille dann sein, wenn die Sehschwäche auf eine typische Berufskrankheit oder einen Arbeitsunfall zurückgeht. Im Übrigen sind die Kosten für die Brille stets als außergewöhnliche Belastung nach § 33 EStG abziehbar - allerdings unter Anrechnung der zumutbaren Belastung.

Aber für Mitarbeiter, die regelmäßig am PC arbeiten und eine spezielle Bildschirm-Arbeitsbrille benötigen, muss der Arbeitgeber aufgrund arbeitsschutzrechtlicher Bestimmungen die Kosten dafür übernehmen. Dies ergibt sich aus § 6 der Bildschirmarbeitsverordnung und § 3 Abs. 3 des Arbeitsschutzgesetzes. Beim Arbeitgeber sind die Kosten als Betriebsausgaben absetzbar, und beim Mitarbeiter entsteht kein steuerpflichtiger geldwerter Vorteil (R 19.3 Abs. 2 Nr. 2 LStR).

Lohnsteuer kompakt

Bei Kostenübernahme durch den Arbeitgeber hat der Fiskus eine Hürde eingebaut: Der Betriebsausgabenabzug beim Arbeitgeber und die Steuerfreiheit beim Arbeitnehmer sollen nur dann gewährt werden, wenn die Notwendigkeit der Sehhilfe durch einen Augenarzt bescheinigt wird und diese ärztliche Verordnung vor Anschaffung der Brille ausgestellt wird.

Begründung: Nur ein Augenarzt sei eine "fachkundige Person" gemäß § 6 Abs. 1 der Bildschirmarbeitsverordnung, nicht jedoch ein Optiker. Dies hat zur Folge, dass für den Arbeitgeber keine gesetzliche Verpflichtung zur Übernahme der Kosten für eine spezielle Sehhilfe besteht, wenn lediglich ein Optiker die entsprechende Notwendigkeit bescheinigt (SenFin. Berlin vom 28.9.2009, III B-S 2332-10/2008).

(2020): Bildschirm-Arbeitsbrille als Werbungskosten absetzen?

Welche Kosten kann ich absetzen?

Beim Kauf neuer Arbeitsmittel können Sie neben den reinen Anschaffungskosten auch

- die Mehrwertsteuer,

- Kosten für Porto und Verpackung sowie

- Fahrtkosten (Fahrten zum Kauf und um sich vor dem Kauf zu informieren)

absetzen.

Liegen die Anschaffungskosten nicht über der Grenze von 800 Euro (ohne Mehrwertsteuer) oder 952 Euro (inkl. 19 Prozent MwSt.; im 2. Halbjahr 2020 sind es bei 16 % MwSt 928 Euro), können Sie Ihre Ausgaben in voller Höhe im Jahr der Anschaffung als Werbungskosten absetzen. Betragen die Anschaffungskosten mehr als 800 Euro (ohne Mehrwertsteuer) oder 952 Euro (inkl. 19 Prozent MwSt. ; im 2. Halbjahr 2020 sind es bei 16 % MwSt 928 Euro) müssen Sie die Kosten über die voraussichtliche Nutzungsdauer verteilen. Sie können dann nur die Jahresabschreibung (auch "AfA" - Absetzung für Abnutzung genannt) als Werbungskosten geltend machen.

Für Wirtschaftsgüter, die vor dem 1.1.2018 angeschafft wurden, galt eine Grenze von 410 Euro netto bzw. 487,90 Euro.

Bitte beachten Sie, dass Sie die Abschreibung im Jahr der Anschaffung monatsgenau angeben. Es gilt hier der Zeitpunkt der Lieferung.

Beispiele für Zeiträume, in denen ein Arbeitsmittel abzuschreiben ist:

- Büromöbel: 13 Jahre

- Computer, Drucker, Bildschirm, Scanner: 3 Jahre

- Schreibmaschine: 9 Jahre

- Telefoneinrichtung: 8 Jahre

- Faxgeräte: 6 Jahre

- PKW: 6 Jahre

- Reißwolf: 8 Jahre

Die Dauer der Abschreibung wird in den so genannten AfA-Tabellen des Bundesfinanzministeriums festgelegt.

Wenn Sie mehrere Geräte kaufen, gilt die 800 Euro-Grenze für jedes Gerät einzeln, wenn es selbstständig nutzbar ist.

Tipp

Können Sie für den Kauf bestimmter Arbeitsmittel keinen Nachweis erbringen, können Sie auf die Nichtbeanstandungsgrenze in Höhe von 110 Euro hoffen. Bis zu diesem Betrag verzichtet das Finanzamt im Allgemeinen auf die Vorlage von Belegen. Sie sollten in diesem Fall aber die Arbeitsmittel trotzdem konkret mit den Anschaffungspreisen benennen. Darauf haben Sie jedoch keinen Rechtsanspruch!

Übrigens können Sie nicht nur Arbeitsmittel von der Steuer absetzen, die Sie neu erworben haben. Auch den Kauf gebrauchter Artikel können Sie als Werbungskosten geltend machen. Sie müssen aber auch hier den Kauf nachweisen, gerade wenn Sie die Ware von einer Privatperson erworben haben, genügt eine Quittung als Nachweis. Es gilt auch beim Kauf gebrauchter Artikel die 800 Euro-Grenze. Auch Gegenstände, die man Ihnen schenkt oder die Sie geerbt haben, können Sie absetzen, wenn Sie diese für berufliche Zwecke nutzen. Sie können ab diesem Zeitpunkt den Betrag absetzen, den der Schenker bzw. Erblasser hätte absetzen können, wenn er den Gegenstand beruflich genutzt hätte. Ausschlaggebend ist der Restwert des Gegenstandes zum Zeitpunkt der beruflichen Nutzung.

(2020): Welche Kosten kann ich absetzen?

Gibt es eine Pauschale für weitere Arbeitsmittel?

Für weitere Arbeitsmittel erkennen viele Finanzämter eine Pauschale an. Bei dieser Pauschale handelt es sich um eine Nichtbeanstandungsgrenze, d.h. die Aufwendungen müssen nicht durch einzelne Belege nachgewiesen werden. Es gibt aber keinen Rechtsanspruch auf eine Pauschale für Arbeitsmittel. Der Finanzbeamte kann Aufwendungen für Arbeitsmittel ohne Nachweise immer streichen.

Die meisten Finanzämter verzichten auf die Vorlage von Belegen, wenn Sie Arbeitsmittel lediglich bis zu einem Betrag von 110 Euro als Werbungskosten geltend machen. Auf die Anerkennung dieses "Pauschalbetrags" haben Sie allerdings keinen Rechtsanspruch.

(2020): Gibt es eine Pauschale für weitere Arbeitsmittel?

Wie kann ich Arbeitsmittel abschreiben?

Wenn Sie für ein Arbeitsmittel mehr als 800 Euro (ohne Mehrwertsteuer) oder 952 Euro (inkl. 19 Prozent MwSt.; im 2. Halbjahr 2020 sind es bei 16 % MwSt 928 Euro) ausgeben, müssen Sie die Kosten über die voraussichtliche Nutzungsdauer verteilen, d.h. abschreiben. In jedem Jahr können Sie dann nur die jeweilige Absetzung für Abnutzung (AfA) als Werbungskosten geltend machen. Arbeitnehmer nutzen hierfür die lineare Abschreibung. Die Dauer der Abschreibung wird in den so genannten AfA-Tabellen des Bundesfinanzministeriums festgelegt.

Abschreibungsdauer verschiedener Arbeitsmittel:

- Mobilfunkendgeräte: 5 Jahre

- Computer, Notebooks und Peripheriegeräte: 3 Jahre

- Foto-, Film-, Video- und Audiogeräte: 7 Jahre

- Schreibmaschinen: 9 Jahre

- Büromöbel: 13 Jahre

- Tresore: 23 Jahre

- Personenkraftwagen: 6 Jahre

Für das Jahr, in dem Sie das Arbeitsmittel gekauft haben, ist der errechnete AfA-Betrag nur monatsgenau absetzbar. Für jeden Monat ein Zwölftel.

Notebook abschreiben

Sie erwarben am 1.8.2020 aus beruflichen Gründen ein Notebook für 1.500 Euro. Die Nutzungsdauer wurde von der Finanzverwaltung auf drei Jahre gesetzt. Es ergibt sich daher folgende lineare Jahresabschreibung: 1.500 Euro aufgeteilt auf 3 Jahre ergibt eine jährliche Abschreibung von 500 Euro. Da der Kauf unterjährig getätigt wurde muss das Notebook im ersten Jahr monatsgenau abgeschrieben werden:

Abschreibung im Jahr 2020: 500 Euro x 5/12 = 209 Euro (für die Monate August bis Dezember).

Abschreibung im 2. und 3. Jahr: jeweils 500 Euro.

Abschreibung im 4. Jahr: 291 Euro (= Restwert aus dem Jahr 2020).

(2020): Wie kann ich Arbeitsmittel abschreiben?

Wie kann ich Berufskleidung als Arbeitsmittel absetzen?

Aufwendungen für Berufskleidung können Sie von der Steuer absetzen. Dabei müssen Sie beachten, dass nicht jede Kleidung, die Sie während der Ausübung Ihres Berufes tragen, auch Berufskleidung ist. Können Sie die Kleidung nämlich auch außerhalb Ihrer Arbeit tragen, handelt es sich steuerlich nicht um Berufskleidung. Sobald eine private Nutzung des Kleidungsstücks möglich ist (wie bei Alltagskleidung), können Sie die Aufwendungen nicht als Werbungskosten absetzen.

Bei Berufskleidung muss es sich vielmehr um typische Arbeitskleidung handeln, die aufgrund ihrer Beschaffenheit und ihrer Eigenart zur beruflichen Verwendung bestimmt und notwendig ist.

Beispielsweise wird folgende Berufskleidung anerkannt:

- Schutzbekleidung jeder Art (z.B. Arbeitskittel, Labormäntel, Sicherheitsschuhe),

- schwarzer Frack bei einem Orchestermusiker,

- schwarzer Rock bei Serviererinnen,

- schwarzer Anzug bei Leichenbestattern,

- Uniformen und Dienstkleidung mit Dienstabzeichen,

- Amtstrachten (Richter, Staatsanwälte, Rechtsanwälte, Geistliche)

- Sportkleidung bei Sportlehrern

- farblich vorgeschriebene Anzüge und Kostüme bei Mitarbeitern einer Fluggesellschaft,

- weiße Berufskleidung bei Ärzten, Piloten, Metzgereimitarbeitern.

- weiße Oberbekleidung bei Friseuren,

Steuerlich absetzen können Sie die tatsächlich nachgewiesenen Anschaffungskosten. Wenn die Voraussetzung für die Absetzbarkeit der Arbeitskleidung gegeben ist, können Sie auch die Reinigungskosten geltend machen.

AKTUELL hat das Finanzgericht Berlin-Brandenburg einen schwarzen Anzug bei einem Trauerredner nicht als Berufskleidung anerkannt. Ein schwarzer Anzug, der sich in keiner Weise von dem unterscheidet, was ein großer Teil der Bevölkerung als festliche Kleidung zu besonderen Anlässen trägt, sei keine typische Berufskleidung. Die Kleidung könne jederzeit zu privaten feierlichen Anlässen verwendet werden. Dies gelte für alle Berufe, daher auch für bestimmte Berufsgruppen wie Trauerredner, Leichenbestatter, katholische Geistliche und Oberkellner (FG Berlin-Brandenburg vom 29.8.2018, 3 K 3278/15, Revision VIII R 33/18). Nach Auffassung der Richter sind ein schwarzer Anzug, schwarze Blusen und schwarze Pullover keine typische Berufskleidung. Ob und in welchem Umfang die Kleidungsstücke vom Steuerpflichtigen auch zu privaten Anlässen tatsächlich verwendet werden, ist unerheblich. Jeder Bestatter - und auch jeder Trauerredner - kann seinen schwarzen Anzug auch privat nutzen, egal, ob er haupt- oder nebenberuflich tätig ist und wie viele Stunden er beruflich tätig ist. Aber: Die Entscheidung des Finanzgerichts widerspricht bisherigen BFH-Urteilen. Daher wird der BFH in der Revision die Streitfrage endgültig klären (Revision: VIII R 33/18). Bis dahin empfiehlt es sich, Steuerbescheide mittels Einspruch offen zu halten.

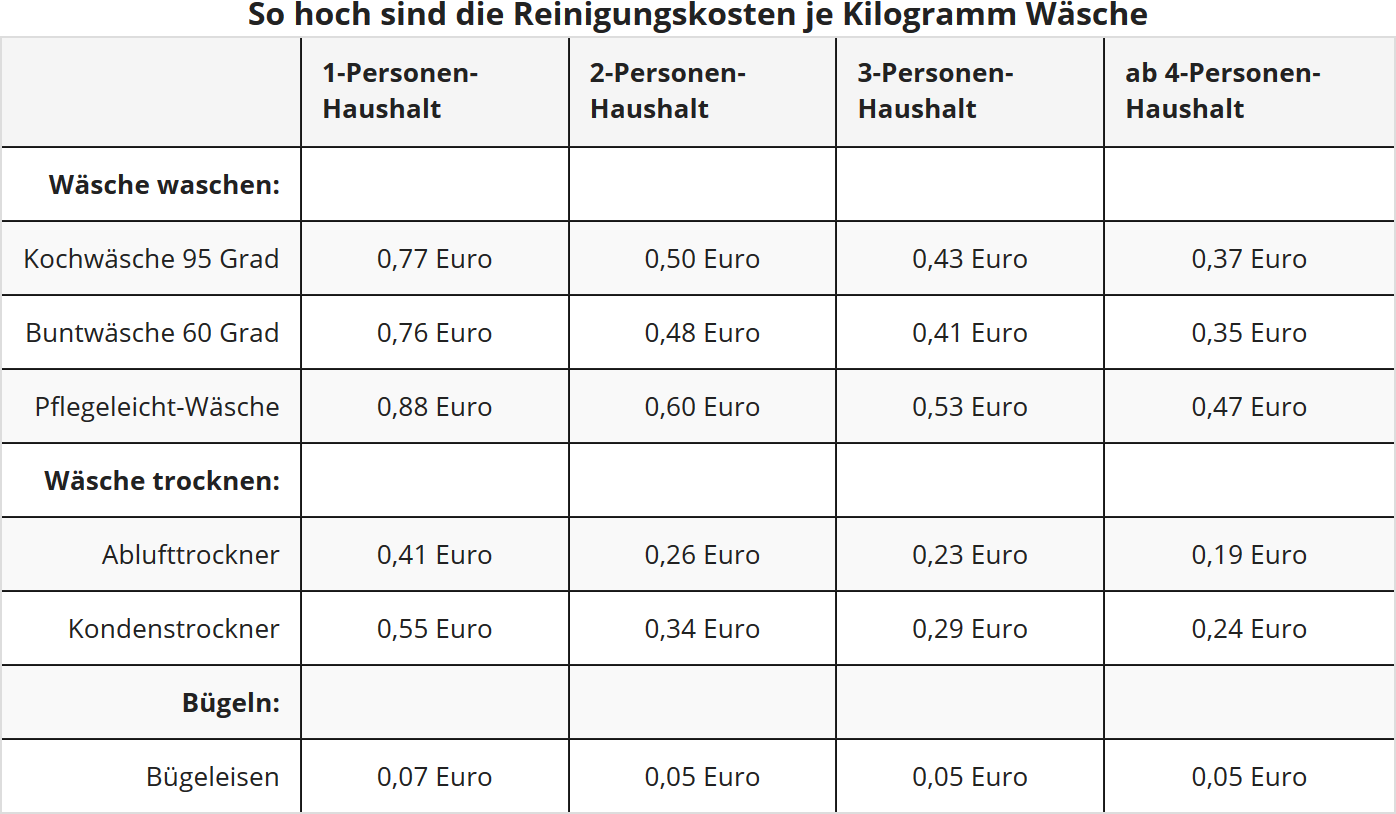

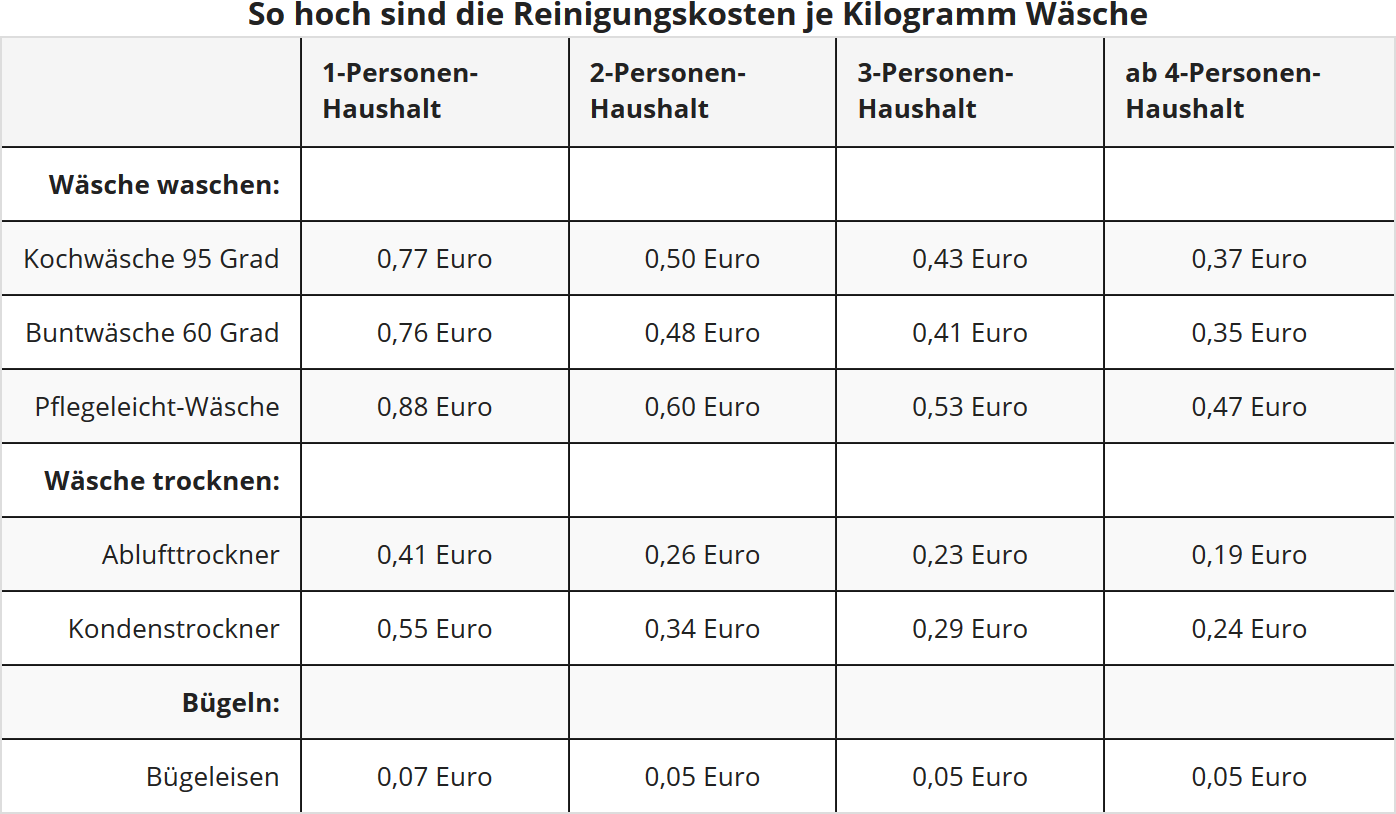

Waschen Sie Ihre Berufskleidung selbst, können Sie die Kosten dafür schätzen. Für die Reinigung von Berufsbekleidung erkennt der Fiskus und die Rechtsprechung den Ansatz der Erfahrungswerte der Verbraucherverbände an (Urteil des Finanzgericht Baden-Württemberg, 3 K 202/04). Die Arbeitsgemeinschaft der Verbraucherverbände e.V., Bonn hat dafür die Kosten für einen Waschgang ermitteln lassen, bezogen auf jeweils ein kg Wäsche (Stand Dez 2002):

Um aus der Tabelle die anteiligen Jahreskosten für die Pflege der "typischen Berufskleidung" zu errechnen, sind die obigen Beträge (Euro/kg) in der jeweiligen Behandlungsart mit der pro Jahr anfallenden Menge (kg) an zu reinigender typischer Berufskleidung zu multiplizieren. Beispiel: Als Alleinstehender kommen Sie bei 40 Waschgängen im Jahr bei jeweils 3 kg Kochwäsche mit 0,77 Euro und 2 kg pflegeleichter Wäsche zu 0,88 Euro auf insgesamt 163 Euro absetzbare Reinigungskosten (92,40 Euro plus 70,40 Euro).

Wichtig: In der Durchschnittsrechnung wurden der Anschaffungspreis der Waschmaschine, eine Instandhaltungspauschale sowie Betriebskosten wie Strom, Wasser und Waschmittel berücksichtigt. Der Ansatz einer Jahrespauschale für Reinigungskosten ist laut BFH nicht zulässig.

(2020): Wie kann ich Berufskleidung als Arbeitsmittel absetzen?

Wie kann ich einen Computer von der Steuer absetzen?

Wenn Sie Ihren heimischen Computer nicht nur privat, sondern auch beruflich nutzen, können Sie die damit verbundenen Kosten anteilig als Werbungskosten steuerlich geltend machen. Im Falle des Computers gilt die Zehn-Prozent-Grenze nicht, wonach ein Gegenstand nur dann als Arbeitsmittel anerkannt wird, wenn es mindestens zu 90 Prozent beruflich genutzt wird. In welcher Höhe Sie die Kosten für den PC absetzen können, hängt vielmehr von der tatsächlichen Nutzungsdauer für berufliche und private Zwecke ab.

Beispiel

Sie nutzen Ihren Computer wöchentlich sechs Stunden beruflich und vier Stunden privat. Dann sind 60 Prozent der Aufwendungen für Ihren PC samt Peripheriegeräten absetzbar.

Wenn Sie eine fast ausschließliche berufliche Nutzung des PC (mind. 90 Prozent) glaubhaft machen, können Sie sogar die kompletten Kosten ansetzen. Ist ein Nachweis schwer oder gar nicht möglich, wird der Anteil der beruflichen Nutzung auf 50 Prozent geschätzt, d.h. Sie können die Hälfte der Kosten absetzen. Ein Computer wird privat mitbenutzt, wenn Sie dort Ihren privaten Schriftverkehr erledigen, Ihr Online-Banking dort betreiben oder spielen. Beispiele für eine berufliche Nutzung eines Computers sind die Erledigung beruflicher Aufgaben zu Hause (auch Rechercheaufgaben), der Erwerb von notwendigem EDV-Grundwissen, Fortbildungen oder auch die Erstellung von Bewerbungsschreiben.

Bei der Erstanschaffung müssen Sie alle Computerkomponenten, die zum Betrieb des PC erforderlich sind, zusammenfassen und gemeinsam über die Nutzungsdauer abschreiben, wenn die Anschaffungskosten über der Grenze von 800 Euro (ohne Mehrwertsteuer) oder 952 Euro (inkl. 19 Prozent MwSt.; im 2. Halbjahr 2020 sind es bei 16 % MwSt 928 Euro) lagen. Rechner, Monitor, Tastatur und Maus stellen ein einheitliches, selbständig nutzbares Wirtschaftsgut "Computer" dar. Die Abschreibungsdauer für Computer, Notebooks und Peripheriegeräte beträgt drei Jahre. Eine Ausnahme bilden Geräte, die auch selbständig nutzbar sind, wie so genannte All-in-one-Geräte, die gleichzeitig Drucker, Fax, Kopierer und Scanner sind. Liegt der Anschaffungspreis unter der 800-Euro-Grenze, können Sie die gesamten Kosten sofort absetzen.

Berufsbezogene Anwenderprogramme und Systemsoftware mit Anschaffungskosten bis maximal 800 Euro (ohne MwSt.) können Sie in voller Höhe sofort als Werbungskosten absetzen. Sollte ein Programm teurer sein, müssen Sie die Anschaffungskosten über die Jahre der voraussichtlichen Nutzung verteilen, d. h. "abschreiben". Die Nutzungs- und Abschreibungsdauer beträgt drei Jahre. Beachten Sie besonders bei der Anschaffung von berufsbezogener Software, dass diese auch dann als Werbungskosten absetzbar sein kann, wenn der Computer nicht anerkannt wird. Wenn Sie zu einem späteren Zeitpunkt Computerbestandteile hinzukaufen, müssen Sie die Kosten dem Restwert des PC hinzurechnen und die Summe auf die verbleibende Restnutzungsdauer verteilen. Sollte Ihr Computer bereits abgeschrieben sein, sollten Sie die Kosten vollständig absetzen, wenn der Kaufpreis nicht mehr als 800 Euro netto beträgt. Ansonsten können Sie die Geräte oder die Software auch gesondert abschreiben. Ersetzen Sie vorhandene durch neue Komponenten, können Sie die Anschaffungskosten als Erhaltungsaufwand in voller Höhe und unabhängig vom Kaufpreis im Jahr des Kaufs sofort absetzen.

Tipp

Neben Computer, Software und Peripheriegeräten sind auch Aufwendungen für Computer-Zubehör wie Druckerpapier, Tonerkartuschen, Druckerpatronen, CD/DVD-Rohlinge, USB-Stick, Kabel oder Batterien absetzbar.

Die Dauer der Abschreibung wird in den so genannten AfA-Tabellen des Bundesfinanzministeriums festgelegt.

(2020): Wie kann ich einen Computer von der Steuer absetzen?

Wann kann ich Fachliteratur absetzen?

Nutzen Sie für die Ausübung Ihrer beruflichen Tätigkeit Fachliteratur, können Sie die Ausgaben für Bücher, Zeitschriften und Zeitungen absetzen. Ohne Probleme anerkannt werden Fachbücher, deren eindeutiger Titel bereits auf die berufliche Verwendung hinweist.

Bei allgemeinbildenden Büchern wird der Nachweis der beruflichen Nutzung schwerer. Sie sollten jedoch wissen, dass eine Ablehnung von Seiten des Finanzamtes mit der Begründung, es handele sich nicht um ein Fachbuch, nicht ausreicht. Im Vordergrund steht die tatsächliche Verwendung des Buches. Sie müssen dem Finanzbeamten also nachweisen, dass Sie das Buch beruflich nutzen. Auch Zeitschriften können Sie als Fachliteratur absetzen, wenn es sich dabei um Fachzeitschriften handelt, die berufsbezogene Informationen vermitteln.

Die Absetzbarkeit von Zeitschriften wird dadurch erschwert, dass viele Zeitschriften ein weites Themenspektrum abdecken und nicht ausschließlich berufsbezogene Informationen liefern. In solchen Fällen werden die Zeitschriften nicht anerkannt. Ein ähnliches Problem stellt die Absetzbarkeit von Zeitungen dar.

Typische Tageszeitungen können Sie aufgrund ihres umfangreichen Themenspektrums nicht absetzen. Nicht typische Tageszeitungen, wie das Handelsblatt, können Sie dagegen von der Steuer absetzen, wenn Sie eine überwiegend berufliche Nutzung nachweisen können. Natürlich müssen Sie auch die Aufwendungen für Fachliteratur nachweisen. Haben Sie die entsprechenden Belege nicht gesammelt, können Sie ohne Nachweis den Betrag von 110 Euro eintragen.

Dies ist jedoch kein Pauschbetrag, auf den Sie einen Rechtsanspruch haben, sondern lediglich eine Nichtbeanstandungsgrenze. Bis zu diesem Betrag sollen die Finanzbeamten auf Belege verzichten. Die Nichtbeanstandungsgrenze gilt jedoch für Arbeitsmittel im Allgemeinen. Haben Sie also die 110 Euro bereits bei der Arbeitskleidung genutzt, bleibt ein Nachweis der Aufwendungen für Fachliteratur nötig.

(2020): Wann kann ich Fachliteratur absetzen?

Was kann ich als Arbeitsmittel absetzen?

Als Arbeitsmittel können Sie Gegenstände von der Steuer absetzen, die Sie so gut wie ausschließlich für berufliche oder wenn Sie selbständig sind - für betriebliche Zwecke - nutzen. Die Kosten können Sie als Werbungskosten bzw. als Betriebsausgaben geltend machen. Nicht immer werden alle Arbeitsmittel vom Finanzamt anerkannt. Je spezieller ein Arbeitsmittel, desto höher die Chance, dass es anerkannt wird.

Dabei hängt es von Ihrem Beruf und dem Arbeitsmittel ab, ob Sie es von der Steuer absetzen können. Die Bedingung, dass Sie ein Arbeitsmittel so gut wie ausschließlich für berufliche Zwecke nutzen, erfüllen Sie bei einer beruflichen Nutzung von mindestens 90 Prozent. Dann dürfen Sie das Arbeitsmittel in vollem Umfang als Werbungskosten absetzen.

Bis 2009 galt grundsätzlich das Alles-oder-Nichts-Prinzip: Entweder wurden die Kosten in vollem Umfang oder gar nicht anerkannt. Eine Aufteilung der Kosten entsprechend der Nutzung zu beruflichen Zwecken - z. B. 70 % - war nicht zulässig. Aber das Aufteilungs- und Abzugsverbot nach § 12 Nr. 1 EStG hat der Bundesfinanzhof im September 2009 aufgehoben. Der Große Senat des BFH ist nämlich nach genauerer Überprüfung zu der Erkenntnis gelangt, dass er sich rund 30 Jahre lang geirrt hat und das Aufteilungs- und Abzugsverbot sich überhaupt nicht aus dem Gesetz (§ 12 Nr. 1 EStG) herleiten lässt.

Damit ist nun heute in vielen Fällen eine Kostenaufteilung von Aufwendungen möglich, die früher genau mit diesem - falschen - Argument verweigert wurde. Die Kosten können nach objektiven Maßstäben aufgeteilt werden, wenn die beruflichen Nutzungsanteile feststehen und nicht von untergeordneter Bedeutung sind (BFH-Urteil vom 21.9.2009, GrS 1/06, BStBl. 2010 II S. 672).

Folgende Gegenstände (Beispiele) können Sie je nach Berufsgruppe als Werbungskosten absetzen:

- Typische Berufskleidung

- Computer und Programme

- Fachliteratur

- Schreibtisch und Bürostuhl

- Aktenschrank

- Aktenkoffer

- Fotokopierer

- Taschenrechner

- Werkzeuge

- Telefon, Fax, Mobilfunkkosten

- Büromaterial (Schreibwaren, Stifte, Papier, Aktenordner etc.)

Wenn Sie für ein Arbeitsmittel nicht mehr als 800 Euro (netto) bzw. 952 Euro (einschl. 19 Prozent MwSt.) bezahlen, können Sie die gesamten Kosten im Jahr der Bezahlung als Werbungskosten absetzen. Jedoch muss das Arbeitsmittel selbständig nutzungsfähig sein. Dies ist zum Beispiel nicht der Fall bei einem Monitor, Drucker oder Scanner. Diese können nur zusammen mit einem Computer genutzt werden. Geben Sie für ein Arbeitsmittel mehr aus, müssen Sie die Kosten auf die voraussichtliche Nutzungsdauer verteilen.

(2020): Was kann ich als Arbeitsmittel absetzen?

Kann ich Verschmutzung und Verschleiß von "normaler" Kleidung steuerlich geltend machen?

Aufwendungen für "normale" Kleidung sind nicht als Werbungskosten abziehbar, wenn diese Kleidung während der Berufsausübung einer normalen Verschmutzung und einem normalen Verschleiß unterliegt.

Wenn aber die Verschmutzung, die Beschädigung oder der vorzeitige Verschleiß auf einem konkreten beruflichen oder betrieblichen Vorfall beruht, sind die Kosten für Reinigung, Reparatur oder Ersatzbeschaffung als Werbungskosten abziehbar (BFH-Urteil vom 24.7.1981, BStBl. 1981 II S. 781; FG Thüringen vom 4.11.1999, EFG 2000 S. 211).

Bei der Ersatzbeschaffung eines Kleidungsstücks ist der Restwert der beschädigten Sache abziehbar.

(2020): Kann ich Verschmutzung und Verschleiß von "normaler" Kleidung steuerlich geltend machen?

Was ist die Nichtaufgriffsgrenze?

Viele Finanzbeamte werden vielleicht bestreiten, dass es sie gibt. Und der Steuerzahler kann sich auch nicht darauf verlassen, dass er davon profitieren kann, denn einen Rechtsanspruch auf die Nichtaufgriffsgrenze gibt es nicht.

Nichtaufgriffsgrenzen sind Angaben – in der Regel Kleinbeträge – in der Steuererklärung, bei der Finanzbeamte meist nicht so genau hinschauen und diese ohne Belege akzeptieren.

Hier einige Beispiele:

- Arbeitstage für Entfernungspauschale: Bei einer 5-Tage-Woche können Sie 230 Arbeitstage pro Jahr und bei einer 6-Tage-Woche 280 Tage angeben.

- Arbeitsmittel: In der Regel können Sie Kosten bis zu 110 Euro für die Anschaffung und Pflege von Arbeitsmitteln (Kauf und Reinigung von Berufskleidung) ohne Belege in Ihrer Steuererklärung angeben.

(2020): Was ist die Nichtaufgriffsgrenze?