Dyskryminacja: odszkodowanie od pracodawcy całkowicie wolne od podatku

Według ustawy o ogólnym równym traktowaniu (AGG) dyskryminacja ze względu na rasę lub pochodzenie etniczne, płeć, religię lub światopogląd, niepełnosprawność, wiek lub tożsamość seksualną jest zabroniona (§ 1 AGG). W przypadku naruszenia zakazu dyskryminacji pracodawca jest zobowiązany do naprawienia powstałej szkody. Osoba poszkodowana może żądać odpowiedniego odszkodowania pieniężnego (§ 15 ust. 2 AGG). Pytanie dotyczy tego, jak takie odszkodowanie powinno być traktowane podatkowo. Obecnie Sąd Finansowy w Nadrenii-Palatynacie orzekł, że odszkodowanie, które pracodawca musi zapłacić pracownikowi z powodu dyskryminacji, mobbingu lub molestowania seksualnego, jest wolne od podatku i nie stanowi opodatkowanego wynagrodzenia. Dotyczy to również sytuacji, gdy pracodawca zaprzeczył zarzutom dyskryminacji i zgodził się na zapłatę jedynie w ramach ugody sądowej. Zwolnienie z podatku oznacza, że płatność nie podlega ubezpieczeniom społecznym (FG Rheinland-Pfalz z 21.3.2017, 5 K 1594/14).

Przypadek: Pracownica wniosła pozew o ochronę przed wypowiedzeniem przeciwko zwykłemu wypowiedzeniu umowy o pracę "z powodów osobistych", w którym domagała się również odszkodowania z powodu dyskryminacji ze względu na niepełnosprawność. Kilka tygodni przed wypowiedzeniem Urząd ds. Społecznych stwierdził niepełnosprawność w wysokości 30%.

Przed Sądem Pracy w Kaiserslautern pracownica i jej pracodawca zawarli ugodę, w której uzgodniono "odszkodowanie zgodnie z § 15 AGG" w wysokości 10.000 Euro i polubownie zakończono stosunek pracy. Urząd skarbowy chciał traktować odszkodowanie jako opodatkowane wynagrodzenie.

Zdaniem sędziów finansowych z ugody zawartej przed sądem pracy wynika, że płatność nie była rekompensatą za poniesione szkody materialne w rozumieniu § 15 ust. 1 AGG (np. utracone wynagrodzenie), lecz rekompensatą za szkody niematerialne w rozumieniu § 15 ust. 2 AGG z powodu dyskryminacji powódki jako osoby niepełnosprawnej. Takie odszkodowanie jest wolne od podatku i nie kwalifikuje się jako wynagrodzenie. Pracodawca powódki zaprzeczył dyskryminacji.

W ramach ugody był jednak gotów zapłacić odszkodowanie z powodu (tylko) domniemanej dyskryminacji. Takie dochody nie mają charakteru wynagrodzenia i są zatem wolne od podatku.

Lohnsteuer kompakt

Odszkodowanie jest nie tylko wolne od podatku i składek na ubezpieczenia społeczne, ale także nie jest uwzględniane w klauzuli progresji, co oznacza, że nie prowadzi do wyższego opodatkowania pozostałych dochodów.

Altersdiskriminierende Besoldung?

Federalny Sąd Administracyjny właśnie przyznał młodym urzędnikom odszkodowanie z powodu dyskryminacji ze względu na wiek, ponieważ ich wynagrodzenie naruszało zakaz dyskryminacji ze względu na wiek. Sąd wywiódł prawo do odszkodowania z § 15 ust. 2 AGG (orzeczenia BVerwG z 6.4.2017, 2 C 11.16 i 2 C 12.16). Zasady wynagrodzenia dyskryminowały młodszych urzędników wyłącznie ze względu na ich wiek (orzeczenie ETS z 19.6.2014, C-501/12).

Dyskryminacja: odszkodowanie od pracodawcy całkowicie wolne od podatku

Oszczędzaj z kwotą wolną w ELStAM!

Osoby, które mają wysokie koszty uzyskania przychodu, wydatki specjalne lub straty z innego rodzaju dochodów (np. wynajem, działalność gospodarcza, kapitał itp.), co miesiąc płacą zbyt wysokie podatki od wynagrodzenia.

Dopiero po złożeniu zeznania podatkowego można odzyskać z urzędu skarbowego nadpłacony podatek od wynagrodzenia.

Dzięki wnioskowi o obniżenie podatku od wynagrodzenia można uzyskać od urzędu skarbowego wpisanie kwoty wolnej od podatku w elektronicznych cechach odliczenia od podatku od wynagrodzenia (ELStAM) na różne ulgi podatkowe i przewidywane wydatki. Przy rozliczaniu płac pracodawca obniża wtedy wynagrodzenie brutto o miesięczną kwotę wolną. Podatek od wynagrodzenia jest więc obliczany tylko od obniżonego wynagrodzenia brutto. Dzięki kwocie wolnej płacisz mniej podatku już w trakcie roku, a także mniej dodatku solidarnościowego i podatku kościelnego.

Oszczędzaj z kwotą wolną w ELStAM!

Jak mogę wprowadzić kwotę wolną na dziecko w ELStAM?

Ulga podatkowa na dziecko jest przyznawana dopiero wstecznie, ale można ją wpisać do elektronicznych danych o potrąceniu podatku od wynagrodzenia (ELStAM). Nie zapłacisz wtedy mniej zaliczek na podatek dochodowy. Obciążenie w ciągu roku może jednak spaść. Ulga na dziecko jest uwzględniana przy obliczaniu podatku kościelnego i dodatku solidarnościowego, które są wówczas niższe. Musisz wpisać ulgę w swoim urzędzie skarbowym. Należy zabrać ze sobą następujące dokumenty:

- Dowód osobisty lub paszport

- Zaświadczenie o podatku dochodowym od wynagrodzeń

- Akt urodzenia

- ewentualnie dokument uznania ojcostwa, jeśli nie jesteś w związku małżeńskim

- ewentualnie zaświadczenie o zameldowaniu dla dzieci zameldowanych w innym miejscu

Zaświadczenie o zameldowaniu nie może być starsze niż trzy lata. Osoby, które nie mogą przedstawić zaświadczenia o zameldowaniu, np. z powodu pobytu dziecka za granicą, muszą skontaktować się ze swoim urzędem skarbowym. Tam urzędnik skarbowy wpisze ulgę na dziecko.

Również rodzice pełnoletnich dzieci muszą skontaktować się z urzędem skarbowym w celu wpisania ulg.

Jak mogę wprowadzić kwotę wolną na dziecko w ELStAM?

Jak wprowadzić kwoty wolne od podatku lub zmiany w ELStAM?

Podatnicy, którzy chcą wprowadzić kwotę wolną w swoich elektronicznych cechach odliczenia od podatku dochodowego (ELStAM), powinni skontaktować się z urzędem skarbowym. Jeśli chcesz uwzględnić kwotę wolną od podatku dochodowego ze względu na wysokie koszty uzyskania przychodu, możesz złożyć odpowiedni wniosek. To samo dotyczy cech odliczeń wymagających złożenia wniosku, takich jak uwzględnienie pełnoletnich dzieci, dzieci przybranych, klasa podatkowa II dla osób samotnie wychowujących dzieci.

Nawet jeśli w poprzednim roku skorzystano z takiej kwoty wolnej i sytuacja nie uległa znaczącej zmianie, konieczne jest ponowne złożenie wniosku na nowy rok. Tylko już wprowadzona kwota ryczałtowa dla osób niepełnosprawnych będzie nadal uwzględniana bez ponownego wniosku. To samo dotyczy sytuacji, gdy kwota ryczałtowa dla osób niepełnosprawnych została przeniesiona na rodziców.

Jeśli zapisane ELStAM są nieprawidłowe, musisz złożyć wniosek o ich korektę w odpowiednim urzędzie skarbowym. W tym celu użyj formularza "Korrekturantrag zu den elektronischen Lohnsteuerabzugsmerkmalen", który można otrzymać w urzędzie skarbowym lub przez Internet.

Vorsicht

Od 1.1.2016 kwota wolna od podatku dochodowego jest zazwyczaj ważna przez dwa lata. Jeśli w ciągu tych dwóch lat sytuacja zmieni się na Twoją korzyść, możesz zmienić kwotę wolną w urzędzie skarbowym. Jeśli jednak sytuacja zmieni się na Twoją niekorzyść, jesteś zobowiązany do zmiany kwoty wolnej. Zmiana może nastąpić na przykład w przypadku zmiany pracodawcy, gdy odległość do miejsca pracy znacznie się zwiększy lub zmniejszy, lub gdy zostanie założone lub zlikwidowane podwójne gospodarstwo domowe (§ 39a ust. 1 zdanie 4-5 EStG).

Jak wprowadzić kwoty wolne od podatku lub zmiany w ELStAM?

Własne wypowiedzenie: Czy odprawa podlega zasadzie jednej piątej?

Zakończenie stosunku pracy jest często związane z odprawą – szczególnie, gdy wypowiedzenie składa pracodawca. Odprawa ta może być objęta ulgą podatkową, mianowicie dzięki tzw. regule jednej piątej. Ale co, jeśli sami zrezygnujecie z pracy lub umowa rozwiązująca została zawarta z Waszej inicjatywy?

Co to jest reguła jednej piątej?

Reguła jednej piątej (§ 34 EStG) to ulga podatkowa dla dochodów nadzwyczajnych, do których zaliczają się również odprawy (§ 24 Nr. 1a EStG). Powoduje ona, że te dochody są opodatkowane według obniżonej stawki, aby uniknąć zbyt wysokiego obciążenia podatkowego z powodu jednorazowej wypłaty.

Warunki uzyskania ulgi podatkowej

Aby można było zastosować regułę jednej piątej, odprawa musi być związana z nadzwyczajnym wydarzeniem – zazwyczaj wypowiedzeniem przez pracodawcę lub polubownym rozwiązaniem w warunkach presji lub konfliktu.

Brak ulgi podatkowej przy dobrowolnym wypowiedzeniu

Ważne: Jeśli złożycie wypowiedzenie bez zewnętrznej presji lub bez inicjatywy pracodawcy, ulga podatkowa nie zostanie przyznana.

Dotyczy to w szczególności sytuacji, gdy z własnej woli składacie wypowiedzenie, bez konfliktu lub trudnej sytuacji finansowej.

Wyjątek: umowa rozwiązująca w sytuacji konfliktowej

Sąd Finansowy w Münster orzekł jednak, że ulga podatkowa jest możliwa również wtedy, gdy pracownik sami zainicjowali umowę rozwiązującą, ale działali pod presją:

- W rozpatrywanej sprawie pracownik był w konflikcie z pracodawcą w sprawie awansu.

- Zaproponował sam umowę rozwiązującą, ale działał w celu uniknięcia dalszych sporów.

- Sąd uznał to za wystarczającą sytuację konfliktową, która uzasadnia zastosowanie reguły jednej piątej.

(FG Münster z dnia 17.03.2017, sygn. 1 K 3037/14 E, potwierdzone przez BFH, wyrok z dnia 13.03.2018, IX R 16/17, BStBl 2018 II s. 709)

BFH potwierdza: brak rzeczywistej presji przy polubownym rozwiązaniu

Federalny Trybunał Finansowy (BFH) wyjaśnił: Jeśli pracodawca i pracownik polubownie zakończą stosunek pracy i zostanie wypłacona odprawa, nie jest konieczne, aby pracownik był pod widoczną presją. Sama polubowna umowa wystarcza do uzyskania ulgi podatkowej.

Kiedy ulga podatkowa nie przysługuje mimo odprawy?

BFH w innym wyroku (z dnia 06.12.2021, IX R 10/21) orzekł:

- Jeśli odprawa jest wypłacana nie w jednym roku, ale rozłożona na kilka lat, reguła jednej piątej nie ma zastosowania.

- Dotyczy to również sytuacji, gdy są to częściowe płatności (np. odprawa i premia startowa) wypłacone za to samo zdarzenie.

Szczególny przypadek: premia sprinterska

Tzw. premia sprinterska, wypłacana, gdy pracownik dobrowolnie odejdzie wcześniej, może być uznana za odszkodowanie i podlegać regule jednej piątej.

(Hessisches FG, orzeczenie z dnia 31.05.2021, sygn. 10 K 1597/20)

Wniosek

Nawet z własnej inicjatywy odprawa może być objęta ulgą podatkową – decydująca jest rzeczywista sytuacja konfliktowa lub polubowne rozwiązanie między stronami. Ważne jest jednak, aby wypłata nastąpiła w jednym roku i została uznana za odszkodowanie.

Własne wypowiedzenie: Czy odprawa podlega zasadzie jednej piątej?

Ile wynosi podatek kościelny?

Wysokość podatku kościelnego zależy od miejsca zamieszkania. W Bawarii i Badenii-Wirtembergii wynosi 8 % ustalonego podatku dochodowego, w pozostałych landach 9 %. Obliczenia dokonuje się na podstawie ustalonego podatku dochodowego.

Podatek u źródła:

Podatek kościelny jest również uwzględniany w ramach podatku u źródła w tej samej wysokości. Jeśli osiągają Państwo dochody z działalności gospodarczej lub dochody opodatkowane zgodnie z procedurą częściowego dochodu, dochód podlegający opodatkowaniu (zvE) do obliczenia podatku kościelnego jest ustalany oddzielnie.

Podatek kościelny i ulgi podatkowe na dzieci:

- Przykład bez ulgi na dzieci: Mieszkają Państwo w Berlinie i mają miesięczne wynagrodzenie brutto w wysokości 3.000 Euro w klasie podatkowej IV. Państwa miesięczny podatek kościelny wynosi 28,51 Euro.

- Przykład z dwoma ulgami na dzieci: Mieszkają Państwo w Berlinie i mają miesięczne wynagrodzenie brutto w wysokości 3.000 Euro w klasie podatkowej IV. Państwa miesięczny podatek kościelny wynosi teraz 9,74 Euro.

Jeśli w Państwa ELStAM (Elektronische Lohnsteuerabzugsmerkmale) wpisane są ulgi na dzieci, nie zmniejsza się miesięczny podatek dochodowy, lecz jedynie podatek kościelny i dodatek solidarnościowy. Nie ma to znaczenia, czy w ciągu roku otrzymują Państwo zasiłek na dziecko.

Ulgi na dzieci w rozliczeniu podatku dochodowego:

Ulgi na dzieci zmniejszają dochód podlegający opodatkowaniu tylko wtedy, gdy korzyść podatkowa jest wyższa niż zasiłek na dziecko. Przy obliczaniu podatku kościelnego i dodatku solidarnościowego ulgi są jednak uwzględniane fikcyjnie.

Zaleta:

Nawet jeśli dzieci są uwzględniane tylko przez część roku (np. w przypadku zakończenia edukacji lub urodzenia), przy obliczaniu podatku kościelnego i dodatku solidarnościowego uwzględnia się pełną ulgę na dziecko i ulgę BEA.

Ile wynosi podatek kościelny?

W jaki sposób opodatkowane są zasiłek krótkoterminowy i zasiłek macierzyński?

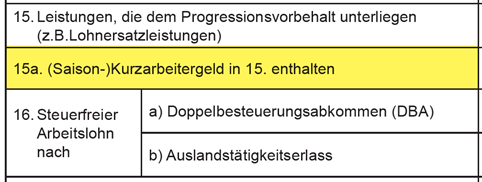

Wynagrodzenie za pracę w niepełnym wymiarze godzin oraz zasiłek macierzyński są wprawdzie zwolnione z podatku, ale podlegają klauzuli progresji. Oznacza to, że te świadczenia zastępujące wynagrodzenie są brane pod uwagę przy obliczaniu stawki podatkowej, chociaż same nie są opodatkowane. Klauzula progresji może spowodować wzrost stawki podatkowej, a tym samym obciążenia podatkowego od dochodu podlegającego opodatkowaniu.

Jak klauzula progresji wpływa na moją stawkę podatkową?

Chociaż świadczenia zastępujące wynagrodzenie, takie jak wynagrodzenie za pracę w niepełnym wymiarze godzin i zasiłek macierzyński, są zwolnione z podatku, są one dodawane do dochodu przy obliczaniu osobistej stawki podatkowej. Prowadzi to do wyższej stawki podatkowej, którą następnie opodatkowany jest rzeczywisty dochód podlegający opodatkowaniu. Może to skutkować koniecznością dopłaty podatku lub mniejszym zwrotem podatku.

Beispiel: Progressionsvorbehalt in der Praxis

Samotna matka zarabia 26.000 Euro brutto rocznie i otrzymuje dodatkowo 6.000 Euro zasiłku rodzicielskiego:

- Całkowity dochód: 32.000 Euro

- Ustalona stawka podatkowa: 15,24 %

- Podatek tylko od dochodu 26.000 Euro: 3.962 Euro

- Bez klauzuli progresji: podatek tylko 3.195 Euro

Wynik: Z powodu zasiłku rodzicielskiego podatek wzrasta o 767 Euro – mimo że jest on zwolniony z podatku. Również podatek kościelny i ewentualnie dodatek solidarnościowy mogą wzrosnąć.

Wpływ na kwotę wolną od podatku:

Jeśli dochód wraz ze świadczeniami zastępującymi wynagrodzenie przekracza kwotę wolną od podatku, stosowana jest wyższa stawka podatkowa. Jeśli całkowity dochód jest poniżej kwoty wolnej od podatku, świadczenia zastępujące wynagrodzenie pozostają zwolnione z podatku.

Wskazówka w przypadku zwrotu świadczeń zastępujących wynagrodzenie:

Jeśli muszą Państwo zwrócić nadpłacony zasiłek dla bezrobotnych lub wynagrodzenie za pracę w niepełnym wymiarze godzin, powinni Państwo złożyć zeznanie podatkowe. Zwrot może obniżyć Państwa stawkę podatkową (negatywna progresja), co może skutkować zwrotem podatku.

Dopłaty pracodawcy do wynagrodzenia za pracę w niepełnym wymiarze godzin:

Wielu pracodawców uzupełnia wynagrodzenie za pracę w niepełnym wymiarze godzin do 80 % lub więcej. Te kwoty uzupełniające były czasowo zwolnione z podatku, o ile wraz z wynagrodzeniem za pracę w niepełnym wymiarze godzin nie przekraczały 80 % ostatniego wynagrodzenia netto (ustawa o pomocy podatkowej w związku z koronawirusem, do 30.06.2022). Od lipca 2022 r. dopłaty pracodawcy do wynagrodzenia za pracę w niepełnym wymiarze godzin są jednak ponownie opodatkowane.

W jaki sposób opodatkowane są zasiłek krótkoterminowy i zasiłek macierzyński?

Czy istnieją również świadczenia zastępujące wynagrodzenie, których nie znajdę na moim zaświadczeniu o podatku dochodowym od wynagrodzenia?

Tak. Świadczenia zastępujące wynagrodzenie, które nie są otrzymywane od pracodawcy, nie są wykazywane na zaświadczeniu o podatku od wynagrodzenia.

Do świadczeń zastępujących wynagrodzenie lub dochód należą w szczególności:

- zasiłek dla bezrobotnych I,

- zasiłek za pracę w niepełnym wymiarze godzin i zasiłek sezonowy za pracę w niepełnym wymiarze godzin,

- zasiłek w przypadku niewypłacalności pracodawcy,

- zasiłek rodzicielski zgodnie z federalną ustawą o zasiłku rodzicielskim i urlopie rodzicielskim,

- zasiłek macierzyński, dodatek do zasiłku macierzyńskiego,

- zasiłek chorobowy, zasiłek dla osób poszkodowanych i zasiłek przejściowy dla osób niepełnosprawnych lub porównywalne świadczenia zastępujące wynagrodzenie,

- dopłaty oraz dodatki do pracy w niepełnym wymiarze godzin zgodnie z ustawą o pracy w niepełnym wymiarze godzin lub prawem urzędniczym,

- dopłaty do wynagrodzenia dla starszych pracowników przez agencję pracy.

Ważne: Wszystkie świadczenia zastępujące wynagrodzenie lub dochód, które podlegają klauzuli progresywnej, muszą być od 2015 roku wpisywane wyłącznie w głównym formularzu podatkowym, a nie w załączniku N. W Lohnsteuer kompakt znajdziesz ten obszar w sekcji "Inne informacje > Świadczenia zastępujące dochód".

Czy istnieją również świadczenia zastępujące wynagrodzenie, których nie znajdę na moim zaświadczeniu o podatku dochodowym od wynagrodzenia?

Co mogę odliczyć w przypadku świadczeń mojego pracodawcy na dojazdy do pracy?

1. Podstawowe zasady dotyczące opodatkowania dopłat pracodawcy

Wielu pracodawców uczestniczy w kosztach dojazdu do pracy. Pod względem podatkowym kluczowe jest, w jaki sposób udzielane jest to wsparcie.

Dopłaty pracodawcy do przejazdów między domem a pierwszym miejscem pracy są zasadniczo traktowane jako opodatkowane wynagrodzenie. Ustawodawca przewiduje jednak szczególne uproszczenia podatkowe: pracodawca może opodatkować takie dopłaty ryczałtem w wysokości 15 procent podatku dochodowego od wynagrodzeń (§ 40 ust. 2 zdanie 2 EStG). W takim przypadku dopłaty są zwolnione z ubezpieczeń społecznych.

Dla pracownika oznacza to, że dopłata nie zwiększa podlegającego opodatkowaniu wynagrodzenia brutto i nie musi być wykazywana jako dochód w zeznaniu podatkowym.

Jeśli pracownik otrzymuje zwolnione z podatku lub opodatkowane ryczałtem świadczenia pracodawcy, ryczałt na pokrycie kosztów dojazdu zostanie odpowiednio pomniejszony o zwroty pracodawcy (§ 9 ust. 1 zdanie 3 nr 4 zdanie 5 EStG).

2. Zwolnione z podatku świadczenia pracodawcy

Od 2019 roku niektóre świadczenia pracodawcy na dojazdy do pracy mogą być całkowicie zwolnione z podatku i ubezpieczeń społecznych. Warunkiem jest, aby były one wypłacane dodatkowo do wynagrodzenia, a nie w wyniku przekształcenia wynagrodzenia.

Zwolnienie z podatku dotyczy:

- Przejazdów między domem a pierwszym miejscem pracy,

- Przejazdów do wyznaczonego przez pracodawcę punktu zbiorczego,

- Przejazdów na rozległym obszarze pracy (§ 9 ust. 1 nr 4a zdanie 3 EStG).

Przykłady: Jeśli pracodawca płaci 30 Euro miesięcznie za bilet miesięczny na komunikację miejską dodatkowo do wynagrodzenia, kwota ta pozostaje wolna od podatku. Również bilet pracowniczy na przejazdy na teren portu jest zwolniony z podatku, jeśli jego użycie jest odpowiednio udokumentowane.

3. Jakie środki transportu są objęte ulgą?

Zwolnienie z podatku nie dotyczy wszystkich środków transportu, lecz tylko niektórych.

Objęte ulgą są w szczególności:

- Publiczne środki transportu w ruchu liniowym: ICE, IC, EC, pociągi regionalne, autobusy dalekobieżne, metro, tramwaje, autobusy

- Również prywatne przejazdy komunikacją miejską są objęte ulgą, jeśli są pokryte biletami ryczałtowymi

Deutschlandticket jest zwolniony z podatku, jeśli dopłata pracodawcy jest dodatkowa do wynagrodzenia.

Nieobjęte ulgą:

- Taksówki (z wyjątkiem ruchu liniowego na podstawie koncesji)

- Wynajęte autobusy na pojedyncze przejazdy

- Transport lotniczy

Uwaga: Taksówka nie jest uważana za objęty ulgą publiczny środek transportu (BFH, wyrok z dnia 09.06.2022 – VI R 26/20).

4. Bilet pracowniczy i świadczenia rzeczowe

Wartość pieniężna biletu pracowniczego nie jest wliczana do limitu zwolnienia 50 Euro na świadczenia rzeczowe (§ 8 ust. 2 zdanie 11 EStG). Ten limit zwolnienia może być zatem wykorzystany dodatkowo.

Objęte ulgą są między innymi:

- Bezpłatne lub zniżkowe bilety (np. bilety miesięczne, BahnCard 100)

- Dopłaty do samodzielnie zakupionych biletów

- Bezpłatne przejazdy z okazji określonych wydarzeń (np. alarm smogowy)

5. Dopłaty do kosztów przejazdu własnym samochodem

Dopłaty pracodawcy do przejazdów własnym samochodem nie są zwolnione z podatku. Mogą jednak być opodatkowane ryczałtem w wysokości 15 procent (§ 40 ust. 2 zdanie 2 EStG).

Obowiązuje:

- Podlegające opodatkowaniu, ale możliwe do opodatkowania ryczałtem w wysokości 15 % (§ 40 ust. 2 zdanie 2 EStG)

- Zwolnione z ubezpieczeń społecznych przy opodatkowaniu ryczałtowym

- Konieczne jest pomniejszenie ryczałtu na pokrycie kosztów dojazdu

Przykład: Jeśli pracodawca płaci miesięcznie 100 Euro jako dopłatę do samochodu i opodatkowuje ją ryczałtem, kwota ta pozostaje dla pracownika nieobciążona podatkowo. W zeznaniu podatkowym ryczałt na pokrycie kosztów dojazdu zostanie jednak odpowiednio pomniejszony.

6. Ryczałt na pokrycie kosztów dojazdu pomimo świadczeń pracodawcy

Ryczałt na pokrycie kosztów dojazdu można nadal uwzględniać:

- 0,30 Euro za kilometr dla pierwszych 20 kilometrów

- 0,38 Euro od 21. kilometra

Jeśli pracownik otrzymuje zwolnione z podatku lub opodatkowane ryczałtem dopłaty, ryczałt ten zostanie pomniejszony.

Ważne: Ryczałt na pokrycie kosztów dojazdu ma wpływ tylko wtedy, gdy całkowite koszty uzyskania przychodu przekraczają ryczałt dla pracowników w wysokości 1.230 Euro (2025).

7. Samochód służbowy i ryczałt na pokrycie kosztów dojazdu

Również w przypadku korzystania z samochodu służbowego można ubiegać się o ryczałt na pokrycie kosztów dojazdu, o ile wartość pieniężna za przejazdy między domem a pierwszym miejscem pracy jest opodatkowana (np. według zasady 0,03 procent).

Jeśli pracodawca opodatkowuje tę wartość ryczałtem w wysokości 15 procent, ryczałt na pokrycie kosztów dojazdu można nadal uwzględniać jako koszty uzyskania przychodu. Inne zwolnione z podatku lub opodatkowane ryczałtem świadczenia pracodawcy pomniejszają jednak ryczałt na pokrycie kosztów dojazdu, o ile dotyczą tych samych przejazdów.

8. Korzyści cenowe od osób trzecich

Jeśli pracownicy otrzymują zniżki od osób trzecich, są one zwolnione z podatku, jeśli:

- firma zewnętrzna ma własny interes gospodarczy,

- rabaty są udzielane również innym osobom trzecim,

- lub udzielenie rabatu leży w przeważającym interesie pracodawcy.

Takie korzyści podlegają opodatkowaniu, jeśli pracodawca aktywnie uczestniczy w ich udzielaniu lub korzyść jest jednoznacznie związana z zatrudnieniem.

Wniosek: Która opcja jest korzystna?

Czy dopłata pracodawcy jest korzystna podatkowo, zależy przede wszystkim od odległości do miejsca pracy i rodzaju świadczenia pracodawcy.

Zarówno zwolnione z podatku, jak i opodatkowane ryczałtem w wysokości 15 procent dopłaty prowadzą do pomniejszenia ryczałtu na pokrycie kosztów dojazdu. Dlatego zaleca się indywidualne porównanie.

Co mogę odliczyć w przypadku świadczeń mojego pracodawcy na dojazdy do pracy?

Czym są świadczenia emerytalne?

Świadczenia emerytalno-rentowe odgrywają szczególną rolę w podatku dochodowym. Wiele osób otrzymuje na emeryturze świadczenia, które nie pochodzą z ustawowego ubezpieczenia emerytalnego – na przykład emeryturę lub rentę zakładową. Ale czym dokładnie są świadczenia emerytalno-rentowe, jak są opodatkowane i co oznacza tzw. ulga podatkowa na świadczenia emerytalne? W tym artykule wyjaśniamy najważniejsze punkty w sposób zrozumiały i zwięzły.

Co to są świadczenia emerytalno-rentowe?

Świadczenia emerytalno-rentowe to regularne płatności, które otrzymują Państwo po zakończeniu aktywnego stosunku pracy – czyli rodzaj "zastępstwa" za wynagrodzenie. Są one zazwyczaj wypłacane przez byłego pracodawcę lub instytucję emerytalną i są zaliczane do dochodów z pracy najemnej.

Typowe przykłady świadczeń emerytalno-rentowych:

- Emerytury dla urzędników

- Renty zakładowe

- Odprawy przy wcześniejszym przejściu na emeryturę

- Renty dla wdów lub wdowców od byłego pracodawcy

Ważne: Świadczenia emerytalno-rentowe to nie to samo co ustawowa emerytura. Ustawowa emerytura podlega kategorii „inne dochody” i jest wykazywana jako dochody z emerytury. Świadczenia emerytalno-rentowe należą natomiast do dochodów z pracy.

Jak są opodatkowane świadczenia emerytalno-rentowe?

Świadczenia emerytalno-rentowe podlegają zasadniczo podatkowi dochodowemu. Jednak nie cała kwota jest opodatkowana – istnieją ulgi podatkowe w formie kwot wolnych.

Ulga podatkowa na świadczenia emerytalne

Państwo przyznaje określoną część świadczeń emerytalno-rentowych jako wolną od podatku – to jest ulga podatkowa na świadczenia emerytalne. Jej wysokość zależy od tego, w którym roku po raz pierwszy otrzymali Państwo świadczenia emerytalno-rentowe.

Dla wszystkich, którzy po raz pierwszy otrzymają świadczenia emerytalno-rentowe w 2025 roku, obowiązuje:

- 13,2 procent rocznych świadczeń emerytalno-rentowych pozostaje wolne od podatku,

- jednak maksymalnie 990 Euro.

Dodatek do ulgi podatkowej na świadczenia emerytalne

Oprócz procentowej kwoty wolnej przyznawany jest stały dodatek. Dla pierwszego poboru w 2025 roku wynosi on 297 Euro rocznie.

Kwota wolna pozostaje na stałe, o ile świadczenia są nadal wypłacane. Jest jednak przyznawana tylko raz, i to dla pierwszego otrzymanego świadczenia emerytalno-rentowego.

Kilka świadczeń emerytalno-rentowych – co należy wziąć pod uwagę?

Jeśli otrzymują Państwo kilka świadczeń emerytalno-rentowych, na przykład emeryturę i dodatkowo rentę zakładową, muszą Państwo w pełni wykazać wszystkie świadczenia w zeznaniu podatkowym. Ważne jest:

- Ulga podatkowa na świadczenia emerytalne wraz z dodatkiem jest przyznawana tylko raz, i to dla pierwszego otrzymanego świadczenia emerytalno-rentowego.

- Dalsze świadczenia emerytalno-rentowe są w pełni opodatkowane, chyba że są to świadczenia z własnym prawem, na przykład z innego stosunku pracy.

Wskazówka: Proszę sprawdzić w swojej elektronicznej karcie podatkowej, ile świadczeń emerytalno-rentowych zostało tam wykazanych. Pracodawcy lub instytucje emerytalne zgłaszają kwoty z specjalnym oznaczeniem do urzędu skarbowego.

Szczególne zasady dotyczące świadczeń dla osób pozostałych przy życiu

Również osoby pozostałe przy życiu, takie jak wdowy lub wdowcy, mogą otrzymywać świadczenia emerytalno-rentowe – na przykład w formie emerytury dla osób pozostałych przy życiu od byłego pracodawcy zmarłego.

Dla tych świadczeń emerytalno-rentowych obowiązują zasadniczo te same zasady podatkowe, w tym ulga podatkowa na świadczenia emerytalne i dodatek. Jednak kwota wolna może zostać proporcjonalnie zmniejszona, na przykład jeśli pierwotny odbiorca już ją wykorzystał.

Ważne: Jeśli otrzymują Państwo ustawową rentę dla osób pozostałych przy życiu (np. z Niemieckiego Ubezpieczenia Emerytalnego), nie jest to świadczenie emerytalno-rentowe. W takim przypadku muszą Państwo zadeklarować rentę w załączniku R.

Przykład: Jak działa opodatkowanie

Pani Meier przechodzi na emeryturę w styczniu 2025 roku i otrzymuje emeryturę urzędniczą w wysokości 30.000 Euro rocznie. Ponieważ po raz pierwszy otrzymuje świadczenia emerytalno-rentowe w 2025 roku, obowiązują następujące kwoty wolne:

13,2 procent z 30.000 Euro = 3.960 Euro → Maksymalna kwota ograniczona do 990 Euro

Dodatek do ulgi podatkowej na świadczenia emerytalne → 297 Euro

Całkowita kwota wolna: 990 Euro + 297 Euro = 1.287 Euro

Podlegająca opodatkowaniu część świadczeń wynosi zatem → 30.000 Euro – 1.287 Euro = 28.713 Euro

Uwaga: Urząd skarbowy uwzględnia kwotę wolną automatycznie, o ile karta podatkowa została prawidłowo wypełniona.

Wniosek

Świadczenia emerytalno-rentowe są objęte ulgami podatkowymi – ale tylko częściowo. Dzięki uldze podatkowej na świadczenia emerytalne i dodatkowi część świadczeń jest zwolniona z podatku, reszta podlega regularnemu opodatkowaniu. Osoby otrzymujące kilka świadczeń emerytalno-rentowych lub emeryturę dla osób pozostałych przy życiu powinny dokładnie sprawdzić, ile faktycznie podlega opodatkowaniu. Dzięki pełnemu i prawidłowemu zgłoszeniu w zeznaniu podatkowym unikną Państwo pytań zwrotnych i skorzystają z możliwych kwot wolnych.

Czym są świadczenia emerytalne?

Czy moje świadczenia emerytalne podlegają opodatkowaniu?

Tak, Państwa świadczenia emerytalne są zazwyczaj opodatkowane. Zgodnie z ustawą o podatku dochodowym są one zaliczane do dochodów z pracy najemnej i podlegają procedurze potrącania podatku od wynagrodzeń. Oznacza to, że podatek dochodowy jest automatycznie potrącany przy wypłacie.

Co zalicza się do świadczeń emerytalnych?

Do świadczeń emerytalnych należą w szczególności:

- Emerytura (np. emerytura urzędnicza)

- Zasiłek dla wdowy lub wdowca

- Zasiłek dla sierot

- Świadczenia alimentacyjne

- Podobne świadczenia

Jak działa opodatkowanie?

Opodatkowanie świadczeń emerytalnych odbywa się zasadniczo tak jak w przypadku regularnego stosunku pracy. Od 2013 roku instytucja wypłacająca (np. urząd emerytalny) pobiera Państwa elektroniczne cechy potrącania podatku od wynagrodzeń (ELStAM) z administracji finansowej – na podstawie Państwa numeru identyfikacji podatkowej i daty urodzenia.

Istnieje jednak ważna różnica: w przypadku świadczeń emerytalnych przyznawana jest ulga podatkowa na świadczenia emerytalne. Zmniejsza ona dochody podlegające opodatkowaniu.

Co to jest ulga podatkowa na świadczenia emerytalne?

Ulga podatkowa na świadczenia emerytalne to corocznie ustalana kwota wolna od podatku od Państwa świadczeń emerytalnych. Dodatkowo przyznawany jest stały dodatek do ulgi podatkowej. Wysokość tych kwot zależy od tego, w którym roku po raz pierwszy otrzymali Państwo świadczenia emerytalne.

Wraz z wejściem w życie ustawy o dochodach emerytalnych (AltEinkG) z dniem 1 stycznia 2005 r. stopniowo wprowadzane jest tzw. opodatkowanie odroczone. Oznacza to, że zamiast składek na zabezpieczenie emerytalne coraz częściej opodatkowane są późniejsze świadczenia – czyli świadczenia emerytalne i renty.

Okres przejściowy trwa do 2040 roku. Następnie emerytury urzędnicze i renty będą traktowane podatkowo w pełni jednakowo – ulga podatkowa na świadczenia emerytalne zostanie wtedy całkowicie zniesiona.

Jak zmieniają się kwoty wolne?

Ulga podatkowa na świadczenia emerytalne i dodatek zmniejszają się każdego roku dla nowych beneficjentów. Osoby przechodzące na emeryturę później otrzymują niższą ulgę. Od 2040 roku nie będzie już przyznawana ulga podatkowa na świadczenia emerytalne.

Decydujący jest rok pierwszego otrzymania świadczeń emerytalnych. Wynikają z tego:

- stosowany procent,

- maksymalna kwota ulgi podatkowej oraz

- dodatek do ulgi podatkowej.

Wartości te są określone w tabeli do § 19 ust. 2 ustawy o podatku dochodowym (EStG).

Czy ulga obowiązuje na stałe?

Tak. Raz ustalona ulga podatkowa i dodatek obowiązują dożywotnio – niezależnie od tego, czy wysokość Państwa świadczeń emerytalnych zmienia się w wyniku regularnych dostosowań.

Kiedy ulga jest obliczana na nowo?

Tylko wtedy, gdy Państwa świadczenia emerytalne ulegną zmianie w wyniku zaliczenia, zawieszenia, redukcji lub zwiększenia (np. na mocy przepisów prawnych), ulga musi zostać obliczona na nowo.

W roku kalendarzowym, w którym zmienia się świadczenie emerytalne, obowiązują najwyższe możliwe ulgi zgodnie z § 19 EStG.

Jaka jest ryczałtowa kwota na koszty uzyskania przychodu?

Dla świadczeń emerytalnych obowiązuje – podobnie jak w przypadku rent – ryczałtowa kwota na koszty uzyskania przychodu w wysokości 102 Euro rocznie, która jest automatycznie uwzględniana. Tylko jeśli mogą Państwo udowodnić wyższe wydatki związane z pracą, warto przedstawić indywidualne dowody.

Czy moje świadczenia emerytalne podlegają opodatkowaniu?

Odprawa i zasada jednej piątej – najważniejsze informacje dotyczące opodatkowania

Rozwiązanie stosunku pracy może wiązać się dla pracowników z odprawą. Ta jednorazowa płatność jest opodatkowana, ale w określonych warunkach może być opodatkowana według obniżonej stawki – zgodnie z tzw. regułą jednej piątej.

Prawo do odprawy w przypadku wypowiedzenia z przyczyn ekonomicznych

Zgodnie z § 1a ustawy o ochronie przed wypowiedzeniem (KSchG) pracownicy mają prawo do odprawy w przypadku wypowiedzenia z przyczyn ekonomicznych, jeśli nie wniosą powództwa o ochronę przed wypowiedzeniem. Wysokość odprawy zależy zazwyczaj od stażu pracy:

- 0,5 miesięcznego wynagrodzenia za każdy rok pracy

Przykład: Przy 10 latach stażu pracy odprawa wynosi 5 miesięcznych wynagrodzeń.

Do obliczeń mogą być wliczane również korzyści majątkowe (np. samochód służbowy lub laptop służbowy).

Odmienne regulacje obowiązują w przypadku umów o zakończeniu pracy lub umów rozwiązujących, zwłaszcza jeśli inicjatywa pochodzi od pracownika.

Jak działa reguła jednej piątej?

Reguła jednej piątej zgodnie z § 34 EStG zmniejsza obciążenie podatkowe na nadzwyczajne dochody (np. odprawy). Od wejścia w życie ustawy o zmianie podatków w 2001 r. urząd skarbowy automatycznie sprawdza, czy zastosowanie jest korzystniejsze.

Uwaga: Przy zastosowaniu reguły jednej piątej istnieje obowiązek złożenia zeznania podatkowego.

Tak oblicza się zobowiązanie podatkowe z regułą jednej piątej

- Podlegająca opodatkowaniu część nadzwyczajnych dochodów (odprawa, nagroda jubileuszowa, wynagrodzenie za pracę wieloletnią itp.) jest odejmowana od dochodu podlegającego opodatkowaniu.

- Dla pozostałego dochodu podlegającego opodatkowaniu oblicza się podatek dochodowy według obowiązującej stawki podatkowej.

- Odprawa jest dzielona przez 5, a jedna piąta jest dodawana do pozostałego dochodu podlegającego opodatkowaniu.

- Dla sumy ponownie oblicza się podatek dochodowy według stawki podatkowej.

- Między obydwoma kwotami podatku oblicza się różnicę i mnoży ją przez 5.

- Wynik to podatek dochodowy od nadzwyczajnych dochodów.

Przykład: Żonaty pracownik otrzymuje w 2025 r. odprawę w wysokości 50.000 euro. Pozostały dochód podlegający opodatkowaniu wynosi 70.000 euro.

- Podatek od 70.000 euro: 11.850 euro

- Podatek od 80.000 euro: 14.990 euro

- Różnica: 3.140 euro

- Podatek od odprawy: 3.140 euro × 5 = 15.700 euro

- Całkowity podatek: 11.850 euro + 15.700 euro = 27.550 euro

Reguła jednej piątej możliwa również przy dobrowolnej umowie rozwiązującej

Również przy polubownym rozwiązaniu umowy może obowiązywać reguła jednej piątej – nawet z inicjatywy pracownika. Potwierdził to Federalny Trybunał Finansowy (BFH) w wyroku z 13.03.2018 r. (sygn. akt IX R 16/17, BStBl 2018 II s. 709). Nie musi być już stwierdzony konkretny zewnętrzny nacisk.

Zniesienie reguły jednej piątej w procedurze podatku od wynagrodzeń od 2025 r.

Od 1.1.2025 r. stosowanie reguły jednej piątej nie jest już możliwe w procedurze odliczania podatku od wynagrodzeń. Zostało to uchwalone w ramach redukcji biurokracji przez ustawę o szansach na wzrost (z 27.03.2024 r.). Pracodawcy nie przeprowadzają już weryfikacji i obliczeń. Reguła jednej piątej jest uwzględniana wyłącznie w ramach zeznania podatkowego.

Odprawa i zasada jednej piątej – najważniejsze informacje dotyczące opodatkowania

Odprawa i zasada jednej piątej: Kiedy obowiązuje obniżona stawka podatkowa?

W przypadku przedwczesnego zakończenia stosunku pracy pracownicy często otrzymują odprawę. Od 2006 roku nie podlega ona już kwocie wolnej od podatku, ale nadal może być opodatkowana według obniżonej stawki zgodnie z tzw. zasadą jednej piątej (§ 34 EStG) – pod pewnymi warunkami.

Warunki stosowania zasady jednej piątej

Aby zastosować obniżone opodatkowanie, muszą być spełnione następujące warunki:

- Odprawa jest wypłacana skumulowana w jednym roku kalendarzowym.

- Roczny dochód z odprawą musi być wyższy niż dochód, który zostałby osiągnięty w przypadku niezakłóconego kontynuowania stosunku pracy.

Celem tej regulacji jest złagodzenie efektu progresji w podatku dochodowym, gdy odprawa powoduje wyjątkowo wysokie dochody w jednym roku.

Brak korzyści podatkowej przy niskiej odprawie

Zasada jednej piątej nie jest stosowana automatycznie. Pokazuje to wyrok Federalnego Trybunału Finansowego z 8 kwietnia 2014 r. (Az. IX R 33/13):

Przy wynagrodzeniu brutto w poprzednim roku wynoszącym około 140.000 Euro i odprawie w wysokości 43.000 Euro nie występuje „skumulowany“ wzrost dochodów.

→ Zasada jednej piątej nie ma zastosowania.

Uzasadnienie: Dochód w roku otrzymania odprawy nie był wyższy niż w przypadku regularnego kontynuowania stosunku pracy. Nie powstała zatem progresywna strata podatkowa.

Obliczenie porównawcze: „wartość rzeczywista“ vs. „wartość docelowa“

Czy zasada jednej piątej ma zastosowanie, sprawdza się za pomocą obliczenia porównawczego:

- Wartość rzeczywista: Rzeczywisty dochód w roku otrzymania odprawy (w tym odprawa)

- Wartość docelowa: Fikcyjny dochód przy regularnym zatrudnieniu do końca roku (np. na podstawie dochodu z poprzedniego roku)

Uwaga:

Jeśli odprawa nie przekracza utraconych dochodów do końca roku, można uwzględnić inne dochody, które nie wystąpiłyby bez zakończenia stosunku pracy – np. zasiłek dla bezrobotnych.

Przykład:

Pan M. zakończył stosunek pracy w czerwcu 2025 r. i otrzymał odprawę w wysokości 35.000 Euro. Jego regularny roczny dochód wyniósłby 70.000 Euro.

W roku otrzymania odprawy uzyskał tylko 25.000 Euro wynagrodzenia oraz odprawę. Całkowity dochód wynosi 60.000 Euro – a więc mniej niż dochód przy niezakłóconej kontynuacji pracy.

Zasada jednej piątej nie może być zastosowana, ponieważ nie występuje progresywna strata.

Odprawa i zasada jednej piątej: Kiedy obowiązuje obniżona stawka podatkowa?

Co to jest wynagrodzenie za pracę wieloletnią?

Dopłata lub zaliczka za pracę wieloletnią (np. odprawy) może być w roku wypłaty opodatkowana według obniżonej stawki metodą jednej piątej. Decydujące jest, że praca obejmuje dwa lata kalendarzowe.

Dzięki tzw. regule jednej piątej nadzwyczajne dochody są objęte ulgą w niemieckim prawie podatkowym (§ 34 EStG). Dochody te, zwane "dochodami objętymi ulgą taryfową", to dochody uzyskane w ciągu kilku lat, ale zrealizowane i opodatkowane w jednym roku

Co to jest wynagrodzenie za pracę wieloletnią?