Când sunt plățile de pensii sau sarcinile permanente deductibile ca cheltuieli speciale?

În cazul transferurilor de active ca parte a succesiunii anticipate, plățile de asigurare sunt, pe de o parte, deductibile ca cheltuieli speciale pentru persoana care preia activele și plătitorul plăților și, pe de altă parte, impozabile ca "alte venituri" conform art. 22 EStG pentru persoana care cedează activele și beneficiarul plăților.

În cazul contractelor încheiate până în 2007 inclusiv, plățile de asigurare pot fi luate în considerare fie ca "sarcini permanente", fie ca "pensii" în cadrul cheltuielilor speciale:

- Pensiile sunt plăți constante. În cazul rentelor viagere, cota de profit este deductibilă ca cheltuieli speciale. În consecință, cedentul trebuie să impoziteze doar această sumă ca "alte venituri".

- În cazul unei sarcini permanente, persoana care preia activele poate deduce întreaga sumă ca cheltuieli speciale, iar persoana care cedează activele trebuie să impoziteze întreaga sumă ca "alte venituri". Spre deosebire de pensie, nu este vorba de plăți constante, ci de plăți variabile care pot fi modificate în cazul unei nevoi crescute a cedentului sau a unei capacități reduse a persoanei care preia activele, de exemplu, în cazul unei obligații de a prelua costurile de cazare la un azil (îngrijire "în zile sănătoase și bolnave").

În cazul acordurilor încheiate începând cu 2008, distincția între sarcini permanente și pensii a fost eliminată. Acum, plățile de asigurare sunt întotdeauna "sarcini permanente". Astfel, nu mai este necesară calcularea cotei de profit pentru rentele viagere. Aceasta înseamnă:

- Persoana care preia activele poate deduce plățile de asigurare integral ca cheltuieli speciale (art. 10 alin. 1a nr. 2 EStG).

- Persoana care cedează activele trebuie să impoziteze plățile de asigurare integral ca "alte venituri" (art. 22 nr. 1a EStG).

În 2006, vi s-a transferat o casă. La momentul transferului, fostul proprietar avea 65 de ani. Pe lângă o plată unică de 150.000 Euro pentru transfer, ați convenit și o rentă anuală de 15.000 Euro. Plățile și contraprestațiile nu au fost determinate pe baza considerentelor economice.

Suma pe care o puteți revendica ca cheltuieli speciale depinde de vârsta împlinită a cedentului la momentul vânzării. Conform articolului 22 nr. 1 fraza 3 EStG, cota este de 18% din 15.000 Euro = 2.700 Euro.

Vă rugăm să rețineți: plățile de întreținere pură nu sunt cheltuieli speciale. Acestea nu pot fi deduse în acest sens. Același lucru este valabil și pentru plățile de pensie efectuate voluntar. În acest caz, poate fi luată în considerare o deducere ca sarcină extraordinară.

Atenție: Deducerea plăților de asigurare ca cheltuieli speciale este posibilă pentru contractele încheiate după 31.12.2007 doar în cazul transferului de întreprinderi, părți de co-participare în societăți de persoane și acțiuni la societăți pe acțiuni (min. 50%). De asemenea, trebuie să fie "unități generatoare de venituri". Transferul de imobile sau valori mobiliare nu este eligibil. Însă: Restricția privind transferul de întreprinderi etc. nu se aplică contractelor încheiate înainte de 2008.

Când sunt plățile de pensii sau sarcinile permanente deductibile ca cheltuieli speciale?

Până la ce sumă pot deduce pensii și sarcini permanente?

Deducibilitatea pensiilor sau a sarcinilor permanente depinde de data fiecărui contract. Odată cu Legea anuală a impozitului 2008, distincția între pensii și sarcini permanente a fost eliminată (§ 10 Abs. 1a Nr. 2 EStG).

Dacă contractul dumneavoastră pentru plata unei pensii a fost încheiat înainte de 2008, plățile dumneavoastră sunt deductibile doar în cuantumul părții de venit a pensiei. În aceeași măsură, beneficiarul pensiei trebuie să o impoziteze. Dacă ați încheiat contractul mai târziu, puteți deduce plata pensiei în întregime ca cheltuieli speciale. Și aici se aplică: Beneficiarul pensiei trebuie să declare plata în declarația sa fiscală ca „alte venituri”. Același lucru se aplică și pentru plata unei sarcini permanente.

Ați achiziționat o casă în anul 2006. La momentul vânzării, vânzătorul avea 65 de ani. Pe lângă o plată unică de 150.000 Euro, ați convenit și o pensie anuală de 15.000 Euro.

Cuantumul sumei pe care o puteți deduce ca cheltuieli speciale depinde de vârsta împlinită a vânzătorului la momentul vânzării.

Așa-numita cotă de venit este de 18 la sută din 15.000 Euro = 2.700 Euro.

Atenție: Deducerea plăților de pensii ca cheltuieli speciale este posibilă doar în cazul transferului de întreprinderi, părți de co-participare în societăți de persoane, precum și acțiuni în societăți pe acțiuni (min. 50 la sută). De asemenea, trebuie să fie vorba de „unități generatoare de venituri”. Transferul de imobile sau valori mobiliare nu este eligibil. Însă: Restricția privind transferul de întreprinderi etc. nu se aplică pentru contractele încheiate înainte de 2008.

Până la ce sumă pot deduce pensii și sarcini permanente?

Care este cota de venit a pensiei?

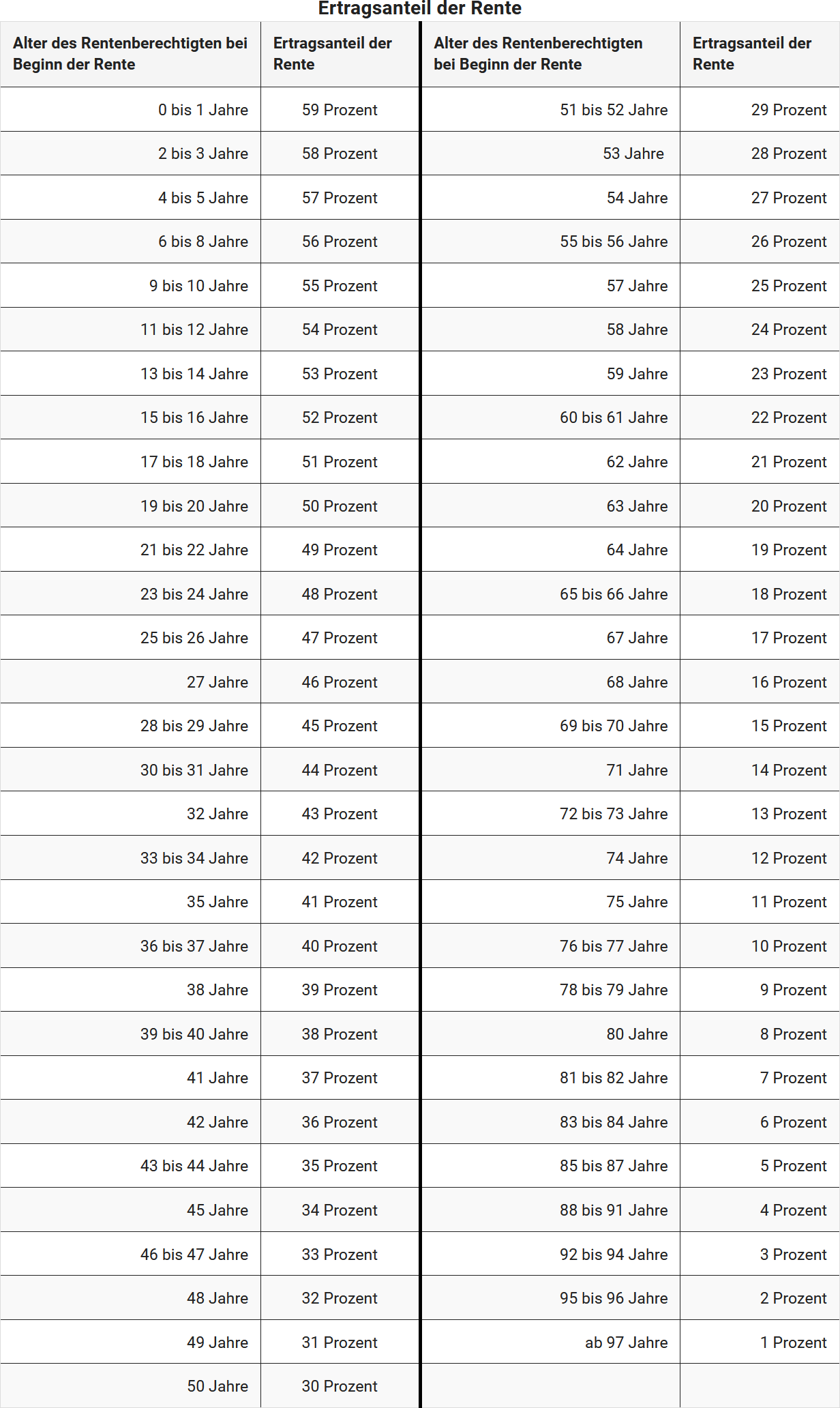

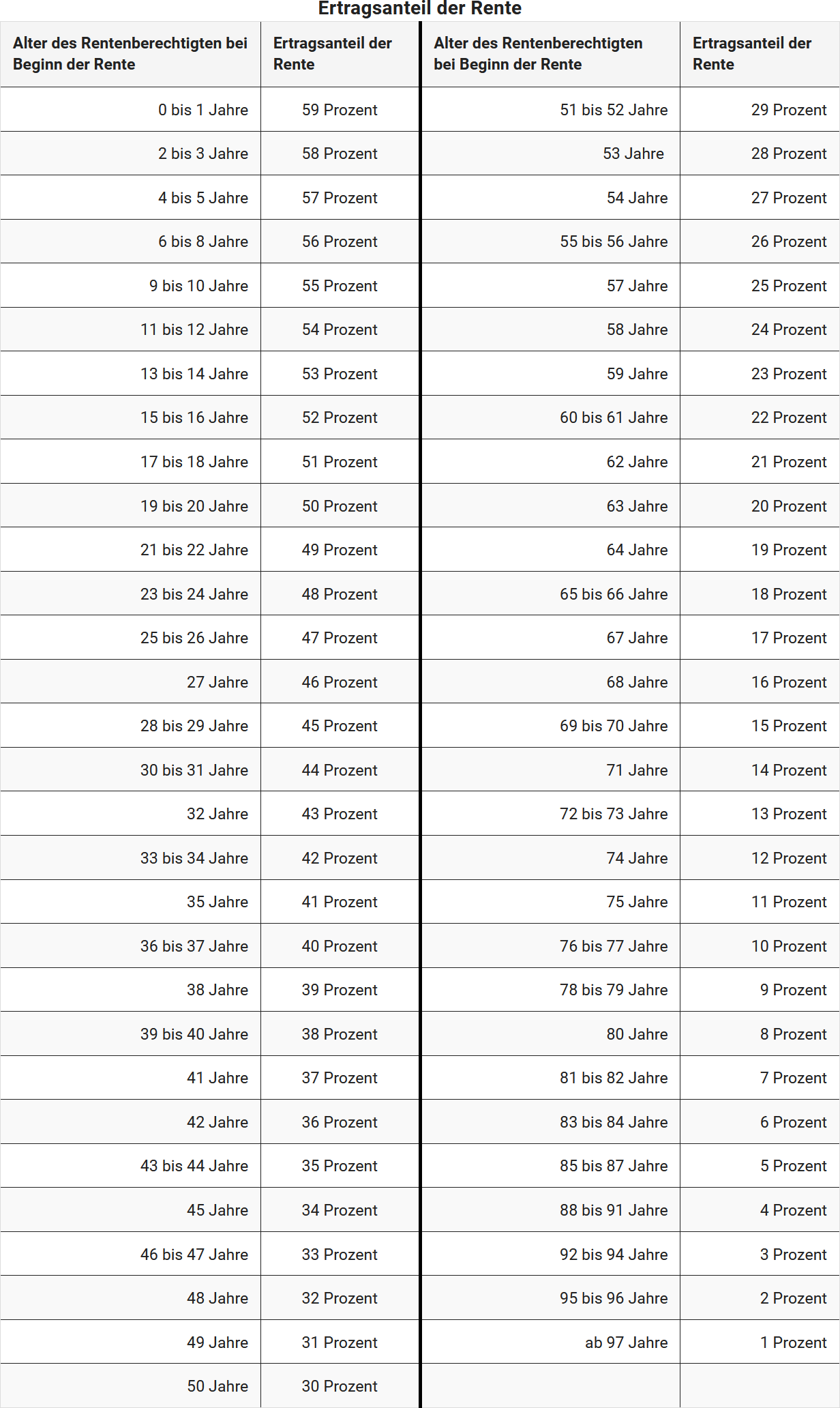

Procentul de venit depinde de vârsta beneficiarului pensiei la începutul perioadei de plată a pensiei (§ 22 Nr. 1 Satz 3 EStG). În tabelul de mai jos găsiți procentul de venit în funcție de vârsta la începutul perioadei de plată a pensiei:

Care este cota de venit a pensiei?