Ce sunt cheltuielile aferente venitului?

Cheltuielile aferente activității sunt toate costurile care au apărut în legătură directă cu activitatea dumneavoastră profesională. Puteți deduce aceste costuri fiscal, cu condiția să nu fi fost deja rambursate de angajatorul dumneavoastră fără impozit.

Acestea includ, printre altele:

- Costuri de transport la locul de muncă (indemnizație de distanță)

- Asociații profesionale (de exemplu, cotizații sindicale)

- Materiale de lucru

- Birou de acasă

- Costuri de formare profesională

- Costuri de aplicare pentru un loc de muncă

- Costuri de mutare

- Gospodărie dublă

- Costuri de călătorie în cazul activităților externe

- Taxe de administrare a contului

- Costuri de consultanță fiscală

Wichtig

Dacă nu solicitați cheltuielile profesionale individual, biroul fiscal - și Lohnsteuer kompakt - ia în considerare automat o sumă forfetară de 1.230 Euro. Dacă costurile solicitate sunt sub suma forfetară, se va lua în considerare suma forfetară.

(2024): Ce sunt cheltuielile aferente venitului?

Ce cheltuieli profesionale pot fi declarate în declarația fiscală?

Cine nu a auzit niciodată cuvântul cheltuieli profesionale ar putea crede că termenul se referă la costuri pentru reclamă. Acest lucru este greșit. Cheltuielile profesionale sunt de fapt cheltuieli pe care angajatul le are în legătură cu raportul de muncă. Materiale de lucru, îmbrăcăminte de lucru, cotizații sindicale, costuri de transport sunt exemple de cheltuieli profesionale.

Fiscul acordă fiecărui angajat o sumă forfetară pentru toate cheltuielile profesionale, suma forfetară pentru angajați. Această sumă este calculată și recunoscută automat de către fisc. Angajatul nu trebuie să dovedească cheltuielile profesionale până la această sumă cu documente. În prezent, suma forfetară pentru angajați este de 1.230 Euro.

Cheltuielile profesionale ca angajat (de exemplu, costuri de transport și taxe de administrare a contului) pot fi înregistrate la Lohnsteuer kompakt în secțiunea "Angajați > Cheltuieli profesionale".

Costuri de transport pentru deplasarea la locul de muncă (indemnizație de distanță, indemnizație de navetist)

Indemnizația de distanță este de 30 de cenți pe kilometru simplu pentru primii 20 de kilometri și 38 de cenți de la al 21-lea kilometru (în 2021: 35 de cenți). Cheltuielile profesionale corespunzătoare pentru deplasarea la locul de muncă se calculează astfel: distanța simplă înmulțită cu zilele lucrătoare din anul fiscal și apoi înmulțită cu indemnizația de distanță de 30 de cenți sau 38 de cenți.

Materiale de lucru

La majoritatea administrațiilor financiare, puteți declara costuri pentru materiale de lucru în valoare totală de 110 Euro fără dovadă. Dacă ați avut cheltuieli mai mari, ar trebui să puteți prezenta toate documentele la cererea fiscului.

Asociații profesionale

Asociațiile profesionale sunt organizații care reprezintă interesele unei profesii (de exemplu, sindicate, asociații de funcționari, asociații patronale) și care apără interesele membrilor lor în ceea ce privește activitatea lor profesională și de afaceri. Cheltuielile pot fi deduse integral ca cheltuieli profesionale.

Costuri de aplicare pentru un loc de muncă

Dacă v-ați depus candidatura pentru un loc de muncă anul trecut, ați avut costuri pe care ar trebui să le declarați în declarația fiscală. Dacă nu puteți prezenta documente individuale pentru cheltuielile efectuate, puteți solicita costurile de aplicare forfetar. Tribunalul fiscal din Köln consideră că 8,70 Euro pentru mape de aplicare elaborate și 2,70 Euro pentru mape simple, de exemplu prin internet, sunt sume rezonabile (FG Köln Az: 7 K 932/03).

Costuri de călătorie și indemnizații suplimentare de masă

Spre deosebire de deplasarea la locul de muncă, în cazul unei deplasări de serviciu (activitate de schimbare a locului de muncă, activitate de transport) se ia în considerare fiecare kilometru parcurs. Indemnizația pentru deplasări de serviciu este eșalonată. Costurile suplimentare de masă asociate unei deplasări de serviciu pot fi deduse fiscal de către angajat ca cheltuieli profesionale, într-o sumă fixă, numită indemnizație de masă.

Gospodărie dublă

Dacă locul de muncă se află departe de locuința dumneavoastră și trebuie să închiriați o a doua locuință din acest motiv, se consideră că aveți o gospodărie dublă. Anumite costuri pe care le suportați în acest sens pot fi deduse fiscal.

>>> Informații suplimentare despre fiecare cheltuială profesională găsiți pe paginile noastre de introducere a datelor, când vă completați declarația fiscală! <<<

(2024): Ce cheltuieli profesionale pot fi declarate în declarația fiscală?

Cum deduceți cheltuielile de deplasare în interes de serviciu?

Dacă angajatorul vă trimite într-o delegație (activitate externă), de obicei va plăti el. Dacă nu, puteți deduce costurile de transport, cazare, masă și eventuale costuri suplimentare, cum ar fi taxele de parcare sau transportul bagajelor, ca cheltuieli profesionale.

Devine interesant atunci când delegațiile sunt combinate cu activități private, de exemplu, dacă după un congres nu vă întoarceți direct acasă, ci mai rămâneți câteva zile în vacanță. În acest caz, puteți deduce costurile de călătorie proporțional. Dacă ați fost două zile în interes de serviciu și două zile în interes personal, fiscul acceptă 50% din costurile de călătorie. Dacă partea profesională depășește clar 90%, puteți deduce costurile integral.

Atenție, fiscul dorește de obicei o evidență detaliată a costurilor. Dacă angajatorul a plătit zborurile și hotelul, nu aveți voie să includeți aceste sume în declarația fiscală.

Delegație

Chiar dacă firma plătește costurile de călătorie, de obicei nu acoperă masa. Dacă sunteți plecat mai mult de 8 ore pe zi sau desfășurați o activitate de transport, de exemplu ca șofer profesionist sau șofer de autobuz, puteți solicita o diurnă pentru masă. Valoarea acesteia depinde de durata absenței. Pentru o absență între 8 și 24 de ore, există o sumă forfetară de 14 Euro, iar pentru o absență mai lungă, de 28 Euro pe zi.

Șoferii profesioniști pot deduce o diurnă de cazare de 9 Euro pe zi calendaristică (până în 2023: 8 Euro) ca cheltuieli profesionale - și aceasta suplimentar față de diurna "normală" pentru masă. Acest lucru se aplică pentru ziua de sosire sau plecare, precum și pentru fiecare zi calendaristică cu o absență de 24 de ore în cadrul unei activități externe în țară sau în străinătate (§ 9 Abs. 1 Satz 3 Nr. 5b EStG, introdus prin "Legea privind promovarea fiscală suplimentară a mobilității electrice și modificarea altor reglementări fiscale").

(2024): Cum deduceți cheltuielile de deplasare în interes de serviciu?

Cum declar deplasările la locul de muncă?

Mulți oameni depășesc deja prin naveta zilnică pragul de 1.230 Euro (suma forfetară pentru angajați). Acest lucru se datorează indemnizației de distanță – cunoscută mai bine sub numele de indemnizația de navetă. Pentru fiecare kilometru parcurs până la locul de muncă, puteți solicita 30 de cenți (sau 38 de cenți de la al 21-lea kilometru).

La o distanță de 20 de kilometri, aceasta înseamnă 6 Euro pe zi. În cazul unei săptămâni de lucru de cinci zile, fiscul presupune 230 de zile lucrătoare, astfel încât în exemplul dat ajungeți deja la 1.380 Euro. Pragul de 1.230 Euro este depășit deja cu un drum de lucru de aproximativ 15 kilometri. În cazul unei săptămâni de lucru de șase zile, puteți calcula până la 280 de zile, iar în cazul unei săptămâni de lucru de patru zile, până la 190. Dacă ați fost mai des la birou, de exemplu pentru că nu ați luat concediu, trebuie să dovediți acest lucru la fisc.

Wichtig

Pentru indemnizația de distanță, drumul zilnic de lucru este numărat o singură dată. Așadar, nu puteți aduna drumul dus-întors. Este diferit dacă lucrați în diferite locuri de muncă. Angajații de teren, lucrătorii temporari sau alți angajați cu activitate de schimbare a locului de muncă pot solicita 30 de cenți pentru fiecare kilometru parcurs.

Nu contează dacă mergeți la serviciu cu mașina, bicicleta sau mijloacele de transport public. Cu toate acestea, există o sumă maximă de 4.500 Euro pe an. Numai dacă folosiți mașina personală, vor fi recunoscute și costurile de transport care depășesc această sumă. Fiscul nu cere neapărat să folosiți cel mai scurt drum. Dacă economisiți semnificativ timp pe o rută mai lungă, puteți declara și aceasta în declarația fiscală.

Lohnsteuer kompakt

Drumurile către locul de muncă, mai exact către primul loc de muncă, sunt deductibile cu indemnizația de navetă de 30 de cenți pe kilometru de distanță; din 2022 se aplică 38 de cenți de la al 21-lea kilometru. În principiu, fiecare angajat este obligat să declare în cadrul declarației fiscale numărul exact de zile în care a mers efectiv la serviciu, deoarece indemnizația este acordată doar pentru aceste zile. Pentru a verifica dacă numărul de zile lucrătoare declarate este plauzibil, trebuie declarate și zilele de concediu și de boală. Din 2020, sunt solicitate și zilele de deplasare în interes de serviciu și zilele de telemuncă.

Cu toate acestea, poate fi foarte dificil să determinați exact numărul de zile lucrătoare. Cine ține o evidență zilnică? Și apoi sunt angajați care merg la serviciu și în weekend, uneori neplanificat. De aceea, fiscurile au stabilit așa-numitele limite de neînregistrare cu zeci de ani în urmă. În general, acceptau 220 până la 230 de călătorii pentru o săptămână de lucru de cinci zile și 260 până la 280 de călătorii pentru o săptămână de lucru de șase zile. Rețineți că acestea sunt limite interne ale fiscului, pentru a căror aplicare nu există un drept legal, chiar dacă Tribunalul Fiscal din München a decis acum câțiva ani că fiscurile ar trebui să accepte 230 de zile (FG München din 12.12.2008, 13 K 4371/07).

Până aici, toate bune. Dar pandemia de COVID-19 a schimbat totul. Nenumărați angajați au lucrat și încă lucrează de acasă și nu merg zilnic la birou sau la sediu. Pentru aceste zile, pot solicita o sumă forfetară de 6 Euro pe zi ca cheltuieli profesionale sau chiar costurile pentru un birou de acasă. Dar, în lipsa călătoriilor, nu pot solicita, desigur, costuri de transport. Și tocmai aici intervin tot mai mult fiscurile și solicită o adeverință de la angajator privind zilele lucrate efectiv și, mai ales, zilele în care a fost vizitat primul loc de muncă. Regula conform căreia sunt acceptate 220, 230 sau mai multe călătorii pe an nu mai este valabilă fără rezerve!

(2024): Cum declar deplasările la locul de muncă?

Ce costuri de mutare puteți deduce?

Indiferent dacă vă achiziționați o a doua locuință la locul de muncă sau vă mutați cu familia – dacă mutarea este din motive profesionale, costurile aferente sunt cheltuieli profesionale. Nu trebuie să schimbați nici locul de muncă, nici orașul; este suficient ca naveta zilnică să se reducă cu o oră în total datorită mutării.

Puteți deduce costurile dovedite pentru căutarea unei locuințe, pentru transport, pentru reparații estetice și, eventual, pentru plăți duble de chirie până la sfârșitul perioadei de preaviz a vechii locuințe. Pentru deplasările de mutare cu mașina personală, puteți solicita kilometrii parcurși, la o rată de 30 de cenți/km.

Pentru cheltuieli mai mici, cum ar fi bacșișurile pentru ajutoarele de mutare sau montarea bucătăriei încorporate, există o sumă forfetară de mutare. O puteți solicita în orice caz – chiar dacă ați gestionat singur întreaga mutare. Numai în cazul unei locuințe secundare nu este posibil.

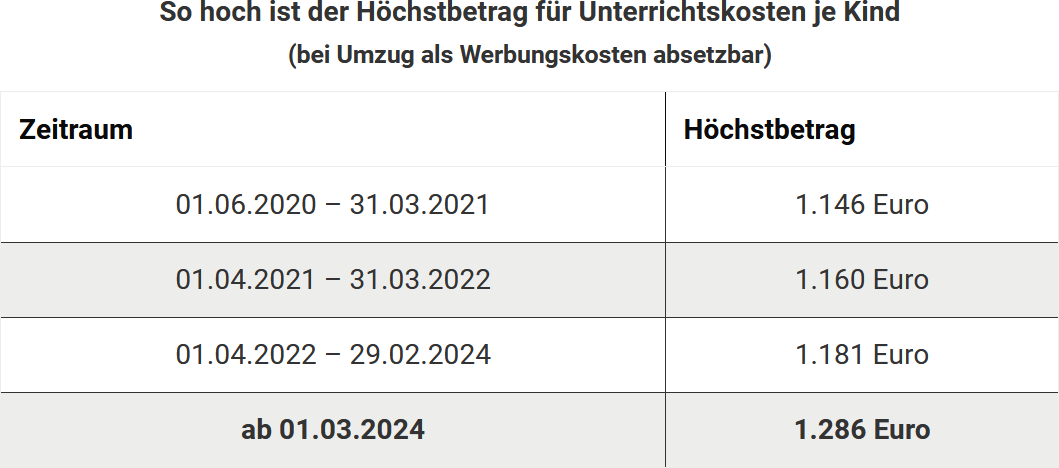

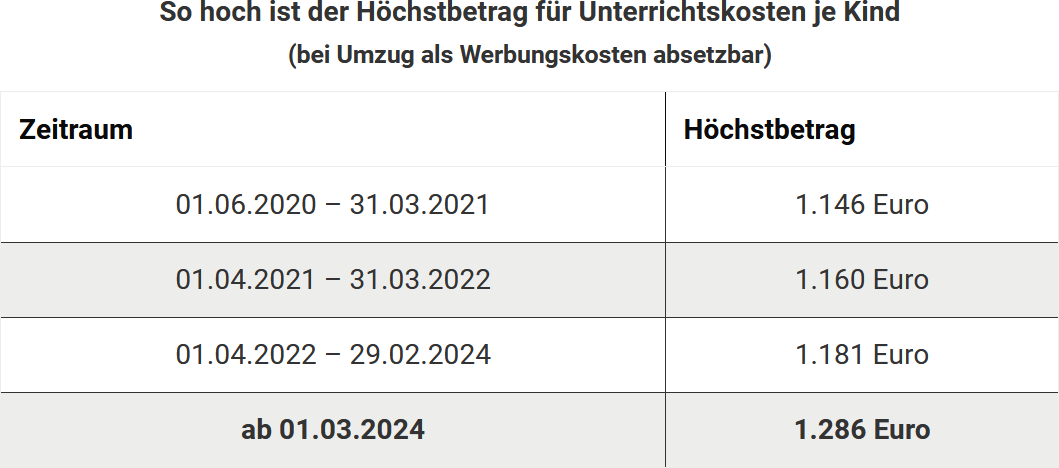

În prezent, Ministerul Federal de Finanțe a majorat sumele forfetare pentru mutare începând cu 1.4.2022. Din 1.6.2020, sumele forfetare pentru mutare sunt calculate puțin diferit față de înainte:

Data relevantă pentru calculul sumelor forfetare este ziua dinaintea încărcării bunurilor de mutat.

Dacă sunt necesare ore de meditații pentru copii din cauza mutării, puteți deduce și aceste costuri din impozit.

(2024): Ce costuri de mutare puteți deduce?

Ce costuri pot fi declarate în cadrul întreținerii gospodăriei duble?

Dacă trebuie să întrețineți un al doilea apartament din motive de serviciu, puteți deduce costurile aferente ca parte a gospodăriei duble. Acest lucru este posibil, de exemplu, dacă sunteți transferat, compania își mută locația sau dacă începeți un nou loc de muncă. Chiar dacă vă mutați din motive personale, dar doriți să păstrați un apartament în apropierea locului de muncă, vă puteți deduce cheltuielile. Nu este neapărat decisiv ca al doilea apartament să fie mai aproape de locul de muncă. Acesta trebuie însă să fie mai ușor accesibil.

Nu contează dacă locuiți în propria locuință, într-un apartament comun, într-o cameră mobilată sau la hotel. Totuși, dacă reședința principală este doar o cameră în casa părinților, aveți șanse slabe. Situația este diferită dacă aveți un apartament propriu în casa părinților și plătiți chirie pentru acesta.

Costurile pentru gospodăria dublă sunt variate: Pe de o parte, există cheltuielile pentru locuința în sine, adică chirie, costuri de întreținere, eventual și cheltuieli de renovare sau comisioane de agenție. La acestea se adaugă cheltuielile pentru obiectele de mobilier necesare.

În cazul unei gospodării duble în Germania, costurile reale pentru cazare pot fi deduse pe baza dovezilor, până la suma maximă de 1.000 Euro pe lună.

În primele trei luni, puteți solicita, de asemenea, o diurnă de masă pentru fiecare zi de absență. Și anume 28 Euro pentru fiecare zi calendaristică completă. În zilele de sosire și plecare (călătorii acasă) se acordă din 2014 o diurnă de masă de 14 Euro fiecare, indiferent de durata absenței.

Un element important sunt costurile de transport pentru călătoriile acasă. O dată pe săptămână puteți solicita indemnizația de distanță de 30 de cenți pe kilometru sau 38 de cenți de la al 21-lea kilometru pentru distanța dintre al doilea apartament și reședința principală. Dacă utilizați mijloace de transport public, costurile reale pot fi deduse pe baza dovezilor, cu condiția ca acestea să fie mai mari pe an decât indemnizația de distanță. Dacă utilizați un avion sau un feribot, costurile reale sunt întotdeauna deduse suplimentar ca cheltuieli profesionale. Dacă nu mergeți acasă într-un weekend, puteți solicita în locul călătoriei acasă costurile pentru un apel telefonic de până la 15 minute. Acest lucru este valabil doar dacă în locuința principală locuiesc membri ai familiei.

Notă: În prezent, Curtea Federală de Finanțe a decis împotriva fiscului că costurile pentru mobilierul necesar al celui de-al doilea apartament în cadrul unei gospodării duble din motive profesionale nu fac parte din costurile de cazare a căror deducere este limitată la 1.000 Euro pe lună. Mai degrabă, cheltuielile pentru mobilier și articole de uz casnic - în măsura în care sunt necesare - sunt deduse integral suplimentar ca alte cheltuieli suplimentare necesare din cauza gospodăriei duble conform § 9 alin. 1 teza 3 nr. 5 EStG (Hotărârea BFH din 4.4.2019, VI R 18/17).

Lohnsteuer kompakt

Administrația financiară are o veste bună: Dacă costurile pentru mobilierul și echipamentul celui de-al doilea apartament - fără mijloace de lucru - sunt în total de 5.000 Euro sau mai puțin (inclusiv TVA), aceste costuri sunt considerate necesare din motive de simplificare. Ele sunt recunoscute ca cheltuieli profesionale fără verificări suplimentare (Scrisoarea BMF din 25.11.2020, BStBl 2020 I S. 1228, pct. 108)

(2024): Ce costuri pot fi declarate în cadrul întreținerii gospodăriei duble?

Revendicați și costuri pentru mijloace de lucru?

Multe lucruri pe care le achiziționați – și – pentru profesia dumneavoastră pot fi deduse fiscal.

Cărți de specialitate, software sau îmbrăcăminte de lucru pot fi considerate mijloace de lucru, la fel ca și calculatoare, imprimante sau smartphone-uri. Mijloacele de lucru sunt complet deductibile doar dacă sunt utilizate aproape exclusiv în scop profesional. Asta nu înseamnă că nu puteți trimite un e-mail privat de pe laptopul de serviciu, dar proporția de utilizare privată nu ar trebui să depășească zece la sută. În caz contrar, puteți deduce costurile proporțional. De exemplu, dacă utilizați smartphone-ul atât pentru apeluri profesionale, cât și private, puteți deduce 50% din prețul de achiziție.

Același lucru este valabil și pentru biroul la care desfășurați activități profesionale și private. Dacă prețul inclusiv TVA este de până la 800 Euro net, atunci vorbim de „active de mică valoare“. Este bine pentru dumneavoastră, deoarece prețul de achiziție poate fi dedus integral ca cheltuieli profesionale în anul achiziției. Pentru bunurile mai scumpe, costurile sunt repartizate pe întreaga durată de utilizare și trebuie amortizate anual. Detaliile sunt reglementate de așa-numitele tabele de amortizare.

Un subiect critic este îmbrăcămintea de lucru. Uniformele pe care le plătiți singur, dar pe care le puteți purta doar la locul de muncă, sunt deductibile, iar costurile de curățare pot fi, de asemenea, deduse – chiar dacă curățați îmbrăcămintea acasă în mașina de spălat. În cazul costumelor sau al ținutelor obișnuite, fiscul presupune că acestea nu sunt specifice profesiei. Chiar dacă în rest purtați doar blugi, nu vă puteți deduce ținuta de birou.

Lohnsteuer kompakt

Retroactiv de la 1.1.2021 există o nouă reglementare avantajoasă pentru calculatoare de orice fel și pentru software: Ministerul Federal de Finanțe stabilește foarte generos că durata normală de utilizare este în general de un an. Aceasta înseamnă că costurile de achiziție pot fi acum deduse integral ca cheltuieli profesionale sau cheltuieli de afaceri în anul achiziției, indiferent de valoare (scrisoarea BMF din 26.2.2021, IV C 3-S 2190/21/10002:013).

(2024): Revendicați și costuri pentru mijloace de lucru?

Ce costuri pentru o cameră de lucru la domiciliu pot fi deduse?

Costurile pentru un birou la domiciliu și echipamentul acestuia sunt complet deductibile dacă biroul este locul principal al activităților dumneavoastră profesionale sau de afaceri. Alternativ, puteți alege o sumă forfetară anuală de 1.260 Euro. Această sumă forfetară este redusă proporțional lunar dacă condițiile pentru deducerea biroului nu sunt îndeplinite într-o lună. Acest lucru se aplică profesiilor precum scriitori, traducători și experți IT care lucrează în principal de acasă. Este important ca acesta să fie un birou adevărat, adică o cameră separată.

Dacă declarați o cameră ca birou, aceasta trebuie să fie un birou pur. Orice element care indică o utilizare privată, cum ar fi un pat pentru oaspeți, televizor sau dulap, va face ca biroul fiscal - dacă verifică - să fie sceptic.

Sunt recunoscute, pe lângă chiria proporțională, și costurile de operare, cum ar fi pentru electricitate și încălzire, asigurări sau curățenie. Dacă ați avut cheltuieli pentru amenajarea camerei, cum ar fi pentru un covor nou, birou sau scaun de birou, le puteți deduce integral.

Urteil: Raumteiler begründet kein Arbeitszimmer

Curtea Federală Fiscală (BFH) a trebuit să decidă dacă un separator de cameră este suficient pentru a justifica un "birou de acasă". Cazul: Un arhitect independent a separat o zonă din living cu un bufet. A folosit această zonă pentru activitatea sa profesională aproape exclusiv în scopuri de afaceri. El a considerat că un bufet este suficient pentru a echivala zona separată cu un birou de acasă. Cazul a ajuns în cele din urmă la BFH.

Judecătorii nu au fost de acord. Un birou de acasă trebuie să fie separat de restul locuinței prin pereți și uși. De asemenea, trebuie utilizat predominant în scopuri de afaceri (BFH-Urteil vom 22.3.2016, Az. VIII R 10/12).

Noi reglementări pentru birou și telemuncă

Notă: Anterior, costurile pentru birou erau deductibile până la 1.250 Euro dacă nu era disponibil un alt loc de muncă. Această reglementare nu mai este valabilă din 2023. Noile reguli sunt următoarele:

1. Biroul ca centru de activitate

Dacă biroul dumneavoastră este centrul activității profesionale, puteți deduce integral costurile sau o sumă forfetară anuală de 1.260 Euro ca cheltuieli profesionale. Trebuie să fie un birou de acasă "adevărat", utilizat exclusiv în scopuri profesionale.

2. Activitate profesională la domiciliu, dar nu centru al activității

Dacă lucrați de acasă, dar biroul dumneavoastră nu este centrul activității, puteți deduce o sumă forfetară zilnică de 6 Euro pentru maximum 210 zile pe an. Nu aveți nevoie de un spațiu de lucru special. Termenul "birou de acasă" nu este necesar.

Detalii despre suma forfetară anuală:

- Suma forfetară anuală de 1.260 Euro acoperă costurile pentru întregul an. Până la această sumă, costurile nu trebuie dovedite.

- Dreptul de a alege suma forfetară anuală poate fi exercitat doar unitar pentru întregul an.

- Suma forfetară anuală este luată în considerare lunar.

- Suma forfetară anuală este personală.

Detalii despre suma forfetară zilnică:

- Suma forfetară zilnică este de 6 Euro pe zi și este limitată la maximum 1.260 Euro pe an.

- Poate fi solicitată pentru maximum 210 zile pe an.

- Suma forfetară zilnică poate fi aleasă și dacă există un alt loc de muncă la sediul firmei.

Important: Suma forfetară zilnică este compensată cu suma forfetară pentru angajați de 1.230 Euro. O economie fiscală apare doar dacă cheltuielile profesionale depășesc în total 1.230 Euro.

Obligația de înregistrare: Zilele în care se solicită suma forfetară zilnică trebuie documentate.

(2024): Ce costuri pentru o cameră de lucru la domiciliu pot fi deduse?

Pot solicita și cheltuieli de aplicare?

Cheltuielile profesionale apar nu doar atunci când aveți un loc de muncă, ci și când doriți să obțineți unul. Toate cheltuielile pe care le aveți în legătură cu căutarea unui loc de muncă pot fi deduse în declarația fiscală.

Acestea includ materiale de birou și taxe poștale, precum și anunțuri de angajare, fotografii sau cursuri de pregătire pentru interviuri. Dacă nu doriți să adunați toate costurile de aplicare individual, puteți aplica o sumă forfetară de 2,50 Euro pentru fiecare aplicație electronică, iar pentru mapa clasică de aplicare sunt 8,50 Euro.

De asemenea, puteți deduce deplasările la interviuri, fie cu prețul biletului plătit, fie cu 30 de cenți pe kilometru parcurs, dacă utilizați propria mașină. Dacă trebuie să rezervați un hotel, puteți deduce și acest lucru, precum și diurna pentru masă.

(2024): Pot solicita și cheltuieli de aplicare?

Ce alte cheltuieli legate de activitate mai există?

Multe elemente pot fi deduse la o sumă forfetară fără dovezi: Dacă vă folosiți și telefonul privat mobil sau telefonul fix în scopuri profesionale, puteți solicita 20 % din factura de telefonie - dar limita este de 20 de euro pe lună. Același lucru este valabil și pentru conectarea la internet. De exemplu, dacă plătiți 30 de euro pentru o rată fixă, puteți solicita 6 euro pe lună.Pentru contul curent în care curge salariul dumneavoastră, puteți deduce un comision forfetar de administrare a contului de 16 euro.Și, în sfârșit, puteți de asemenea să deduceți costurile de consultanță fiscală drept cheltuieli legate de venit - dar numai cele legate de activitatea dumneavoastră profesională.

Dacă, pe de altă parte, consultantul dvs. fiscal întocmește "Anexa Copil" sau "Formularul de bază", aceste costuri nu sunt deductibile. O excepție se aplică costurilor de consultanță fiscală de până la 100 de euro. Acestea nu trebuie să fie detaliate. Dacă utilizați un program fiscal, puteți deduce, de asemenea, întregul preț de achiziție ca cheltuieli legate de venit.

(2024): Ce alte cheltuieli legate de activitate mai există?

Sichern Sie sich einfach die volle Steuererstattung, die Ihnen zusteht!

Nur Lohnsteuer kompakt bietet Ihnen:

- Persönliche Steuertipps im Wert von 312 Euro (Durchschnitt)

- Verständliche Eingabehilfen und Erklärungen

- Import aus jeder beliebigen anderen Steuersoftware

- Schnelle Antworten bei Fragen

Jetzt kostenlos testen