Ce sume forfetare sau alocații fiscale se aplică pentru copiii cu dizabilități?

Indemnizație pentru copii, deducere fiscală pentru copii și deducere BEA

Puteți primi indemnizația pentru copii, deducerea fiscală pentru copii și deducerea pentru nevoile de îngrijire, educație sau formare (deducerea BEA) pentru copilul dumneavoastră cu dizabilități și după vârsta de 18 sau 25 de ani, dacă dizabilitatea copilului dumneavoastră a apărut înainte de împlinirea vârstei de 25 de ani. În același timp, aveți dreptul la alte avantaje fiscale legate de indemnizația pentru copii, de exemplu, suplimentul pentru copii la alocația de pensie.

Deducere pentru dizabilitate

În funcție de gradul de dizabilitate, fiecare persoană cu dizabilități are dreptul la o deducere pentru dizabilitate, care acoperă toate cheltuielile suplimentare curente, tipice și direct legate de dizabilitate. Această sumă variază între 384 și 7.400 Euro.

Sfat: Părinții pot solicita transferul deducerii copilului dacă acesta nu are un venit impozabil.

Deducere pentru îngrijire

Pe lângă deducerea pentru dizabilitate, puteți beneficia de deducerea pentru îngrijire. Aceasta este acordată direct părinților care îngrijesc. Suma deducerii este

- pentru gradul de îngrijire 2: 600 Euro

- pentru gradul de îngrijire 3: 1.100 Euro

- pentru gradul de îngrijire 4 sau 5 sau neputință: 1.800 Euro

Sfat: Deducerea pentru îngrijire este o sumă anuală forfetară. O primiți și în valoare integrală dacă nu ați îngrijit copilul dumneavoastră cu dizabilități pe tot parcursul anului. Acesta poate fi cazul, de exemplu, dacă copilul dumneavoastră este cazat într-un cămin în timpul săptămânii.

Cheltuieli extraordinare

Costurile care rezultă din dizabilitatea copilului dumneavoastră, de exemplu cazarea într-un cămin sau costurile pentru un serviciu de îngrijire ambulatorie, pot fi deduse ca cheltuieli extraordinare în declarația fiscală.

Sfat: Acest lucru este avantajos dacă costurile sunt mult mai mari decât deducerea pentru dizabilitate și îngrijire, deoarece, atunci când deduceți costurile ca cheltuieli extraordinare, trebuie să renunțați la deducerea forfetară.

Costuri de îngrijire a copilului

Părinții pot deduce până la două treimi din costurile de îngrijire a copilului, maximum 4.000 Euro pe copil, ca cheltuieli speciale. Acest lucru se aplică și copiilor fără dizabilități până la vârsta de 14 ani. Pentru copiii cu dizabilități, puteți solicita costuri de îngrijire și după această vârstă. De obicei, dovada este reprezentată de legitimația de handicap, decizia oficiului de asistență, decizia de pensie sau un raport medical. Dizabilitatea trebuie să fi apărut înainte de împlinirea vârstei de 25 de ani.

Dacă agenția pentru familie vă respinge cererea, dar considerați că aveți dreptul la indemnizația pentru copii, ar trebui să depuneți o contestație în termenul legal. Decizia agenției pentru familie va fi reexaminată.

(2024): Ce sume forfetare sau alocații fiscale se aplică pentru copiii cu dizabilități?

Trebuie furnizat numărul de identificare fiscală al copilului?

Părinții pot deduce contribuțiile la asigurarea de boală ale copilului lor ca cheltuieli speciale dacă au dreptul la alocația pentru copii sau la deducerea fiscală pentru copii. Acest lucru se aplică și copiilor aflați în formare profesională.

Începând cu 1.1.2023, părinții trebuie să furnizeze numărul de identificare fiscală al copilului în declarația lor fiscală pentru a deduce contribuțiile ca cheltuieli speciale.

(2024): Trebuie furnizat numărul de identificare fiscală al copilului?

Când primesc alocația și scutirile fiscale pentru copilul meu?

Pentru a primi alocația pentru copii, deducerea fiscală pentru copii sau deducerea pentru nevoile de îngrijire, educație sau formare (BEA), trebuie îndeplinite aceleași condiții ca și pentru alocația pentru copii. Există două baze legale diferite pentru dreptul la alocația pentru copii:

- Persoanele supuse impozitului pe venit au dreptul la alocația pentru copii conform Legii impozitului pe venit (§ 31 f. și § 62 ff. EStG).

- Persoanele care nu sunt supuse impozitului sau sunt supuse impozitului limitat au dreptul conform Legii federale privind alocația pentru copii.

Cei care, ca cetățeni germani, au reședința sau locul obișnuit de ședere în Germania pot depune o cerere pentru alocația pentru copii. Același lucru este valabil pentru cetățenii germani care locuiesc în străinătate, dar care sunt supuși impozitului pe venit nelimitat în Germania sau sunt tratați astfel. Străinii care locuiesc în Germania pot solicita alocația pentru copii dacă au un permis de ședere nelimitat.

Important: Plata alocației pentru copii stabilite se efectuează retroactiv doar pentru ultimele șase luni înainte de începutul lunii în care a fost primită cererea pentru alocația pentru copii. Astfel, chiar dacă alocația pentru copii este stabilită retroactiv pentru un an întreg, aceasta este plătită efectiv doar pentru ultimele șase luni.

(2024): Când primesc alocația și scutirile fiscale pentru copilul meu?

Familiile au primit o primă de 100 de euro pentru fiecare copil în 2022

Cu "Legea de reducere a impozitului 2022" a fost plătit în iulie 2022, suplimentar la alocația pentru copii, un bonus pentru copii de 100 Euro pentru fiecare copil.

- Există un drept la bonusul pentru copii 2022 pentru fiecare copil pentru care există un drept la alocația pentru copii în iulie 2022. Copiii pentru care nu există un drept la alocația pentru copii în iulie 2022 sunt, de asemenea, luați în considerare dacă există un drept la alocația pentru copii într-o altă lună a anului 2022.

- Bonusul pentru copii se deduce din alocația pentru copii. Acest lucru înseamnă că familiile cu venituri mari, pentru care avantajul fiscal din alocația pentru copii este mai mare decât alocația pentru copii, nu beneficiază de acesta. Bonusul este luat în considerare împreună cu alocația pentru copii în cadrul calculului comparativ efectuat la stabilirea impozitului pe venit, conform § 31 fraza 4 EStG. În cadrul acestei verificări a celei mai avantajoase opțiuni, se verifică dacă alocația pentru copii și bonusul pentru copii sau reducerea fiscală din alocația pentru copii și îngrijire este mai avantajoasă. Cu cât venitul este mai mare, cu atât alocațiile pentru copii sunt mai avantajoase. În aceste cazuri, bonusul pentru copii este redus treptat prin impozitare.

- Bonusul pentru copii este acordat independent de prestațiile sociale de bază. Suma unică nu este considerată venit în cazul prestațiilor sociale a căror plată depinde de alte venituri ("Legea privind neconsiderarea și necalcularea bonusului pentru copii" din 2.3.2009, care este încă în vigoare).

- În principiu, pentru suma unică se aplică toate reglementările care sunt relevante și pentru alocația pentru copii plătită lunar. De exemplu, suma unică poate fi plătită unui singur beneficiar pentru fiecare copil. Pentru stabilirea sumei unice se poate renunța la emiterea unei decizii scrise de modificare.

(2024): Familiile au primit o primă de 100 de euro pentru fiecare copil în 2022

Primesc aceeași sumă de alocație pentru toți copiii?

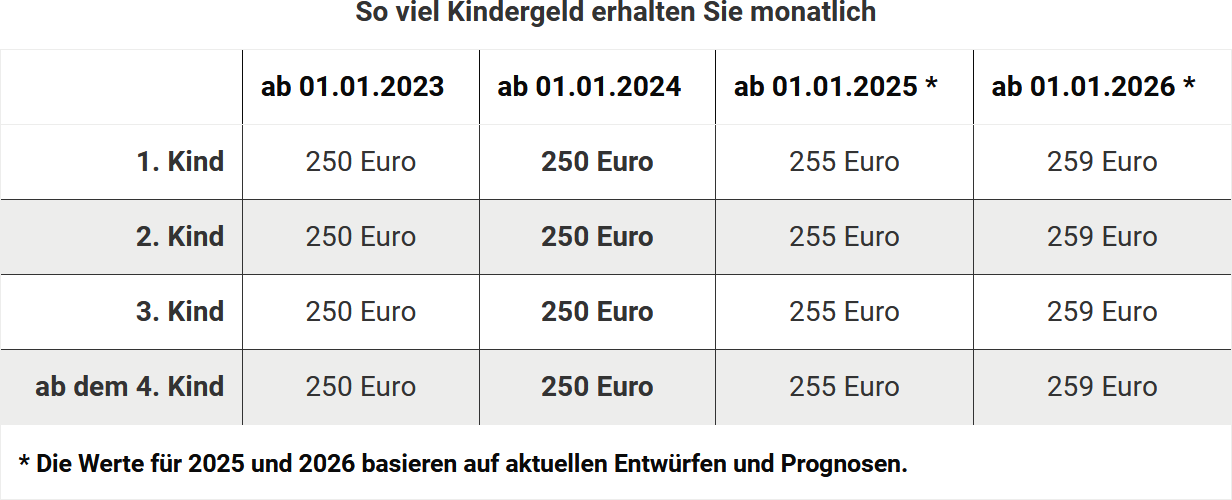

Cei care au mai mulți copii nu primeau anterior aceeași sumă de alocație pentru fiecare copil. Însă, din 2023, rata a fost uniformizată. Dreptul la alocația pentru copii este:

Pentru copiii până la împlinirea vârstei de 18 ani se plătește alocația pentru copii în orice caz. Nu contează cât de mare este venitul copilului.

Pentru copiii majori, dreptul continuă până la vârsta de 25 de ani, atâta timp cât sunt în formare profesională sau efectuează un serviciu voluntar. Alocația pentru copii este plătită de casele de familie ale Agenției Federale pentru Muncă. Angajații din serviciul public sau beneficiarii de pensii primesc banii de la angajatorii lor.

(2024): Primesc aceeași sumă de alocație pentru toți copiii?

Cine are dreptul la alocația pentru copii și la scutirile fiscale?

Alocația pentru copii este independentă de venit și se plătește dacă există un drept la aceasta. O condiție este vârsta copilului, cealaltă este așa-numita relație de filiație.

O relație de filiație există în principiu pentru copiii care sunt rude de gradul întâi cu dumneavoastră. Aceștia sunt, în primul rând, copiii dumneavoastră biologici, fie că sunt legitimi sau nelegitimi. Dar și copiii adoptați sunt rude de gradul întâi cu dumneavoastră. De asemenea, în cazul unui copil aflat în plasament, există o relație de filiație dacă acesta locuiește în gospodăria dumneavoastră și aveți o relație permanentă de supraveghere, îngrijire și educație cu acesta. Relația de îngrijire și supraveghere cu părinții biologici nu trebuie să mai existe. Vizitele ocazionale ale părinților biologici nu sunt dăunătoare.

Alocația pentru copii se plătește și dacă ați primit în gospodăria dumneavoastră un copil vitreg sau nepot. În aceste cazuri, însă, nu există o relație de filiație în sensul legislației fiscale. Prin urmare, părinții vitregi sau bunicii nu beneficiază automat de o deducere fiscală pentru copii, ci doar dacă părinții biologici transferă deducerile pentru copii către noile persoane de referință.

Acestea pot beneficia apoi și de alte avantaje fiscale, cum ar fi deducerea pentru educație. Acest lucru poate fi util dacă părinții biologici plătesc puține impozite, de exemplu, pentru că încă studiază.

Până la împlinirea vârstei de 18 ani a copilului, pentru a beneficia de alocația pentru copii și deducerile fiscale, nu trebuie îndeplinită nicio altă condiție decât existența unei relații de filiație. După împlinirea vârstei de 18 ani, alocația pentru copii se acordă doar pentru copiii care sunt în formare profesională sau efectuează un serviciu voluntar. De asemenea, poate fi luată în considerare alocația pentru copii șomeri.

(2024): Cine are dreptul la alocația pentru copii și la scutirile fiscale?

Ce este deducerea fiscală pentru copii?

Alocația pentru copii și deducerea fiscală pentru copii sunt o ușurare fiscală pentru cheltuielile pe care părinții le au din cauza copiilor. Dreptul la alocația pentru copii există automat de la naștere, dar trebuie solicitat în scris. Nu copiii, așa cum se crede adesea, au dreptul la alocația pentru copii, ci părinții sau tutorii care sunt responsabili pentru bunăstarea copilului.

Alocația pentru copii

Alocația pentru copii este o sumă plătită lunar, pe care părinții o primesc de obicei de la casa de familie. Alocația pentru copii nu trebuie impozitată. Valoarea alocației pentru copii depinde de numărul de copii.

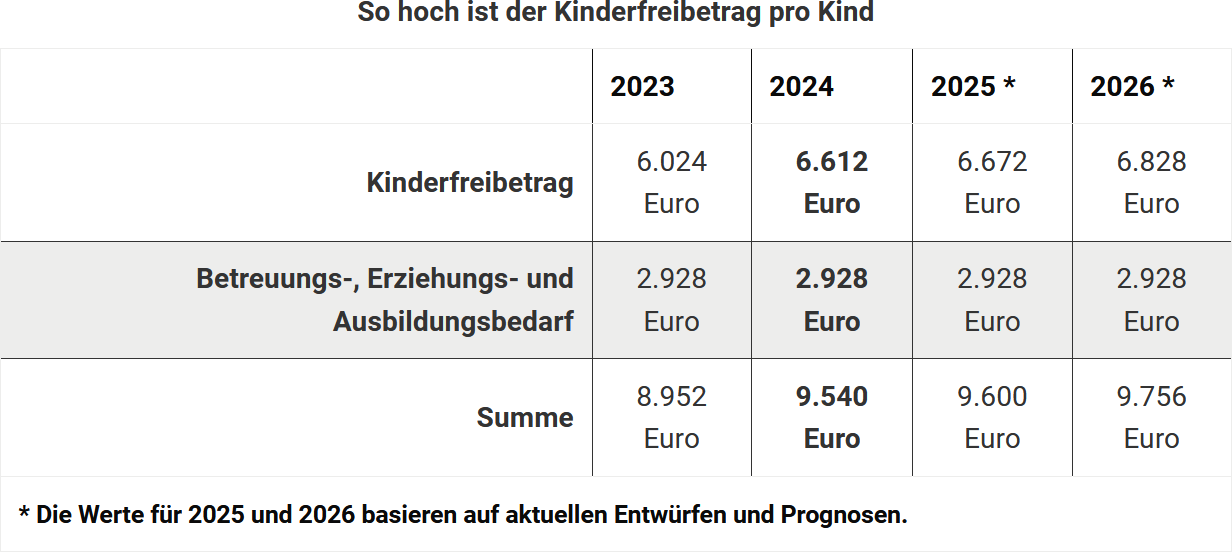

Deducerea fiscală pentru copii

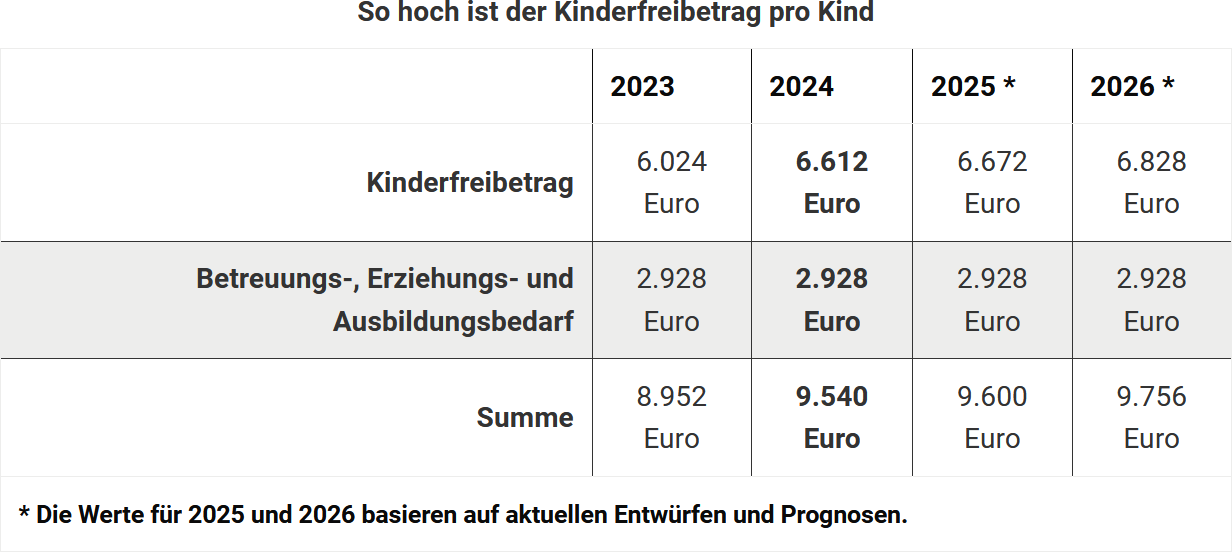

Deducerea fiscală pentru copii nu se plătește, spre deosebire de alocația pentru copii. Deducerea se scade din venitul impozabil. Astfel, are un efect de reducere a impozitului la calculul impozitului pe venit. Alocația pentru copii plătită deja lunar reprezintă un avans pentru deducerea fiscală pentru copii. În anul 2023, deducerea fiscală pentru copii este de 6.024 Euro pentru părinții cu impozitare comună, altfel 3.012 Euro pentru fiecare părinte. Deducerea BEA (pentru nevoi de îngrijire, educație și formare) este de 2.928 Euro.

Alocația pentru copii și deducerea fiscală pentru copii sunt interconectate. Dacă alocația pentru copii sau deducerea fiscală pentru copii este mai avantajoasă pentru contribuabil la sfârșitul unui an fiscal, biroul fiscal determină automat printr-o verificare a avantajului.

Dreptul la deducerea fiscală pentru copii sau alocația pentru copii

Dreptul la deducerea fiscală pentru copii îl au tutorii de la nașterea copilului până la

- vârsta de 18 ani.

- vârsta de 25 de ani, dacă copilul este încă în formare sau studii sau efectuează un serviciu voluntar.

În cazul în care copilul este cu handicap și nu se poate întreține singur, dreptul la alocația pentru copii sau deducerea fiscală pentru copii este nelimitat în timp.

(2024): Ce este deducerea fiscală pentru copii?

Ce impact are șederea în străinătate a copilului meu asupra deducerii fiscale pentru copii?

Scutirea fiscală pentru copii și scutirea BEA (pentru îngrijire, educație sau formare) sunt independente de reședința copilului, atâta timp cât părinții sunt supuși impozitului pe venit nelimitat în Germania.

Reședința copilului influențează însă valoarea scutirii: în funcție de țară, scutirea poate fi redusă cu un sfert, două sau trei sferturi. Ministerul Federal de Finanțe împarte țările în grupuri pentru a ține cont de costurile de trai. Această împărțire pe grupuri de țări influențează scutirea fiscală pentru copii, scutirea BEA, scutirea pentru formare și costurile de îngrijire a copiilor.

Șederile temporare în străinătate, cum ar fi călătoriile de vacanță, nu duc la o reducere a scutirii, la fel ca și șederile temporare pentru o formare.

Pentru copiii care locuiesc în UE sau SEE, există în continuare dreptul la alocația pentru copii, atâta timp cât nu se primesc prestații comparabile în străinătate. În afara UE și SEE, alocația pentru copii este posibilă doar dacă copilul își păstrează o reședință sau un sejur în Germania.

Curtea Federală de Finanțe a decis că un copil care locuiește mai mult de un an în afara UE sau SEE își păstrează reședința în Germania doar dacă:

- Are la dispoziție permanent spații adecvate la părinți,

- Le poate folosi oricând și

- Folosește locuința în mod regulat în perioadele fără cursuri (vacanțe) (decizia BFH din 28.4.2022, III R 12/20).

Pentru păstrarea unei reședințe în Germania în cazul unor șederi de mai mulți ani în străinătate, vizitele scurte la părinți nu sunt de obicei suficiente. Dificultățile financiare ale copilului pentru călătoriile acasă nu pot compensa lipsa șederilor în Germania în timpul vacanțelor (decizia BFH din 25.9.2014, III R 10/14). Este esențial dacă copilul își petrece vacanțele în mod regulat acasă la părinți. Pentru a dovedi acest lucru, părinții și copilul ar trebui să păstreze dovezi (inclusiv bilete de tren sau avion, copii ale pașaportului și planuri de studiu).

Curtea Federală de Finanțe a decis că un copil nu își pierde reședința la domiciliul părinților dacă un studiu în străinătate (de exemplu, în Australia sau SUA) este planificat inițial doar pentru un an. Dreptul la alocația pentru copii rămâne valabil în acest caz.

În cazul unei șederi de mai mulți ani în străinătate, copilul își păstrează reședința în Germania doar dacă își petrece majoritatea timpului liber în Germania (decizia BFH din 21.6.2023, III R 11/21).

Dacă copilul decide în primul an să rămână mai mult timp în străinătate, criteriile mai stricte se aplică doar de la momentul prelungirii. Alocația pentru copii rămâne valabilă pentru primul an, chiar dacă copilul nu se întoarce în Germania în acest timp.

Este esențial dacă copilul, după prelungire, își petrece mai mult de jumătate din timpul liber în Germania. Lipsa călătoriilor acasă din cauza lipsei de bani sau a restricțiilor de călătorie poate pune în pericol dreptul la alocația pentru copii, a subliniat Tribunalul Financiar Bremen (decizia din 7.3.2023, 2 K 27/21).

Notă: Pentru buna ordine, trebuie menționat că există particularități legate de alocația pentru copii în legătură cu țările cu care există un acord de securitate socială (de exemplu, Turcia).

(2024): Ce impact are șederea în străinătate a copilului meu asupra deducerii fiscale pentru copii?

Ce costuri nu pot fi deduse ca taxe școlare?

Nu toate costurile pot fi deduse fiscal. De exemplu, dacă copilul dumneavoastră frecventează un internat, trebuie să excludeți cheltuielile pentru cazare, îngrijire și masă. De asemenea, îmbrăcămintea școlară și transportul la școală nu pot fi deduse ca taxe școlare.

Același lucru este valabil pentru materiale de învățare, precum și pentru cărți școlare sau calculatoare pe care le cumpărați. De asemenea, nu puteți declara în declarația fiscală costurile pentru cursuri suplimentare sau excursii școlare.

În cele din urmă, costurile pentru meditații private individuale, școli de muzică, cluburi sportive, cursuri de vacanță și meditații nu sunt deductibile.

(2024): Ce costuri nu pot fi deduse ca taxe școlare?