Was ist eine gesetzliche Leibrente?

Leibrenten sind gleichbleibende Bezüge, die an das Leben einer Person gebunden sind. Leibrenten und andere Leistungen aus den gesetzlichen Rentenversicherungen, der landwirtschaftlichen Alterskasse und den berufsständischen Versorgungseinrichtungen unterliegen nur mit einem bestimmten Anteil der Besteuerung, der sich nach dem Jahr des Rentenbeginns richtet.

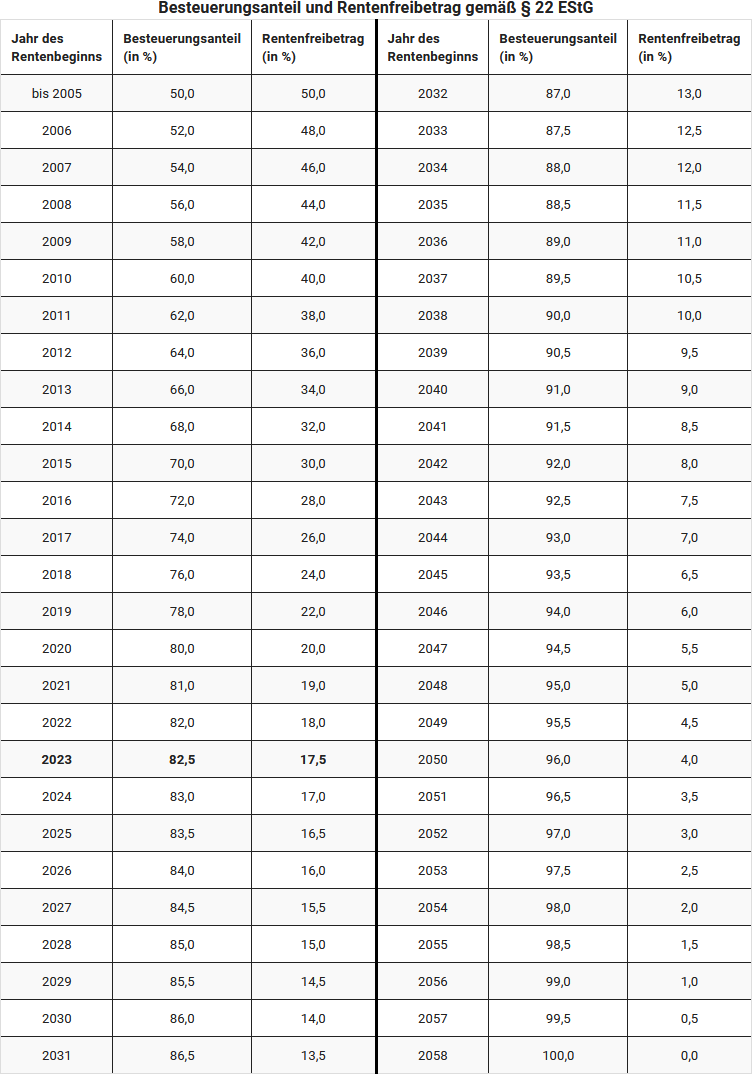

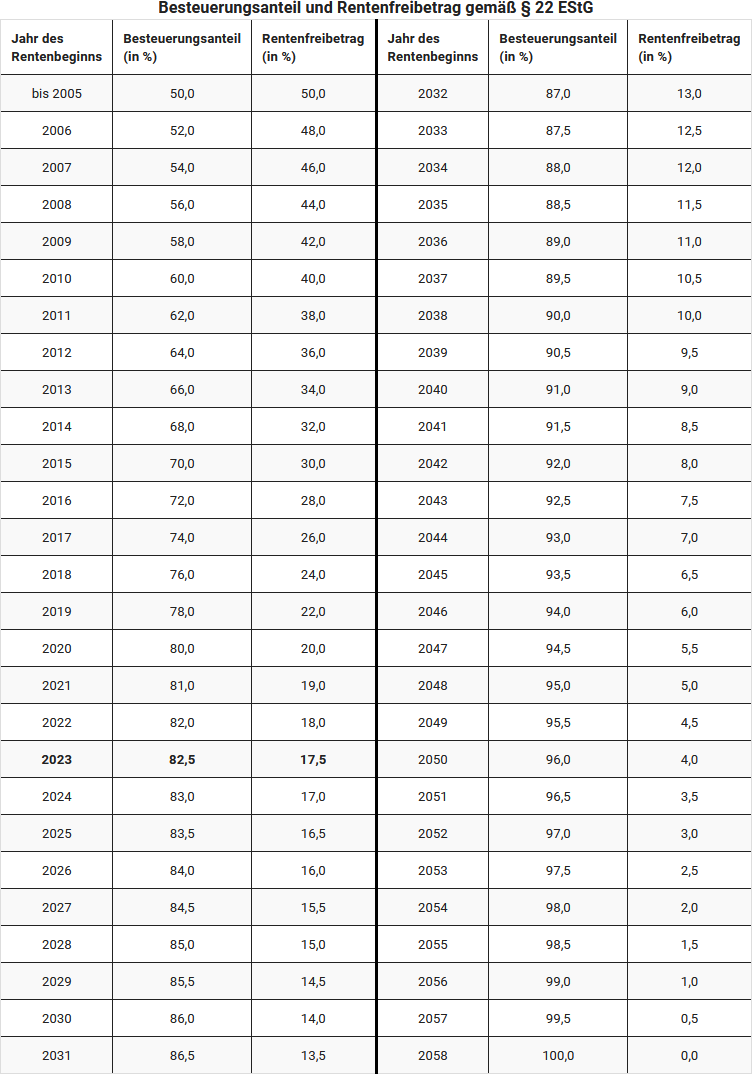

Falls Sie eine Rente aus der gesetzlichen Rentenversicherung bezogen haben, können Sie von dieser als Ausfüllhilfe eine „Mitteilung zur Vorlage beim Finanzamt“ über Ihre bezogenen Renteneinkünfte anfordern. Diese wird Ihnen dann in den Folgejahren automatisch unaufgefordert zugesandt. Bei Beginn der Rente im Jahr 2023 beträgt der Besteuerungsanteil 82,5 %.

Eintragungen in der Steuererklärung zur Höhe des Besteuerungsanteils sind nicht erforderlich. Der steuerfreie Teil der Rente wird in dem Jahr, das dem Jahr des Rentenbeginns folgt, ermittelt und gilt grundsätzlich für die gesamte Laufzeit des Rentenbezugs. Im Rahmen der Rentenbesteuerung der Folgejahre wird dieser vom Jahres(brutto)rentenbetrag abgezogen.

Rentenerhöhungen, die auf einer regelmäßigen Rentenanpassung beruhen, werden in voller Höhe besteuert. Das Gleiche gilt auch für Leistungen aus privaten Basisrentenverträgen (sog. Rürup-Renten).

Leibrenten sind insbesondere

- Altersrenten,

- Erwerbsminderungsrenten,

- Erwerbsunfähigkeitsrenten,

- Berufsunfähigkeitsrenten,

- Hinterbliebenenrenten als Witwen- / Witwerrenten,

- Waisenrenten oder

- Erziehungsrenten.

Anzugeben sind auch einmalige Leistungen, die z. B. als Sterbegeld oder als Abfindung von Kleinbetragsrenten ausgezahlt werden. Wenn Sie als Verfolgte / Verfolgter nationalsozialistischer Gewaltherrschaft i. S. d. § 1 Bundesentschädigungsgesetz (BEG) anerkannt wurden und bei der Berechnung Ihrer Rente aus der gesetzlichen Rentenversicherung rentenrechtliche Zeiten aufgrund der Verfolgung berücksichtigt wurden, teilen Sie das bitte dem Finanzamt formlos mit.

Solche Zeiten können z. B. nach dem Gesetz zur Zahlbarmachung von Renten aus Beschäftigungen in einem Ghetto (ZRBG), dem Gesetz zur Regelung der Wiedergutmachung nationalsozialistischen Unrechts in der Sozialversicherung (WGSVG) oder nach dem Fremdrentengesetz (FRG) berücksichtigt worden sein. Dies gilt auch für Witwen- / Witwerrenten, wenn der Verstorbene als Verfolgter i. S. d. § 1 BEG anerkannt war und die Rentenleistung entsprechende rentenrechtliche Zeiten enthält. Das Finanzamt wird prüfen, ob diese Rente steuerfrei ist.

(2023): Was ist eine gesetzliche Leibrente?

Was regelt das Alterseinkünftegesetz von 2005?

Das Alterseinkünftegesetz regelt die Besteuerung von Renten, und das betrifft alle, sowohl diejenigen, die bereits 2005 in Rente waren, als auch alle zukünftigen Rentner. Die steuerliche Belastung für Neurentner erhöht sich jedes Jahr, aber gleichzeitig gibt es auch Vorteile für Arbeitnehmer.

Steuerlich begünstigte Altersvorsorge

Neben der gesetzlichen Rentenversicherung werden auch private Rentenversicherungen als Altersvorsorge anerkannt, insbesondere die sogenannte Basis-Rente oder Rürup-Rente. Beiträge zu privaten Rentenversicherungen werden jedoch nur steuerlich begünstigt, wenn die Versicherung eine lebenslange Rente für den Versicherungsnehmer vorsieht. Außerdem muss der Versicherte bei Rentenbeginn mindestens 60 Jahre alt sein. Für Verträge, die ab 2012 abgeschlossen wurden, darf die Rentenzahlung nicht vor dem 62. Lebensjahr beginnen. Dadurch wird sichergestellt, dass es sich um Produkte für die Altersvorsorge handelt. Diese Versorgungsansprüche dürfen weder übertragbar, beleihbar, veräußerbar noch kapitalisierbar sein. Außerdem müssen die Renten als Leibrenten ausgezahlt werden, Einmalauszahlungen sind normalerweise nicht gestattet. Sie können diese steuerlich begünstigten Vorsorgeprodukte jedoch um Zusatzversicherungen erweitern, z. B. eine Berufsunfähigkeitsversicherung.

Steuerlich nicht begünstigt werden Anlageprodukte, die nicht unbedingt der Altersvorsorge dienen, wie frei verfügbare Kapitalanlagen, zu denen auch Kapitallebensversicherungen gehören. Eine Ausnahme bilden Kapitallebensversicherungen, die vor 2005 abgeschlossen wurden – sie bleiben weiterhin steuerfrei.

Für Rentner bedeutet dies:

Seit 2005 werden 50 Prozent der Alterseinkünfte besteuert. Von 2006 bis 2020 steigt der steuerpflichtige Anteil der Renten jedes Jahr um zwei Prozentpunkte, ab 2021 nur noch um einen Prozentpunkt pro Jahr.

Ursprünglich sollten Personen, die ab 2040 in Rente gehen, ihre gesetzlichen Renteneinnahmen vollständig versteuern. Allerdings steigt der Besteuerungsanteil ab 2023, beginnend mit dem Rentnerjahrgang 2023, nicht mehr um 1 Prozentpunkt pro Jahr, sondern nur noch um einen halben Prozentpunkt, und erreicht erstmals im Jahr 2058 100 Prozent (§ 22 Nr. 1 a) aa) EStG, geändert durch das "Wachstumschancengesetz").

Für Rentner, die erstmals 2023 Rente beziehen, beträgt der Besteuerungsanteil also 82,5 % des Rentenbetrags.

Auch im Alterseinkünftegesetz geregelt: Zeitlich befristete Renten, wie Erwerbsminderungsrenten, und nicht befristete Renten, wie die Altersrente, werden seit 2005 steuerlich gleich behandelt. Renten aus Versicherungen, die in der Ansparphase steuerlich begünstigt sind, werden in der Auszahlungsphase steuerpflichtig.

Hinweis:

Ende Mai 2021 hat der Bundesfinanzhof seine beiden Urteile zur möglichen Doppelbesteuerung von Renten veröffentlicht. Die Klagen der betroffenen Rentner waren jedoch erfolglos. Der BFH hält eine Doppelbesteuerung nur in wenigen Einzelfällen für möglich. Die grundsätzliche Systematik der Rentenbesteuerung hält er für rechtens, einschließlich des begrenzten Abzugs von Altersvorsorgeaufwendungen im Erwerbsleben und der teilweisen Steuerbefreiung der Renten in der Auszahlungsphase. Eine doppelte Besteuerung zeichnet sich erst für spätere Rentnerjahrgänge ab (BFH-Urteile vom 19.5.2021, X R 33/19 und X R 20/21). Allerdings haben die unterlegenen Kläger gegen die beiden Entscheidungen des BFH Verfassungsbeschwerde eingelegt (Az. 2 BvR 1143/21 und 2 BvR 1140/21).

Es geht um die Frage, wie eine Doppelbesteuerung konkret berechnet wird. Der BFH hat eine sehr schematische Sichtweise eingenommen, die nur im Einzelfall zu einer zu hohen Besteuerung von Renten führt. So gilt für die Berechnung einer möglichen Doppelbesteuerung das Nominalwertprinzip. Es sind die tatsächlich eingezahlten und begünstigten Vorsorgeaufwendungen mit den später tatsächlich gezahlten und teilweise befreiten Rentenbeträgen zu vergleichen. Weder sind Beträge auf- oder abzuzinsen, noch ist eine Inflation zu berücksichtigen.

Von einigen Experten, aber auch von den Klägern im Verfahren X R 33/19, wurde hingegen die Auffassung vertreten, dass in der Erwerbsphase keine Rentenbeträge in Geld, sondern reine Entgeltpunkte erworben werden. Die tatsächliche Höhe der Rente kristallisiert sich erst viel später heraus. Doch der BFH hat sich nicht in die "Niederungen" der Finanz- und Versicherungsmathematik begeben, sondern vergleicht eingezahlte mit ausgezahlten Geldbeträgen. Ob dies richtig ist oder ob es eine für Steuerzahler günstigere Berechnung gibt, werden die Verfassungsrichter in Karlsruhe klären.

Aktuell haben sich Bund und Länder dazu durchgerungen, betroffene Steuerbescheide hinsichtlich des umstrittenen Punktes vorläufig zu erlassen. Konkret: Steuerfestsetzungen werden vorläufig erlassen hinsichtlich der "Besteuerung von Leibrenten und anderen Leistungen aus der Basisversorgung nach § 22 Nummer 1 Satz 3 Buchstabe a Doppelbuchstabe aa EStG". Der Vorläufigkeitsvermerk wird allen Einkommensteuerbescheiden für Veranlagungszeiträume ab 2005 hinzugefügt, in denen eine Leibrente oder eine andere Leistung aus der sogenannten Basisversorgung erfasst wird (BMF-Schreiben vom 30.8.2021, V A 3 - S 0338/19/10006 :001).

Das bedeutet: Rentner erhalten von nun an Einkommensteuerbescheide mit einem Hinweis auf die - teilweise - Vorläufigkeit der Steuerfestsetzung. Sollte das Bundesverfassungsgericht der Auffassung sein, dass die derzeitige Besteuerung von gesetzlichen Renten und Renten aus berufständischen Versorgungswerken sowie ähnlichen Altersversorgungen verfassungswidrig zu hoch ist, können die Steuerbescheide, die jetzt und in Zukunft ergehen, auch ohne vorherigen Einspruch geändert werden.

Wichtig: Betroffene sollten aber ungeachtet eines eventuellen Ausgangs alle Steuer- und Rentenbescheide aufbewahren, selbst die aus längst vergangenen Jahren.

(2023): Was regelt das Alterseinkünftegesetz von 2005?

Wie wird die gesetzliche Rente besteuert?

Der Gesetzgeber hat im Jahr 2005 die Besteuerung der gesetzlichen Rente durch das Alterseinkünftegesetz neu geregelt. Seitdem ist ein festgelegter Anteil der Rente zu versteuern, der Rest bleibt (noch) steuerfrei. Sie müssen Ihre Einnahmen aus der Rente versteuern, das ist die sogenannte nachgelagerte Besteuerung. Wie viel versteuert werden muss. richtet sich nach dem Jahr Ihres Renteneintritts.

Für Personen, die im Jahre 2005 oder vorher in Rente gingen, lag der steuerfreie Anteil bei 50 Prozent. Aus der nicht zu versteuernden Rente wird ein (persönlicher) Freibetrag gebildet, sodass diese Rentner ab 2005 einen "Rentenfreibetrag" von 50 Prozent nutzen können. Dieser Rentenfreibetrag bleibt lebenslang unverändert.

Seit 2005 steigt der sog. Besteuerungsanteil jährlich um zwei Prozentpunkte, ab 2021 um einen Prozentpunkt pro Jahr. Ursprünglich sollten Personen, die ab 2040 in Rente gehen, ihre gesetzlichen Renteneinnahmen voll versteuern. Aber: Aufgrund geänderten Gesetzes steigt der Besteuerungsanteil ab 2023 beginnend mit dem Rentnerjahrgang 2023 statt um 1 Prozentpunkt nur noch um jährlich einen halben Prozentpunkt an und erreicht nach seinem kontinuierlichen jährlichen Aufwuchs erstmals für den Jahrgang 2058 100 Prozent (§ 22 Nr. 1 Buchst. a Doppelbuchst. aa EStG, geändert durch das "Wachstumschancengesetz").

Für Rentner, die im Jahre 2023 erstmals Rente beziehen, beträgt der Besteuerungsanteil also 82,5 % des Rentenbetrages.

Das Finanzamt zieht automatisch auch ohne weiteren Nachweis einen Pauschbetrag für Werbungskosten von 102 Euro ab. Wenn Sie höhere Aufwendungen haben, sollten Sie diese in der Steuererklärung angeben, um Ihr zu versteuerndes Einkommen nach unten zu drücken. Angeben können Sie etwa Steuerberatungskosten (für die Anlage R), eine Rentenberatung oder einen Anwalt, wenn er Sie in Rentenfragen unterstützt. Die höheren Ausgaben müssen Sie allerdings in jedem Fall nachweisen.

Beispiel

Hans Müller ging zum 1. Januar 2009 in Rente und bekam im letzten Jahr eine gesetzliche Rente von insgesamt 12.000 Euro. Für Hans Müller sind 58 Prozent seiner Rente steuerpflichtig, der Rentenfreibetrag liegt bei 42 Prozent. So müsste Müller für das Jahr 6.960 Euro beim Finanzamt als Einnahmen angeben. Hat er aber keine weiteren Einnahmen, dann muss er auch keine Steuererklärung abgeben, denn die Summe liegt unter dem Grundfreibetrag von 10.908 Euro (2023).

Der lebenslange Rentenfreibetrag für Hans Müller beträgt 5.040 Euro. Einnahmen über diesem Freibetrag müsste er jedoch erst versteuern, wenn sie auch über dem Grundfreibetrag liegen.

Die Einnahmen aus Vermietung und Verpachtung oder Kapitalerträge müssen allerdings dem Einkommen zugerechnet werden.

Würde Hans Müller dagegen eine Rente von 15.000 Euro beziehen und erst 2023 in den Ruhestand gehen, dann müsste er 12.375 Euro (82,5 Prozent) von seiner Rente versteuern und demzufolge auch eine Steuererklärung abgeben.

Achtung: Bis zu seinem Lebensende bleibt der Rentenfreibetrag für Müller gleich. Auch wenn nach Rentenanpassungen seine Einnahmen durch die Rente steigen, blieben im ersten Beispiel jedes Jahr nur 5.040 Euro steuerfrei. Der Freibetrag bezieht sich auf einen konkreten Geldbetrag, nicht auf einen Anteil der jeweiligen Rente. So muss Herr Müller künftige Rentenanpassungen also voll versteuern.

(2023): Wie wird die gesetzliche Rente besteuert?

Was bedeutet die Öffnungsklausel?

Bei der nachgelagerten Besteuerung kann es zu einer ungerechten Übersteuerung kommen, wenn ein Selbständiger über mehrere Jahre Beiträge an ein berufsständisches Versorgungswerk gezahlt hat, die höher waren als der Jahreshöchstbeitrag in der gesetzlichen Rentenversicherung (Summe des Arbeitgeberanteils und des Arbeitnehmeranteils). Der zu zahlende Höchstbetrag richtet sich nach der Beitragsbemessungsgrenze.

Diese wird jährlich neu berechnet und stellt die Grenze dar, bis zu der die Rentenversicherungsbeiträge anteilig vom Einkommen gezahlt werden müssen. Für Einkommen, das über der Beitragsbemessungsgrenze liegt, leisten Sie normalerweise keine Versicherungsbeiträge – außer Sie zahlen sie wie in diesem Zusammenhang freiwillig.

Der Selbständige hat also aus seinem bereits versteuerten Einkommen freiwillig zusätzliche Beiträge gezahlt. Dadurch hat er sich auf der einen Seite eine höhere Rente erarbeitet, die er aber auf der anderen Seite mit dem üblichen Besteuerungsanteil zu hoch besteuern müsste. Das kann vermieden werden. Als Rentner kann er seine Rente in einen freiwilligen und in einen gesetzlichen Teil aufteilen lassen. Hierzu muss er aber bis zum 31.12.2004 mindestens zehn Jahre lang freiwillig einen höheren Beitrag gezahlt haben.

Tipp

Wenn dies auf Sie zutrifft, müssen Sie beantragen, dass der Anteil Ihrer Rente, der auf diesen erhöhten Beiträgen beruht, nicht mit dem hohen Besteuerungsanteil (2023: 82,5 Prozent der Rente), sondern mit dem wesentlich günstigeren Ertragsanteil besteuert wird. Der Anteil der niedriger zu besteuernden Rente ist die Öffnungsklausel, diese erfahren Sie aus der Bescheinigung Ihres Rentenversicherungsträgers.

Beispiel

Wenn Sie seit Ihrem 65. Lebensjahr eine gesetzliche Rente von 1.500 Euro im Monat beziehen und dem Finanzamt mit einer Bescheinigung der Rentenzahlstelle nachweisen können, dass 30 Prozent (das ist die Öffnungsklausel) der Rentenzahlung auf erhöhten Beiträgen beruhen, ergibt sich diese Berechnung:

Für 70 Prozent der Rente: Normale Besteuerung nach Abzug des Rentenfreibetrags: 1.500 Euro x 70 Prozent = 1.050 Euro x 12 Monate = 12.600 Euro abzgl. Rentenfreibetrag von (zum Beispiel) 42 Prozent = 7.308 Euro.

Bei dem Teil, für den die Öffnungsklausel von 30 Prozent gilt, wird der günstigere Ertragsanteil angesetzt: 1.500 Euro x 30 Prozent = 450 Euro x 12 Monate = 5.400 Euro x 18 Prozent = 972 Euro. In diesem Fall müssten also 8.280 Euro versteuert werden. Ohne Öffnungsklausel hätten 10.440 Euro versteuert werden müssen.

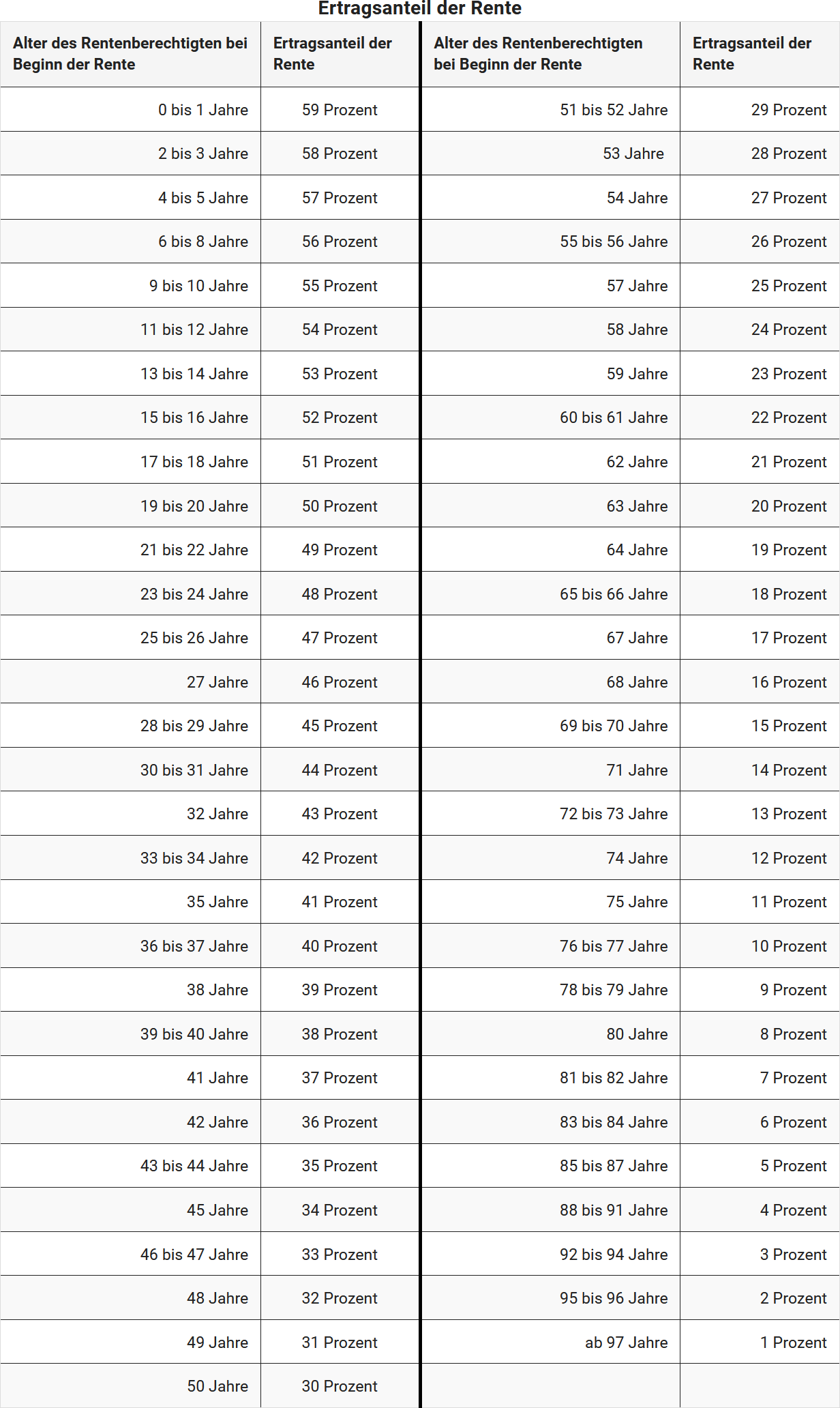

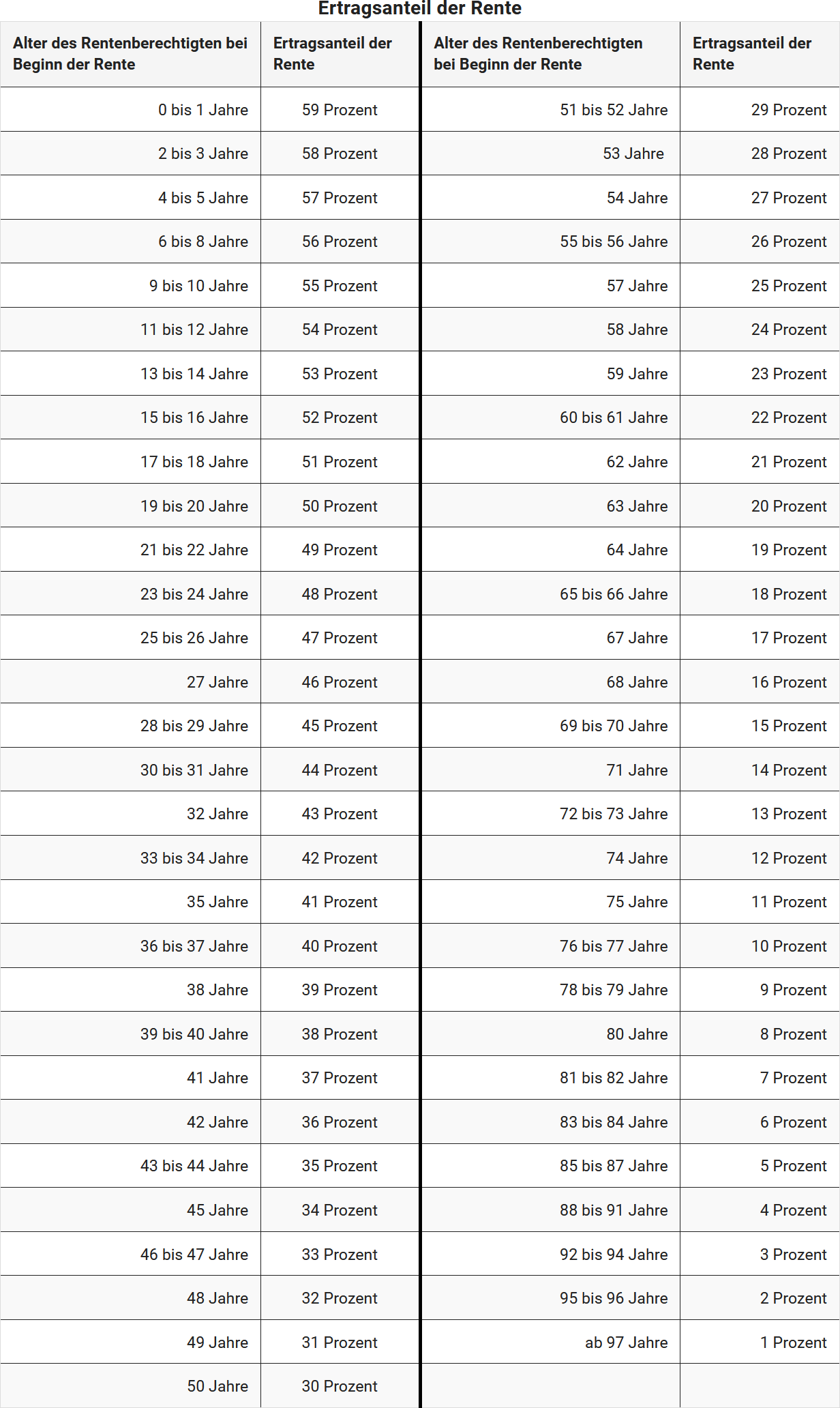

Der Ertragsanteil richtet sich nach dem Alter des Rentners zum Beginn der Rentenzahlung, er beträgt beispielsweise bei 64-Jährigen 19 Prozent, bei 65- bis 66-Jährigen 18 Prozent und bei 67-Jährigen 17 Prozent.

In der folgenden Tabelle finden Sie die Höhe des Ertragsanteils je nach Alter bei Beginn der Rente; dieser wird von Lohnsteuer kompakt automatisch berechnet:

Doppelbesteuerung von Renten

Im Mai 2021 hat der Bundesfinanzhof (BFH) Urteile zur möglichen Doppelbesteuerung von Renten veröffentlicht (BFH-Urteile vom 19.5.2021, X R 33/19 und X R 20/21). Diese betreffen alle, die bereits 2005 Rentner waren und alle zukünftigen Rentner. Der BFH hat entschieden, dass Doppelbesteuerung nur in einigen wenigen Fällen möglich ist. Das bedeutet, dass die Art und Weise, wie Renten besteuert werden, im Allgemeinen akzeptiert wird.

Es gibt jedoch einige Meinungsverschiedenheiten darüber, wie genau die Doppelbesteuerung berechnet werden sollte. Der BFH verwendet eine einfache Methode, die sich auf die tatsächlichen Beiträge und die später gezahlten Rentenbeträge konzentriert. Einige Experten und Kläger bevorzugen eine komplexere Methode, die die tatsächliche Rentenhöhe erst später berücksichtigt.

Die gute Nachricht ist, dass Bund und Länder beschlossen haben, vorübergehend Steuerbescheide in Bezug auf die umstrittene Besteuerung von Renten vorläufig zu machen. Das bedeutet, dass Rentner jetzt Steuerbescheide erhalten, auf denen steht, dass die Steuerfestsetzung vorläufig ist. Wenn das Bundesverfassungsgericht entscheidet, dass die aktuelle Besteuerung zu hoch ist, können Steuerbescheide auch ohne vorherigen Einspruch geändert werden (BMF-Schreiben vom 30.8.2021, V A 3 - S 0338/19/10006 :001).

Es ist wichtig zu beachten, dass betroffene Rentner alle Steuer- und Rentenbescheide aufbewahren sollten, unabhängig von der endgültigen Entscheidung des Gerichts.

(2023): Was bedeutet die Öffnungsklausel?

Was soll ich bei der Rentenanpassung angeben?

Unter der Rentenanpassung müssen Sie die Differenz zwischen Ihrer aktuellen monatlichen Rente und Ihrer Rente aus dem Jahr angeben, in dem der Rentenfreibetrag festgelegt wurde. Dieser steuerliche Freibetrag wird im Jahr nach Ihrem Rentenbeginn festgelegt. Der Rentenfreibetrag gilt lebenslang. Die Rentenanpassung finden Sie auf der Rentenanpassungsmitteilung oder Sie fragen bei Ihrem Versorgungsträger oder Ihrer Versicherung nach. Auf diese Weise sind alle zukünftigen Rentenerhöhungen voll zu versteuern, denn der Freibetrag bleibt trotz der Erhöhungen unverändert.

Sind Sie 2013 in Rente gegangen, wurde der Rentenfreibetrag für Sie im Jahr 2014 festgeschrieben.

Beispiel:

Die Rentenanpassung ist die Differenz zwischen den Rentenbezügen von 2013 und 2023. Wenn die Renten angepasst werden, dann geschieht dies regelmäßig zum 1.07. eines Jahres.

Rentenbezüge 2014: 6 x 1.050 Euro + 6 x 1.056 Euro = 12.636 Euro

Rentenbezüge 20236 x 1.380 Euro + 6 x 1.420 Euro = 16.800 Euro

=> Rentenanpassung = 4.164 Euro

Um die Rentenanpassung für 2023 zu ermitteln, ziehen Sie von Ihren Rentenbezügen 2023 die Rentenbezüge ab, die Sie im zweiten Rentenbezugsjahr erhalten haben.

Tipp

Unregelmäßige Änderungen der Rentenhöhe, zum Beispiel weil Ihnen andere Einkünfte angerechnet wurden oder diese zwischenzeitlich weggefallen sind, gehören nicht zur Rentenanpassung.

(2023): Was soll ich bei der Rentenanpassung angeben?

Wie werden Zinsen auf den Rentennachzahlung behandelt?

Renten werden oftmals erst später bewilligt und dann in einem größeren Betrag nachgezahlt, z.B. aufgrund von Rechtsstreitigkeiten oder nach Klärung des Sachverhalts. Auf eine Rentennachzahlung muss der Versicherungsträger zusätzlich Zinsen zahlen - und zwar bei Renten von der gesetzlichen Rentenversicherung in Höhe von 4 % p.a. (§ 44 Abs. 1 SGB I).

Diese Nachzahlungszinsen sind als "Einkünfte aus Kapitalvermögen" zu versteuern (BFH-Urteil vom 9.6.2015, VIII R 18/12; ebenfalls BMF-Schreiben vom 4.7.2016, IV C 3-S 2255/15/10001).

Bisher hatte die Finanzverwaltung die Nachzahlungszinsen als "andere Leistungen" behandelt und sie ebenso wie die Renten und Rentennachzahlungen der Basisversorgung (gesetzliche Rente, Rürup-Rente, Rente aus berufsständischem Versorgungswerk) mit dem Besteuerungsanteil als "sonstige Einkünfte" besteuert. Der Besteuerungsanteil bestimmt sich nach dem Jahr des Beginns der Leibrente, z. B. im Jahre 2015 mit 70 %.

Tipp

Das neue BFH-Urteil bedeutet, dass die Zinsen auf die Rentennachzahlung jetzt zwar als Kapitalertrag in voller Höhe steuerpflichtig sind, aber im Rahmen des Sparerfreibetrages von 1.000 Euro bzw. 2.000Euro steuerfrei bleiben. Da der Rentenversicherungsträger keine Abgeltungsteuer einbehält, müssen Sie die Zinsen im Rahmen der Steuererklärung in der "Anlage KAP" angeben.

Anders als bisher dürfen Sie die Zinsen nicht mehr in der "Anlage R" eintragen. Die Rentennachzahlung selbst ist nach der Fünftelregelung steuerbegünstigt (gemäß § 34 EStG).

(2023): Wie werden Zinsen auf den Rentennachzahlung behandelt?

Wie wird meine Rente aus einem berufsständischen Versorgungswerk besteuert?

Die Renten aus berufsständischen Versorgungswerken gehören wie die Renten aus der gesetzlichen Rentenversicherung zur so genannten Basisversorgung. Das bedeutet:

- Die Besteuerung erfolgt mit dem sog. Besteuerungsanteil. Dies ist ein bestimmter Prozentsatz, der für das Jahr des Rentenbeginns gesetzlich festgelegt ist.

- Der Besteuerungsanteil richtet sich nach dem Jahr des Rentenbeginns. Er beginnt im Jahre 2005 mit 50 Prozent und erhöht sich für jeden neuen Rentnerjahrgang in den Jahren 2006 bis 2020 um jeweils 2 Prozentpunkte und ab 2021 um jeweils 1 Prozentpunkt. Ursprünglich sollten Personen, die ab 2040 in Rente gehen, ihre gesetzlichen Renteneinnahmen voll versteuern. Aber: Aufgrund geänderten Gesetzes steigt der Besteuerungsanteil ab 2023 beginnend mit dem Rentnerjahrgang 2023 statt um 1 Prozentpunkt nur noch um jährlich einen halben Prozentpunkt an und erreicht nach seinem kontinuierlichen jährlichen Aufwuchs erstmals für den Jahrgang 2058 100 Prozent (§ 22 Nr. 1. a) aa) EStG, geändert durch das "Wachstumschancengesetz"). Für Rentner, die im Jahre 2023 erstmals Rente beziehen, beträgt der Besteuerungsanteil also 82,5 % des Rentenbetrages.

- Mit dem Besteuerungsanteil wird die Rente nur im Jahr des Rentenbeginns und im zweiten Rentenbezugsjahr besteuert.

- Im zweiten Rentenbezugsjahr ist der verbleibende Restbetrag nach Abzug des Besteuerungsanteils der persönliche Rentenfreibetrag, der zeitlebens unverändert steuerfrei bleibt.

- Ab dem dritten Jahr ist die Rente in voller Höhe nach Abzug des persönlichen Rentenfreibetrages und des Werbungskosten-Pauschbetrages von 102 Euro zu versteuern.

- Da der Rentenfreibetrag lebenslang unverändert bleibt, wird jede Rentenerhöhung in vollem Umfang steuerpflichtig.

Das Finanzamt zieht automatisch ohne weiteren Nachweis einen Pauschbetrag für Werbungskosten von 102 Euro ab. Wenn Sie höhere Aufwendungen haben, sollten Sie diese in der Steuererklärung angeben, um Ihr zu versteuerndes Einkommen nach unten zu drücken.

Angeben können Sie beispielsweise Steuerberatungskosten (für die Anlage R), eine Rentenberatung oder einen Anwalt, wenn er Sie in Rentenfragen unterstützt. Diese höheren Ausgaben müssen Sie allerdings nachweisen.

Beispiel

Hans Müller ging zum 1. Januar 2009 in Rente und bekam im letzten Jahr eine Rente von insgesamt 12.000 Euro. Für Hans Müller sind 58 Prozent seiner Rente steuerpflichtig, der Rentenfreibetrag liegt bei 42 Prozent. So müsste Müller für das Jahr 6.960 Euro beim Finanzamt als Einnahmen angeben.

Hat er aber keine weiteren Einnahmen, dann muss er auch keine Steuererklärung abgeben, denn die Summe liegt unter dem Grundfreibetrag von 10.908 Euro (2023). Der lebenslange Rentenfreibetrag für Hans Müller beträgt 5.040 Euro. Einnahmen über diesem Freibetrag müsste er jedoch erst versteuern, wenn sie auch über dem Grundfreibetrag liegen.

Allerdings: Einnahmen aus Vermietung und Verpachtung oder Kapitalerträge müssen dem Einkommen zugerechnet werden.

Würde Hans Müller dagegen eine Rente von 15.000 Euro beziehen und erst 2023 in den Ruhestand gehen, dann müsste er 12.375 Euro (82,5 Prozent) von seiner Rente versteuern und demzufolge auch eine Steuererklärung abgeben.

Achtung: Bis zu seinem Lebensende bleibt der Rentenfreibetrag für Müller gleich. Auch wenn nach Rentenanpassungen seine Einnahmen durch die Rente steigen, blieben im ersten Beispiel jedes Jahr nur 5.040 Euro steuerfrei. Der Freibetrag bezieht sich auf einen konkreten Geldbetrag, nicht auf einen Anteil der jeweiligen Rente. So muss Herr Müller künftige Rentenanpassungen also voll versteuern.

(2023): Wie wird meine Rente aus einem berufsständischen Versorgungswerk besteuert?

Wie wird meine Rente aus einer landwirtschaftlichen Alterskasse besteuert?

Die Rente aus landwirtschaftlichen Alterskassen wird ähnlich wie die gesetzliche Rente besteuert. Hier sind die Schlüsselpunkte:

- Die Besteuerung erfolgt über den Besteuerungsanteil, der je nach Rentenbeginn festgelegt ist.

- Dieser Anteil variiert je nach Rentenbeginn und steigt allmählich an.

- Im Jahr des Rentenbeginns und im zweiten Rentenjahr wird die Rente nur teilweise besteuert.

- Im zweiten Rentenjahr bleibt der verbleibende Betrag steuerfrei, was als persönlicher Rentenfreibetrag bekannt ist.

- Ab dem dritten Jahr wird die Rente in vollem Umfang nach Abzug des Rentenfreibetrags und eines Pauschalbetrags für Werbungskosten von 102 Euro besteuert.

- Der Rentenfreibetrag bleibt lebenslang gleich, was bedeutet, dass jede Rentenerhöhung voll steuerpflichtig wird.

Nehmen wir Hans Müller als Beispiel. Er ging 2009 in Rente und erhielt im letzten Jahr eine Rente von 12.000 Euro. Für ihn sind 58 Prozent seiner Rente steuerpflichtig, während der Rentenfreibetrag 42 Prozent beträgt. Da sein Einkommen unter dem Grundfreibetrag von 10.908 Euro liegt, muss er keine Steuererklärung einreichen, wenn er keine anderen Einnahmen hat.

Hans Müllers lebenslanger Rentenfreibetrag beträgt 5.040 Euro. Einkommen über diesem Freibetrag müsste er jedoch erst versteuern, wenn es den Grundfreibetrag übersteigt. Aber Einkünfte aus Vermietung, Verpachtung oder Kapitalerträge müssen zu seinem Einkommen hinzugefügt werden.

Wenn Hans Müller jedoch eine Rente von 15.000 Euro erhält und erst 2023 in Rente geht, müsste er 12.375 Euro (82,5 Prozent) seiner Rente versteuern und dementsprechend eine Steuererklärung abgeben.

Wichtig zu beachten: Der Rentenfreibetrag für Hans Müller bleibt unverändert, selbst wenn seine Rente nach Rentenanpassungen steigt. In jedem Jahr sind nur 5.040 Euro steuerfrei. Dieser Betrag bezieht sich auf einen festen Geldbetrag, nicht auf einen Prozentsatz der Rente. Daher muss Herr Müller künftige Rentenanpassungen vollständig versteuern.

Das Finanzamt zieht automatisch einen Pauschalbetrag von 102 Euro für Werbungskosten ab. Wenn Sie höhere Ausgaben haben, sollten Sie diese in Ihrer Steuererklärung angeben, um Ihr zu versteuerndes Einkommen zu reduzieren. Dazu gehören Kosten wie Steuerberatung, Rentenberatung oder Anwaltskosten für Rentenfragen, die Sie jedoch nachweisen müssen.

(2023): Wie wird meine Rente aus einer landwirtschaftlichen Alterskasse besteuert?

Wie wird die Mütterrente besteuert?

Im Juli 2014 wurde bei Rentnern bzw. Rentnerinnen die Kindererziehungszeit für Kinder, die vor 1992 geboren wurden, von 12 auf 24 Monate erweitert. Statt einem Entgeltpunkt werden nun 2 Entgeltpunkte als Zuschlag zur laufenden Rente gewährt. Dies bedeutet pro Kind eine Rentenerhöhung von 28,61 Euro (West) bzw. 26,39 Euro (Ost). Wie ist nun diese Rentenerhöhung, die als "Mütterrente" bezeichnet wird, zu versteuern?

- Für - vermeintliche - Klarheit sorgte im November 2014 ein Erlass des Finanzministeriums Schleswig-Holstein: Die Rentenerhöhung aufgrund der zusätzlichen Kindererziehungszeiten gelte nicht als regelmäßige Rentenanpassung, sondern als außerordentliche Neufestsetzung des Jahresbetrags der Rente. Daher sei der steuerfreie Teil der Rente neu zu berechnen und der bisherige Rentenfreibetrag, um den steuerfreien Teil der "Mütterrente" zu erhöhen (FinMin. Schleswig-Holstein vom 10.11.2014, VI 307-S 2255-152).

- Die Beamten aus Schleswig-Holstein lieferten auch gleich ein Beispiel mit: Bei einer Rentnerin, deren Rente vor 2005 begonnen habe, betrage der Besteuerungsanteil - so wie damals bei der Altersrente - auch bei der zusätzlichen "Mütterrente" 50 %, also 50 % der gezahlten Rente! Bei Rentenbeginn im Jahre 2007 beträgt der Besteuerungsanteil 54 % und der Rentenfreibetrag 46 %, bei Rentenbeginn im Jahre 2010 beträgt der Besteuerungsanteil 60 % und der Rentenfreibetrag 40 % usw. Endlich einmal eine einfache Lösung. So rechneten bisher auch die PC-Programme.

- Aber es wäre doch gelacht, wenn der Fiskus nicht eine Möglichkeit fände, um die Berechnung komplizierter zu machen und den Renten-Müttern mehr Geld abzunehmen. Tatsächlich weisen die Steuerbescheide für 2014 überraschend einen höheren Steueranteil der Rente aus als bisher angenommen.

Aktuell weist das Bundesfinanzministerium darauf hin, dass die Erhöhung des Rentenfreibetrags nicht nur anhand des Besteuerungsanteils aus dem Jahr des ursprünglichen Rentenbeginns ermittelt wird, sondern auch anhand des Rentenwerts, aus dem der bisherige Rentenfreibetrag berechnet wurde. Und dafür maßgeblich war das Folgejahr nach dem Rentenbeginn.

Da der Rentenwert sich meist zum 1.7. des Jahres verändert, muss für das betreffende Folgejahr ein durchschnittlicher Rentenwert ermittelt werden. Auf diesen Wert ist dann der damalige Besteuerungsanteil anzuwenden. Maßgebend sind also die Wertverhältnisse im Jahr der erstmaligen Festschreibung des Rentenfreibetrags, und dies ist das Folgejahr nach dem Rentenbeginn (BMF vom 23.7.2015).

Das heißt, wer eine Rente bereits seit 2005 oder früher bezieht, erhält die "Mütterrente" nur mit 50 % des damaligen Rentenwerts steuerfrei. Die fiktiven Steigerungen der Mütterrente in den Jahren 2005 bis 2014 werden hingegen als Rentenanpassungsbetrag behandelt und sind in vollem Umfang steuerpflichtig.

Beispiel

Frau Maier, die 2007 in Rente gegangen ist, erhält ab dem 1.7.2014 eine Mütterrente für ein Kind (1 Entgeltpunkt x aktueller Rentenwert (West) = 28,61 Euro). Ihre Rente erhöht sich somit im Jahr 2014 um insgesamt 171,66 Euro (6 x 28,61 Euro). Bezogen auf den Besteuerungsanteil sind das Jahr 2007 und auf den Rentenfreibetrag die Wertverhältnisse des Jahres 2008 maßgebend, sodass ein Besteuerungsanteil von 54 % gilt und die verbleibenden 46 % steuerfrei bleiben.

2008 lag der Rentenwert (West) bis zum 30.6. bei 26,27 Euro und ab dem 1.7. bei 26,56 Euro, im Durchschnitt also aufgerundet bei 26,42 Euro. Da 2008 der durchschnittliche Rentenwert (West) bei 26,42 Euro lag, führt dies zu einer Erhöhung des Rentenfreibetrages um 72,92 Euro ([6 x 26,42 Euro] x 46 % steuerfreier Anteil). Nach bisherigem Verständnis ging man von einem Rentenfreibetrag von 78,96 Euro aus (46 % von 171,66 Euro).

Im Jahre 2015 beträgt die Mütterrente für ein Kind 346,92 Euro (6 x 28,61 Euro + 6 x 29,21 Euro) und der Rentenfreibetrag 145,84 Euro (12 x 26,42 Euro x 46 %).

Aktuell ist mit dem "RV-Leistungsverbesserungs- und -Stabilisierungsgesetz" seit dem 1.1.2019 die Kindererziehungszeit für Mütter und Väter, deren Kinder vor 1992 geboren wurden, weiter verbessert und von 24 Monate auf 30 Monate erweitert. worden. Statt 2 Entgeltpunkten werden nun 2,5 Entgeltpunkte auf dem Rentenkonto gutgeschrieben oder als Zuschlag zur laufenden Rente gewährt, sog. "Mütterrente II".

Nach neuer Regelung gilt Folgendes:

- Für Mütter und Väter, die ab dem 1.1.2019 in Rente gehen, wird die Kindererziehungszeit um weitere 6 Monate verlängert bzw. der Rentenanspruch um 0,5 Entgeltpunkte erhöht. Ein halber Entgeltpunkt enspricht derzeit rund 16 Euro (West) und 15,35 Euro (Ost) im Monat.

- Mütter und Väter, die zu diesem Zeitpunkt schon eine Rente beziehen, erhalten ab dem 1.1.2019 einen Zuschlag, der dem Rentenertrag eines halben Kindererziehungsjahres entspricht.

- Mütter und Väter, für die in der Rente bereits ein Zuschlag für die Erziehung von Kindern aus der Verlängerung der Kindererziehungszeit im Jahr 2014 enthalten ist, erhalten zukünftig einen um einen halben persönlichen Entgeltpunkt erhöhten Zuschlag, sofern sie im 24. Kalendermonat nach Ablauf des Geburtsmonats das Kind erzogen haben. Die Regelung entspricht grundsätzlich der Regelung, die 2014 mit der Ausweitung der Kindererziehungszeiten auf zwei Jahre erfolgte. Diese pauschale Anrechnungsweise erfolgt, wie schon die Verlängerung der Kindererziehungszeit im Jahr 2014, aus Gründen der Verwaltungsvereinfachung, damit die Rentenversicherungsträger nicht Millionen von Renten neu feststellen müssen (§ 307d Abs. 1 SGB VI).

- Ab dem 1.1.2019 erhalten auch diejenigen einen Zuschlag an persönlichen Entgeltpunkten, die im Jahr 2014 keinen Zuschlag erhalten haben (weil sie im 12. Kalendermonat keine Kindererziehungszeit im Rentenversicherungskonto hatten), aber die genannten Voraussetzungen erfüllen.

- Abweichend von den 2014 bei der Verlängerung der Kindererziehungszeiten getroffenen Regelungen soll jetzt unter bestimmten Voraussetzungen ein besonderes Antragsrecht für die Fälle Abhilfe schaffen, die seit 1.7.2014 keinen Zuschlag an persönlichen Entgeltpunkten wegen Kindererziehung bekommen oder mit der jetzigen Ausweitung der Anrechnung von Kindererziehungszeiten keinen Zuschlag an persönlichen Entgeltpunkten erhalten, weil pauschal auf die Erziehung in einem bestimmten Kalendermonat (Kindererziehung im 12. beziehungsweise 24. Kalendermonat) abgestellt wird. Das neue Antragsrecht betrifft etwa Adoptionen oder die Erziehung im Inland nach Rückkehr aus dem Ausland, wenn die Adoption bzw. der Wohnsitzwechsel erst nach dem 12. beziehungsweise 24. Kalendermonat nach dem Monat der Geburt erfolgte. Voraussetzung für die Anerkennung ist aber, dass nicht schon anderen Versicherten oder Hinterbliebenen für dasselbe Kind Kindererziehungszeiten oder Zuschläge anzurechnen sind, soweit dies dem Rentenversicherungsträger auch tatsächlich bekannt ist (§ 307d Abs. 5 SGB VI).

- Auch für Mütter, die vor dem 1.1.1921 geboren wurden und die statt Kindererziehungszeiten eine Kindererziehungsleistung nach § 294 SGB VI erhalten, wird diese Leistung um den Wert von einem halben persönlichen Entgeltpunkt erhöht. Dies entspricht dem Rentenertrag aus der Verlängerung der Kindererziehungszeit um ein halbes Jahr (§ 295 SGB VI).

Tipp

Um die verbesserte Leistung zu erhalten, müssen Sie keinen besonderen Antrag stellen. Die Neubewertung der Zeiten für Kinder, die vor 1992 geboren wurden, erfolgt von Amts wegen und muss nicht beantragt werden.

Aktuelle Entscheidung

Der Bundesfinanzhof hat in einem aktuellen Urteil (Aktenzeichen: X R 24/20) entschieden, dass der Rentenfreibetrag für eine Rentnerin auch dann neu berechnet und erhöht werden muss, wenn eine Erhöhung der laufenden Rente durch die so genannte Mütterrente erfolgt. In diesem speziellen Fall bezog die Klägerin im Streitjahr 2014 eine Rente aus der gesetzlichen Rentenversicherung von 6.726 Euro, wobei ihre Rente aufgrund von zwei berücksichtigungsfähigen Kindern durch die Mütterrente um einen Rentenentgeltpunkt pro Kind erhöht wurde.

Die Berechnung des Rentenfreibetrags durch den Bundesfinanzhof ist komplex und berücksichtigt den Rentenbeginn im Jahr 2010, die Festschreibung des Rentenfreibetrags im Jahr 2011 und die fiktive Zahlung der Mütterrente ab 2010. Dabei werden fiktive laufende Erhöhungen der persönlichen Entgeltpunkte berücksichtigt und schließlich ein neuer Rentenfreibetrag ermittelt.

Die Finanzverwaltung hatte eine andere Berechnungsmethode verwendet und den durchschnittlichen Rentenwert bei erstmaligem Rentenbezug berücksichtigt, anstatt die tatsächliche Mütterrente um die zwischenzeitlichen Erhöhungen der persönlichen Entgeltpunkte zu mindern. Dies führte zu niedrigeren Rentenfreibeträgen.

Die Deutsche Rentenversicherung teilt mit, dass ihre Meldungen an die Finanzämter korrekt sind und die Finanzämter die Rentenfreibeträge bereits neu berechnet haben. Dennoch sollten betroffene Rentner, die mit der Höhe ihres Rentenfreibetrags nicht einverstanden sind, sich an ihr zuständiges Finanzamt wenden, da nur dieses über die Höhe des Rentenfreibetrags entscheidet.

Es ist zu beachten, dass die steuerlichen Auswirkungen dieser Neuberechnung für die meisten Steuerzahler eher gering sein dürften. Dennoch ist es wichtig sicherzustellen, dass die Berechnung korrekt durchgeführt wurde, um eventuelle Steuervorteile nicht zu verschenken.

(2023): Wie wird die Mütterrente besteuert?