Ce este o rentă viageră legală?

Rentele viagere sunt plăți constante, legate de viața unei persoane. Rentele viagere și alte prestații din asigurările legale de pensie, casa de pensii agricolă și instituțiile de asigurare profesională sunt supuse impozitării doar cu un anumit procent, care depinde de anul începerii pensiei.

Dacă ați primit o pensie din asigurarea legală de pensie, puteți solicita de la aceasta un „aviz pentru prezentare la administrația financiară“ cu privire la veniturile din pensie primite. Acesta vă va fi trimis automat în anii următori, fără a fi necesar să îl solicitați. În cazul începerii pensiei în anul 2023, procentul de impozitare este de 82,5 %.

Nu sunt necesare înregistrări în declarația fiscală privind procentul de impozitare. Partea neimpozabilă a pensiei este determinată în anul următor anului începerii pensiei și se aplică, în principiu, pe întreaga durată a plății pensiei. În cadrul impozitării pensiilor din anii următori, aceasta este dedusă din suma anuală brută a pensiei.

Majorările de pensie, care se bazează pe o ajustare regulată a pensiei, sunt impozitate integral. Același lucru este valabil și pentru prestațiile din contractele private de pensie de bază (așa-numitele pensii Rürup).

Rentele viagere includ în special

- pensii de bătrânețe,

- pensii de invaliditate parțială,

- pensii de invaliditate,

- pensii de incapacitate de muncă,

- pensii de urmaș ca pensii de văduvă / văduv,

- pensii de orfan sau

- pensii de educație.

Trebuie declarate și plățile unice, cum ar fi indemnizațiile de deces sau compensațiile pentru pensii mici. Dacă ați fost recunoscut(ă) ca persoană persecutată de regimul nazist în sensul art. 1 din Legea federală de despăgubire (BEG) și la calculul pensiei dumneavoastră din asigurarea legală de pensie au fost luate în considerare perioade de asigurare datorate persecuției, vă rugăm să informați administrația financiară în mod informal.

Astfel de perioade pot fi luate în considerare, de exemplu, în temeiul Legii privind plata pensiilor pentru activități într-un ghetou (ZRBG), al Legii privind reglementarea despăgubirii nedreptăților naziste în asigurările sociale (WGSVG) sau al Legii pensiilor străine (FRG). Acest lucru este valabil și pentru pensiile de văduvă / văduv, dacă persoana decedată a fost recunoscută ca persoană persecutată în sensul art. 1 BEG și prestația de pensie include perioade de asigurare corespunzătoare. Administrația financiară va verifica dacă această pensie este scutită de impozit.

(2023): Ce este o rentă viageră legală?

Cum se impozitează pensia de stat?

Legiuitorul a reglementat din nou impozitarea pensiei legale prin Legea privind veniturile din pensii în 2005. De atunci, un procent stabilit din pensie este impozabil, restul rămâne (încă) neimpozabil. Trebuie să vă impozitați veniturile din pensie, aceasta este așa-numita impozitare ulterioară. Cât de mult trebuie impozitat depinde de anul în care ați ieșit la pensie.

Pentru persoanele care au ieșit la pensie în 2005 sau înainte, partea neimpozabilă era de 50%. Din pensia neimpozabilă se formează o sumă forfetară (personală), astfel încât acești pensionari pot beneficia de o "sumă forfetară pentru pensie" de 50% începând cu 2005. Această sumă forfetară pentru pensie rămâne neschimbată pe viață.

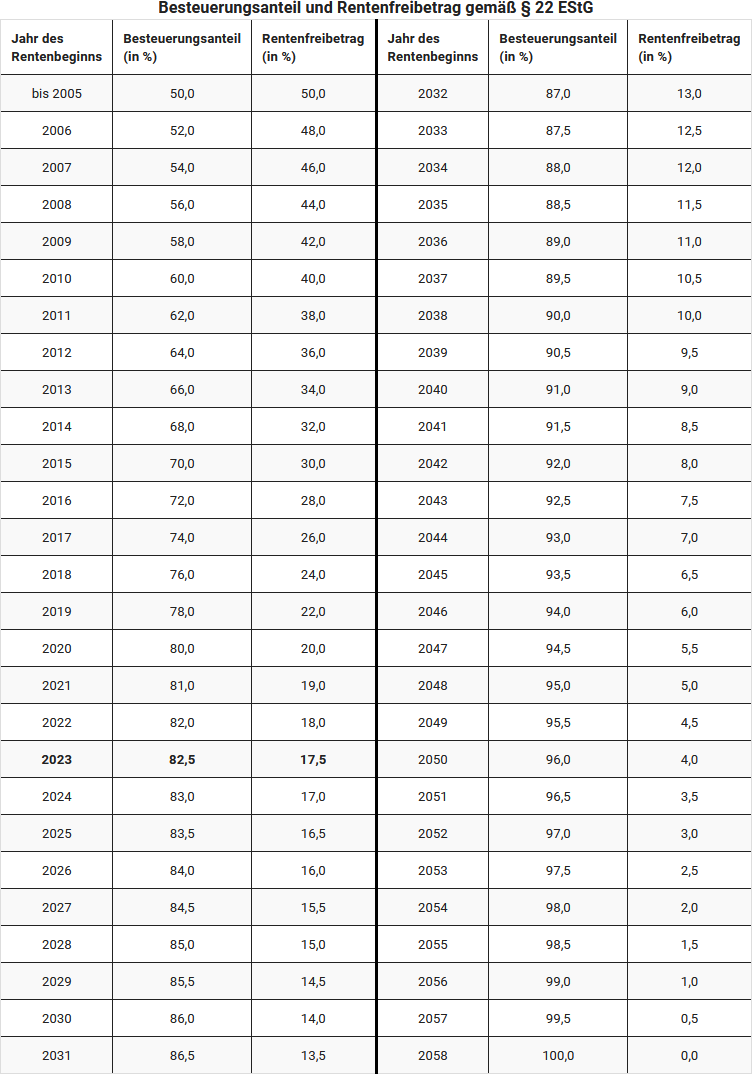

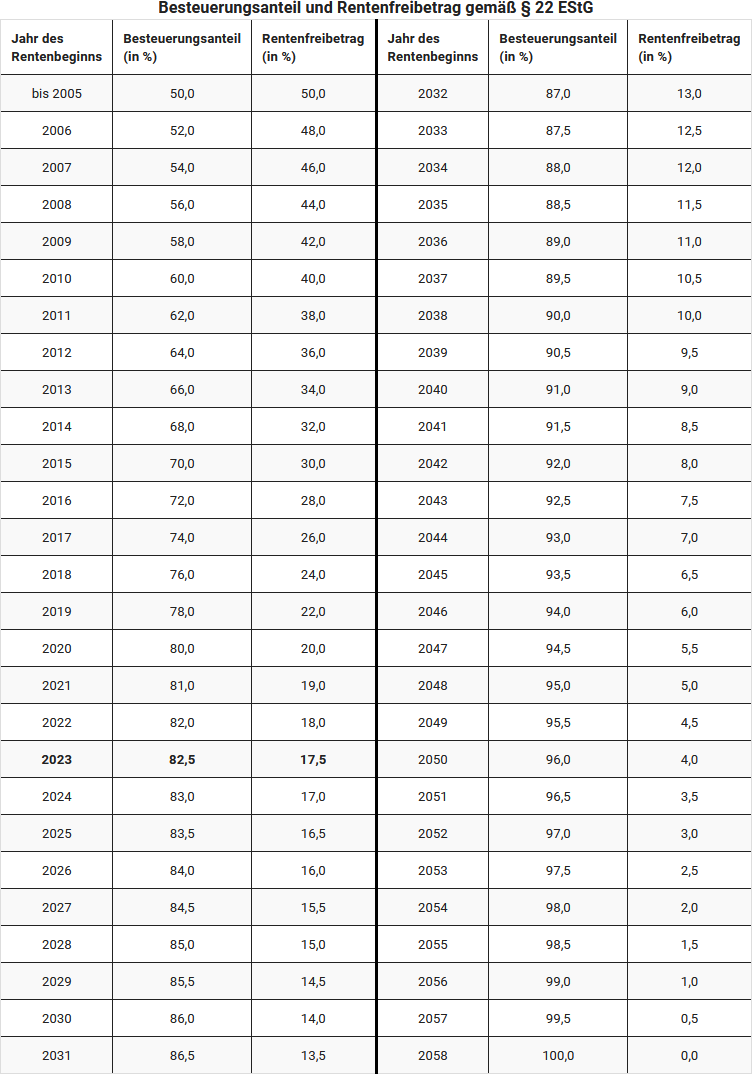

Din 2005, așa-numita cotă de impozitare crește anual cu două puncte procentuale, iar din 2021 cu un punct procentual pe an. Inițial, persoanele care ies la pensie începând cu 2040 ar fi trebuit să își impoziteze integral veniturile din pensia legală. Dar: Datorită modificării legii, cota de impozitare crește începând cu 2023, pentru pensionarii din 2023, cu doar jumătate de punct procentual anual și atinge pentru prima dată 100% pentru generația 2058 (§ 22 Nr. 1 lit. a sublit. aa EStG, modificat prin "Legea oportunităților de creștere").

Astfel, pentru pensionarii care încep să primească pensie în 2023, cota de impozitare este de 82,5% din suma pensiei.

Fiscul deduce automat, fără alte dovezi, o sumă forfetară pentru cheltuieli aferente de 102 Euro. Dacă aveți cheltuieli mai mari, ar trebui să le declarați în declarația fiscală pentru a vă reduce venitul impozabil. Puteți declara, de exemplu, costuri de consultanță fiscală (pentru formularul R), consultanță pentru pensii sau un avocat care v-a asistat în chestiuni legate de pensie. Cheltuielile mai mari trebuie însă dovedite în orice caz.

Beispiel

Hans Müller a ieșit la pensie la 1 ianuarie 2009 și a primit anul trecut o pensie legală de 12.000 Euro. Pentru Hans Müller, 58% din pensie este impozabilă, suma forfetară pentru pensie este de 42%. Astfel, Müller ar trebui să declare 6.960 Euro ca venituri la fisc. Totuși, dacă nu are alte venituri, nu trebuie să depună o declarație fiscală, deoarece suma este sub suma de bază neimpozabilă de 10.908 Euro (2023).

Suma forfetară pentru pensie pe viață pentru Hans Müller este de 5.040 Euro. Veniturile care depășesc această sumă forfetară ar trebui impozitate doar dacă depășesc și suma de bază neimpozabilă.

Veniturile din închiriere și leasing sau câștigurile de capital trebuie însă adăugate la venit.

Dacă Hans Müller ar primi o pensie de 15.000 Euro și ar ieși la pensie abia în 2023, ar trebui să impoziteze 12.375 Euro (82,5%) din pensia sa și, prin urmare, să depună și o declarație fiscală.

Atenție: Suma forfetară pentru pensie a lui Müller rămâne aceeași pe viață. Chiar dacă, după ajustările de pensie, veniturile sale din pensie cresc, în primul exemplu, doar 5.040 Euro ar rămâne neimpozabili în fiecare an. Suma forfetară se referă la o sumă fixă, nu la un procent din pensia respectivă. Astfel, domnul Müller trebuie să impoziteze integral ajustările viitoare ale pensiei.

(2023): Cum se impozitează pensia de stat?

Ce cheltuieli aferente pot deduce ca pensionar?

Chiar și ca pensionar, puteți deduce cheltuielile legate de pensia dumneavoastră în declarația fiscală ca cheltuieli profesionale. Dacă ați avut cheltuieli profesionale care totalizează sub 102 Euro, nu merită să le introduceți. Biroul fiscal ia în considerare automat o sumă forfetară pentru cheltuieli aferente de 102 Euro, această sumă este dedusă imediat din veniturile dumneavoastră. Această sumă forfetară este luată în considerare pentru toate pensiile și toate veniturile care trebuie declarate ca alte venituri. Este o sumă anuală care nu este redusă, chiar dacă condițiile nu au fost îndeplinite pe tot parcursul anului sau dacă nu au fost înregistrate venituri pentru întregul an. Suma forfetară pentru cheltuieli profesionale este legată de persoană și se acordă separat fiecărui soț, de îndată ce acesta are veniturile corespunzătoare.

Sfat: Dacă aveți cheltuieli mai mari care depășesc suma forfetară de 102 Euro, merită cu siguranță să le introduceți. Totuși, ar trebui să aveți la îndemână și dovezile și să le atașați la declarația fiscală. Dacă aveți cheltuieli pentru un consilier fiscal, biroul fiscal recunoaște doar costurile ca cheltuieli aferente care sunt legate de pensia dumneavoastră. De aceea, rugați consilierul fiscal să specifice separat în factura sa partea care se referă direct la pensia dumneavoastră.

Ca cheltuieli aferente puteți deduce, de exemplu, cheltuieli pentru un

- consilier de pensii,

- avocat în caz de litigii privind pensia,

- consilier fiscal (doar pentru anexa R), dar și

- costuri legate de solicitarea unei pensii (costuri de transport, rechizite de birou, poștă, costuri telefonice)

- taxe judiciare, dacă procesul se referă la pensia dumneavoastră

- cotizații sindicale pe care le plătiți ca pensionar

- taxă forfetară de administrare a contului de 16 Euro pe an

Tipp

Dacă nu sunteți sigur dacă biroul fiscal va recunoaște o anumită cheltuială, pur și simplu declarați-o și atașați dovezile. Astfel, decide funcționarul fiscal.

(2023): Ce cheltuieli aferente pot deduce ca pensionar?

Ce reglementează Legea privind veniturile din pensii din 2005?

Legea privind veniturile din pensii reglementează impozitarea pensiilor și se aplică tuturor, atât celor care erau deja pensionari în 2005, cât și tuturor viitorilor pensionari. Povara fiscală pentru noii pensionari crește în fiecare an, dar există și avantaje pentru angajați.

Asigurare de pensie cu facilități fiscale

Pe lângă asigurarea legală de pensie, sunt recunoscute și asigurările private de pensie ca măsuri de asigurare pentru bătrânețe, în special așa-numita pensie de bază sau pensia Rürup. Contribuțiile la asigurările private de pensie sunt însă favorizate fiscal doar dacă asigurarea prevede o pensie pe viață pentru asigurat. În plus, asiguratul trebuie să aibă cel puțin 60 de ani la începerea plății pensiei. Pentru contractele încheiate după 2012, plata pensiei nu poate începe înainte de vârsta de 62 de ani. Acest lucru asigură că este vorba despre produse pentru asigurarea de bătrânețe. Aceste drepturi de pensie nu pot fi transferabile, gajate, vândute sau capitalizate. De asemenea, pensiile trebuie plătite ca rente viagere, plățile unice nu sunt de obicei permise. Puteți extinde aceste produse de asigurare cu facilități fiscale cu asigurări suplimentare, de exemplu, o asigurare de invaliditate profesională.

Produsele de investiții care nu sunt neapărat destinate asigurării de bătrânețe, cum ar fi investițiile de capital liber disponibile, inclusiv asigurările de viață de capital, nu sunt favorizate fiscal. O excepție o constituie asigurările de viață de capital încheiate înainte de 2005 – acestea rămân în continuare scutite de impozit.

Pentru pensionari, aceasta înseamnă:

Din 2005, 50% din veniturile din pensii sunt impozitate. Din 2006 până în 2020, procentul impozabil al pensiilor crește cu două puncte procentuale pe an, iar din 2021 cu un punct procentual pe an.

Inițial, persoanele care se pensionează începând cu 2040 ar fi trebuit să își impoziteze integral veniturile din pensia legală. Cu toate acestea, procentul de impozitare crește din 2023, începând cu generația de pensionari din 2023, nu mai cu 1 punct procentual pe an, ci doar cu jumătate de punct procentual, și atinge pentru prima dată 100% în 2058 (§ 22 Nr. 1 a) aa) EStG, modificat prin "Legea oportunităților de creștere").

Pentru pensionarii care încep să primească pensie în 2023, procentul de impozitare este de 82,5% din suma pensiei.

De asemenea, reglementat în Legea privind veniturile din pensii: Pensii temporare, cum ar fi pensiile de invaliditate, și pensii permanente, cum ar fi pensia de bătrânețe, sunt tratate fiscal la fel din 2005. Pensii din asigurări care au fost favorizate fiscal în faza de acumulare devin impozabile în faza de plată.

Hinweis:

La sfârșitul lunii mai 2021, Curtea Federală de Finanțe a publicat două hotărâri privind posibila dublă impozitare a pensiilor. Plângerile pensionarilor afectați au fost însă respinse. Curtea consideră că o dublă impozitare este posibilă doar în câteva cazuri izolate. Sistemul de bază al impozitării pensiilor este considerat legal, inclusiv deducerea limitată a cheltuielilor de asigurare pentru bătrânețe în perioada de muncă și scutirea parțială de impozit a pensiilor în faza de plată. O dublă impozitare se conturează doar pentru generațiile de pensionari ulterioare (Hotărârile BFH din 19.5.2021, X R 33/19 și X R 20/21). Cu toate acestea, reclamanții care au pierdut au depus o plângere constituțională împotriva celor două decizii ale BFH (Az. 2 BvR 1143/21 și 2 BvR 1140/21).

Este vorba despre modul în care se calculează concret o dublă impozitare. BFH a adoptat o viziune foarte schematică, care duce doar în cazuri izolate la o impozitare prea mare a pensiilor. Astfel, pentru calculul unei posibile duble impozitări se aplică principiul valorii nominale. Trebuie comparate contribuțiile efectiv plătite și favorizate cu sumele de pensie efectiv plătite ulterior și parțial scutite. Nu se aplică nici o actualizare sau o reducere a sumelor, nici nu se ia în considerare inflația.

Unii experți, dar și reclamanții în procesul X R 33/19, au susținut că în perioada de muncă nu se achiziționează sume de pensie în bani, ci doar puncte de salariu. Valoarea reală a pensiei devine clară mult mai târziu. Dar BFH nu s-a implicat în "detaliile" matematicii financiare și de asigurări, ci compară sumele de bani plătite cu cele primite. Dacă acest lucru este corect sau dacă există un calcul mai favorabil pentru contribuabili, va fi clarificat de judecătorii constituționali de la Karlsruhe.

În prezent, guvernul federal și landurile au convenit să emită decizii fiscale provizorii cu privire la punctul controversat. Concret: stabilirile fiscale sunt emise provizoriu în ceea ce privește "impozitarea rentelor viagere și a altor prestații din asigurarea de bază conform § 22 numărul 1 propoziția 3 litera a sublitera aa EStG". Mențiunea de provizorat va fi adăugată tuturor deciziilor de impozit pe venit pentru perioadele de evaluare începând cu 2005, în care este înregistrată o rentă viageră sau o altă prestație din așa-numita asigurare de bază (Scrisoarea BMF din 30.8.2021, V A 3 - S 0338/19/10006 :001).

Aceasta înseamnă: Pensionarii vor primi de acum înainte decizii de impozit pe venit cu o mențiune privind - parțiala - provizorat a stabilirii fiscale. Dacă Curtea Constituțională Federală consideră că impozitarea actuală a pensiilor legale și a pensiilor din fonduri de pensii profesionale, precum și a altor asigurări de bătrânețe similare, este neconstituțional de mare, deciziile fiscale emise acum și în viitor pot fi modificate fără o obiecție prealabilă.

Important: Persoanele afectate ar trebui să păstreze toate deciziile fiscale și de pensie, indiferent de rezultatul eventual, chiar și pe cele din anii trecuți.

(2023): Ce reglementează Legea privind veniturile din pensii din 2005?

Ce înseamnă clauza de deschidere?

În cazul impozitării ulterioare, poate apărea o supraimpozitare nedreaptă dacă un lucrător independent a plătit contribuții la un fond de pensii profesional pe parcursul mai multor ani, care au fost mai mari decât contribuția anuală maximă la asigurarea legală de pensie (suma părții angajatorului și a angajatului). Suma maximă de plată se bazează pe plafonul de contribuție.

Acesta este recalculat anual și reprezintă limita până la care contribuțiile la asigurarea de pensie trebuie plătite proporțional din venit. Pentru veniturile care depășesc plafonul de contribuție, de obicei nu plătiți contribuții de asigurare – cu excepția cazului în care le plătiți voluntar, ca în acest context.

Astfel, lucrătorul independent a plătit voluntar contribuții suplimentare din venitul său deja impozitat. Prin aceasta, și-a asigurat o pensie mai mare, dar pe de altă parte ar trebui să o impoziteze prea mult cu cota obișnuită de impozitare. Acest lucru poate fi evitat. Ca pensionar, își poate împărți pensia într-o parte voluntară și una legală. Pentru aceasta, trebuie să fi plătit voluntar o contribuție mai mare timp de cel puțin zece ani până la 31.12.2004.

Tipp

Dacă acest lucru vi se aplică, trebuie să solicitați ca partea din pensia dumneavoastră care se bazează pe aceste contribuții majorate să nu fie impozitată cu cota mare de impozitare (2023: 82,5 la sută din pensie), ci cu cota de venit mult mai favorabilă. Partea din pensie care trebuie impozitată mai puțin este clauza de deschidere, pe care o puteți afla din certificatul furnizorului dumneavoastră de asigurări de pensie.

Beispiel

Dacă primiți o pensie legală de 1.500 Euro pe lună de la vârsta de 65 de ani și puteți dovedi la biroul fiscal cu un certificat de la plătitorul pensiei că 30 la sută (aceasta este clauza de deschidere) din plata pensiei se bazează pe contribuții majorate, se obține acest calcul:

Pentru 70 la sută din pensie: Impozitare normală după deducerea sumei neimpozabile: 1.500 Euro x 70 la sută = 1.050 Euro x 12 luni = 12.600 Euro minus suma neimpozabilă de (de exemplu) 42 la sută = 7.308 Euro.

La partea pentru care se aplică clauza de deschidere de 30 la sută, se aplică cota de venit mai favorabilă: 1.500 Euro x 30 la sută = 450 Euro x 12 luni = 5.400 Euro x 18 la sută = 972 Euro. În acest caz, ar trebui impozitați 8.280 Euro. Fără clauza de deschidere, ar fi trebuit impozitați 10.440 Euro.

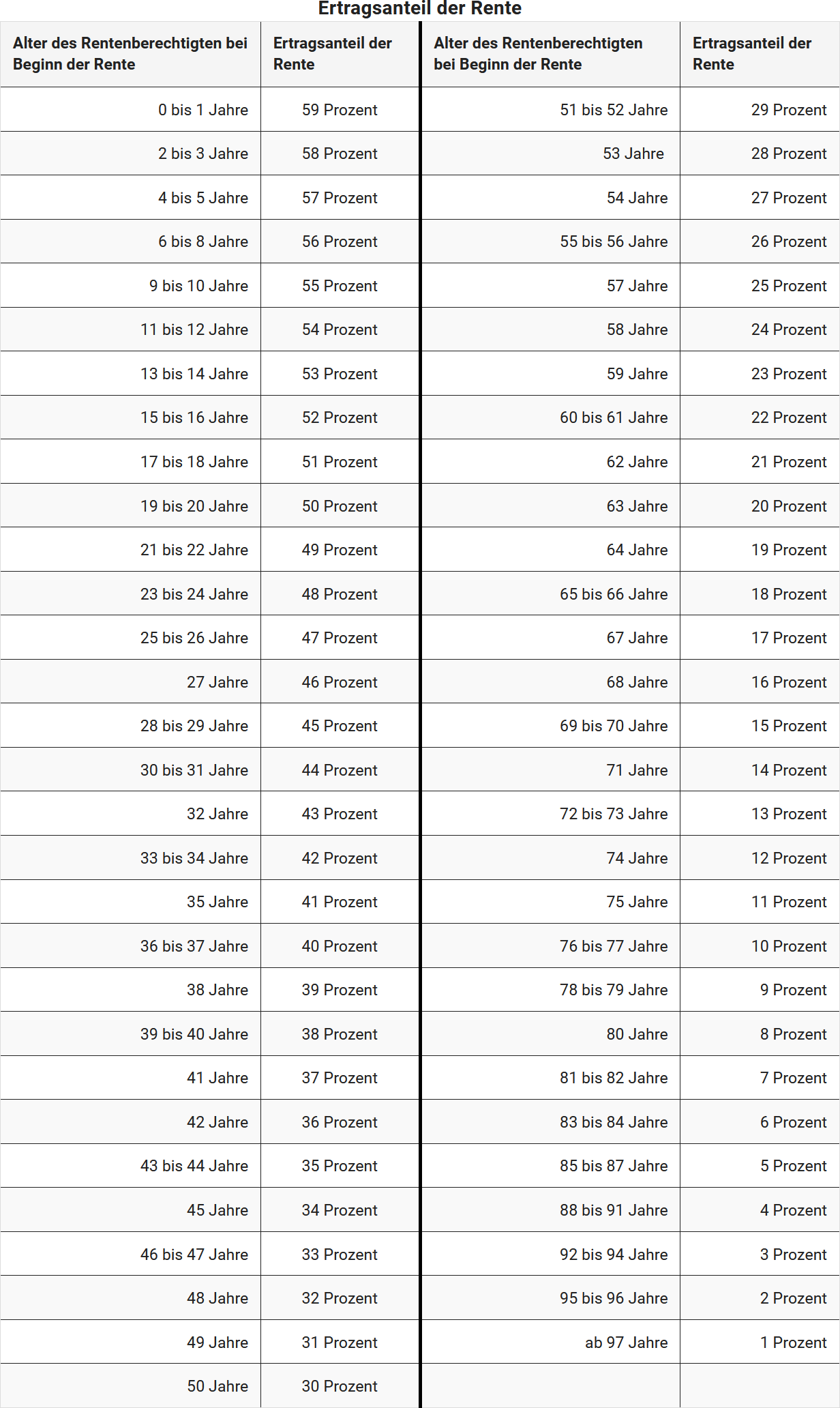

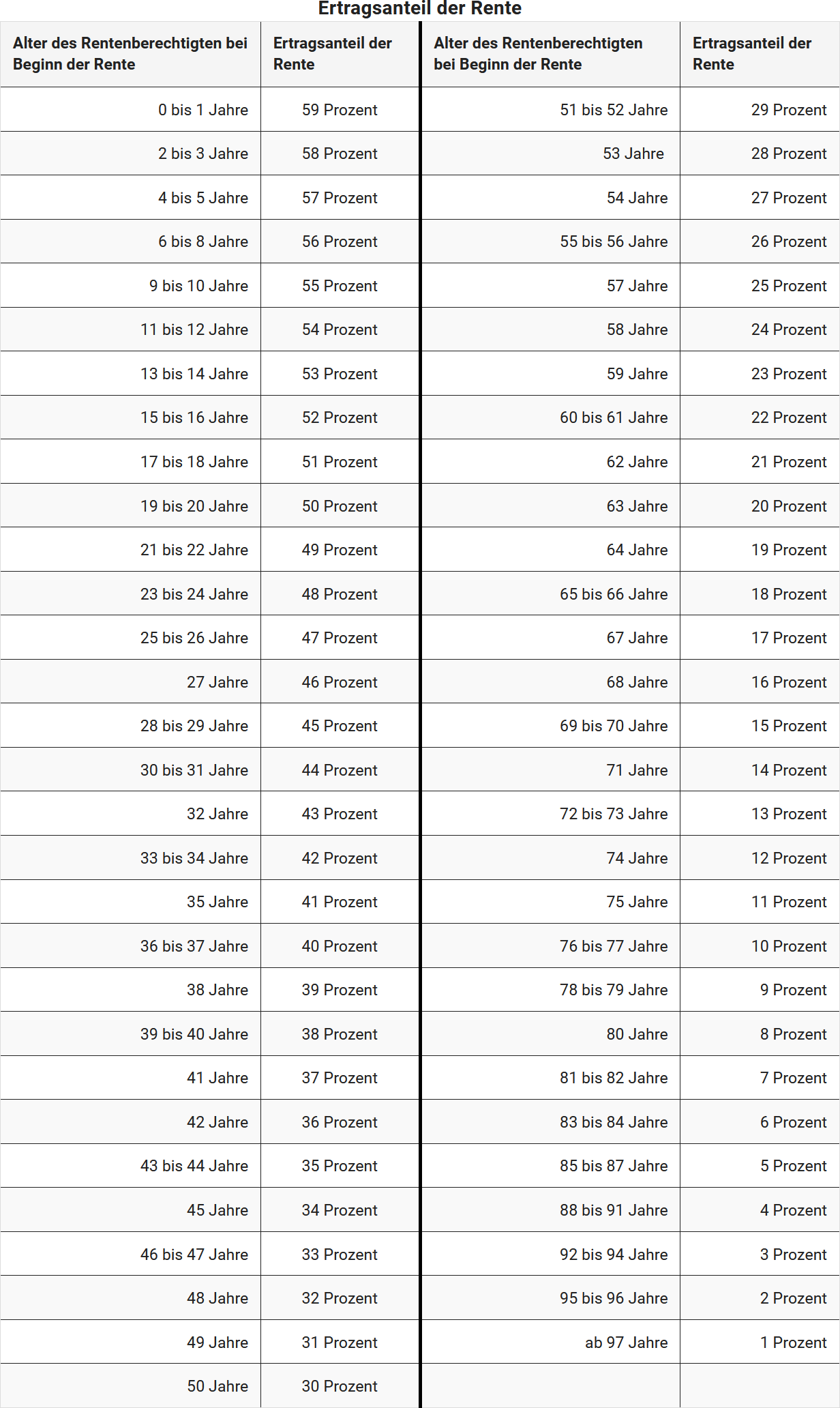

Cota de venit depinde de vârsta pensionarului la începutul plății pensiei, de exemplu, este de 19 la sută pentru cei de 64 de ani, 18 la sută pentru cei de 65-66 de ani și 17 la sută pentru cei de 67 de ani.

În tabelul următor găsiți valoarea cotei de venit în funcție de vârsta la începutul pensiei; aceasta este calculată automat de Lohnsteuer kompakt:

Doppelbesteuerung von Renten

În mai 2021, Curtea Federală de Finanțe (BFH) a publicat hotărâri privind posibila dublă impozitare a pensiilor (hotărârile BFH din 19.5.2021, X R 33/19 și X R 20/21). Acestea se referă la toți cei care erau deja pensionari în 2005 și la toți viitorii pensionari. BFH a decis că dublă impozitare este posibilă doar în câteva cazuri. Aceasta înseamnă că modul în care sunt impozitate pensiile este acceptat în general.

Cu toate acestea, există unele dezacorduri cu privire la modul exact în care ar trebui calculată dublă impozitare. BFH folosește o metodă simplă, care se concentrează pe contribuțiile efective și sumele de pensie plătite ulterior. Unii experți și reclamanți preferă o metodă mai complexă, care ia în considerare valoarea reală a pensiei mai târziu.

Vestea bună este că guvernul federal și landurile au decis să facă temporar deciziile fiscale provizorii în ceea ce privește impozitarea contestată a pensiilor. Aceasta înseamnă că pensionarii primesc acum decizii fiscale pe care scrie că stabilirea impozitului este provizorie. Dacă Curtea Constituțională Federală decide că impozitarea actuală este prea mare, deciziile fiscale pot fi modificate și fără o obiecție prealabilă (scrisoarea BMF din 30.8.2021, V A 3 - S 0338/19/10006 :001).

Este important de reținut că pensionarii afectați ar trebui să păstreze toate deciziile fiscale și de pensie, indiferent de decizia finală a instanței.

(2023): Ce înseamnă clauza de deschidere?

Sichern Sie sich einfach die volle Steuererstattung, die Ihnen zusteht!

Nur Lohnsteuer kompakt bietet Ihnen:

- Persönliche Steuertipps im Wert von 312 Euro (Durchschnitt)

- Verständliche Eingabehilfen und Erklärungen

- Import aus jeder beliebigen anderen Steuersoftware

- Schnelle Antworten bei Fragen

Jetzt kostenlos testen