Care este biroul fiscal responsabil pentru mine?

Responsabilitatea biroului fiscal se bazează pe locul de reședință din Germania. Dacă aveți mai multe reședințe (de exemplu, în cazul unei gospodării duble), pentru persoanele căsătorite este relevant locul unde familia se află preponderent. Pentru persoanele necăsătorite, este relevant locul unde acestea se află preponderent. Acesta poate fi și un loc de cazare modest, de exemplu, o cameră mobilată pe durata unei activități sau formări în afara localității.

Decisiv este locul de reședință la momentul depunerii declarației fiscale, adică dacă vă mutați în cursul anului, biroul fiscal de la noua reședință este responsabil.

În cazul în care v-ați separat de soț/soție, biroul fiscal responsabil este cel care a fost implicat primul în cazul fiscal. Este așadar decisiv care dintre soți și-a depus primul declarația fiscală. Doar în cazul evaluării individuale este responsabil biroul fiscal de la reședința soțului/soției.

Sonderfall 1: Rentner mit Wohnsitz im Ausland

Dacă locuiți în străinătate ca pensionar și aveți venituri doar din pensii din Germania, trebuie să depuneți declarația fiscală la Finanzamt Neubrandenburg (Rentenempfänger im Ausland - RiA) în Mecklenburg-Vorpommern.

Dacă obțineți și alte venituri pe lângă pensii, poate fi responsabil un alt birou fiscal. În caz de îndoială, vă rugăm să contactați Finanzamt Neubrandenburg (Rentenempfänger im Ausland - RiA).

Sonderfall 2: Wegzug aus Deutschland

Pentru determinarea responsabilității, se disting următoarele cazuri:

A. Angajatul nu obține venituri în Germania după plecare

În aceste cazuri, nu există o schimbare de la impozitarea nelimitată la cea limitată din cauza lipsei veniturilor supuse impozitării limitate. Pentru perioadele de evaluare ale impozitării nelimitate, responsabilitatea rămâne la ultimul birou fiscal de reședință.

B. Angajatul obține venituri în Germania și după plecare

Dacă angajatul obține venituri interne doar în anul plecării, biroul fiscal de la ultima reședință este responsabil în anul plecării.

Dacă angajatul obține venituri interne și după anul plecării, responsabilitatea pentru evaluarea impozitării limitate se determină conform § 50 alin. 2 EStG (biroul fiscal al sediului) sau § 19 alin. 2 AO. Biroul fiscal responsabil este, de asemenea, responsabil pentru perioadele de evaluare anterioare în care a existat impozitare nelimitată. Procedurile administrative deja începute pot fi continuate de biroul fiscal anterior responsabil.

(2023): Care este biroul fiscal responsabil pentru mine?

Ce diferențiază numărul meu fiscal de numărul de identificare fiscală?

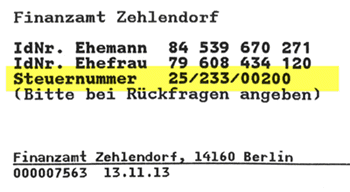

Numărul fiscal nu trebuie confundat cu numărul de identificare fiscală, care este valabil pe viață și uniform la nivel național.

Ce este numărul fiscal?

Numărul fiscal este atribuit de administrația financiară fiecărei persoane fizice sau juridice impozabile și este asociat în mod unic unui contribuabil. O persoană poate avea mai multe numere fiscale de-a lungul vieții. De exemplu, dacă vă mutați și intrați în aria de competență a unei alte administrații financiare, vă căsătoriți sau vă înregistrați ca lucrător independent, veți primi un nou număr fiscal.

Anterior, numerele fiscale erau bazate pe coduri regionale și constau din zece sau unsprezece cifre, în funcție de land. Odată cu introducerea așa-numitului sistem ELSTER (ELektronische STeuerERklärung), schema standard a numărului fiscal a fost unificată la nivel național și are acum 13 cifre.

Unde găsesc numărul fiscal?

După depunerea primei declarații de impozit pe venit sau la înregistrarea unei activități independente sau comerciale, numărul este atribuit de administrația financiară competentă. Poate fi, de asemenea, solicitat din proprie inițiativă. Numărul fiscal se găsește în partea stângă sus a deciziei de impozitare pe venit.

La ce îmi folosește numărul fiscal?

Numărul fiscal trebuie indicat la depunerea declarației fiscale sau la înregistrarea unei activități independente sau comerciale, precum și în tranzacțiile financiare. Liber-profesioniștii și comercianții trebuie să îl menționeze pe facturile lor, dacă nu au un număr de identificare pentru TVA. În viitor, numărul fiscal va fi înlocuit de numărul de identificare fiscală. Până în prezent, ambele numere coexistă.

Ce este numărul de identificare fiscală?

Numărul de identificare fiscală (IdNr. sau Steuer-ID) este, din 2008, un număr de identificare uniform la nivel național și permanent pentru cetățenii înregistrați în Germania în scopuri fiscale. Este valabil pe viață. Copiii îl primesc imediat după naștere.

Numărul de identificare nu se schimbă nici în cazul unei schimbări de domiciliu, nici în cazul unei schimbări a administrației financiare competente. Datele sunt șterse numai atunci când nu mai sunt necesare de către autorități, dar cel târziu la 20 de ani după decesul contribuabilului.

Steuer-ID este necesar și pentru alocația pentru copii, pentru ordinele de scutire la toate conturile bancare din Germania, pentru acordarea sumei forfetare de îngrijire, precum și pentru deducerea fiscală a plăților de întreținere și este, de altfel, solicitat din ce în ce mai des.

(2023): Ce diferențiază numărul meu fiscal de numărul de identificare fiscală?

În ce cazuri pot depune o contestație împotriva deciziei fiscale?

Aveți dreptul de a depune o contestație împotriva unei decizii fiscale eronate. Cu toate acestea, trebuie să existe motive corespunzătoare conform articolului 350 AO.

Acestea pot fi, de exemplu:

- A fost stabilită o taxă prea mare pentru dumneavoastră.

- Cheltuielile (costuri profesionale, cheltuieli speciale sau sarcini excepționale) sau sumele neimpozabile nu au fost recunoscute de către biroul fiscal.

- Ați uitat să revendicați anumite cheltuieli în declarația dumneavoastră fiscală.

De asemenea, procedurile pendinte la instanțele federale superioare (Curtea Federală Fiscală, Curtea Constituțională Federală) pot fi menționate ca motiv pentru o contestație cu suspendare, cu condiția ca situația lor să afecteze propriul caz fiscal. Astfel, puteți beneficia dacă într-un proces model se decide pozitiv pentru reclamant.

Aveți la dispoziție o lună pentru a depune contestația. După expirarea termenului, decizia fiscală devine definitivă.

(2023): În ce cazuri pot depune o contestație împotriva deciziei fiscale?

Cum ar trebui să arate contestația mea?

Dacă ați identificat eroarea din decizia de impunere, ar trebui să depuneți contestația cât mai curând posibil. După comunicarea deciziei fiscale, aveți la dispoziție doar o lună pentru aceasta. Acest termen începe la trei zile după data emiterii. Dacă sfârșitul termenului cade într-un weekend sau o sărbătoare legală, termenul se încheie în următoarea zi lucrătoare.

În cazul în care ați ratat termenul fără vină, de exemplu din cauza unei spitalizări sau a unei vacanțe, puteți prelungi termenul de obiecțiune în anumite condiții.

Procedați astfel pentru contestația dumneavoastră: Trimiteți obiecțiunea în mod scris la administrația financiară competentă. Din scrisoare trebuie să reiasă clar că depuneți obiecțiunea. Scrieți clar împotriva cărui aspect din decizia fiscală depuneți obiecțiunea. Contestația ar trebui să conțină și o motivație. În cazul soților cu evaluare comună, aceștia ar trebui să depună întotdeauna obiecțiunea împreună. Dacă un soț redactează singur scrisoarea de contestație, ar trebui să menționeze că o depune și în numele celuilalt soț.

În ciuda obiecțiunii dumneavoastră, trebuie să vă asigurați că vă achitați datoria fiscală, dacă ați primit o solicitare de plată suplimentară. Aceasta trebuie plătită în termenul indicat.

Cei care refuză să-și achite datoria fiscală riscă o penalizare de întârziere din partea administrației financiare. În caz contrar, trebuie să solicitați imediat o "suspendare a executării" odată cu obiecțiunea. Totuși, acest lucru nu este recomandat, deoarece poate fi costisitor. Contestația împotriva deciziei fiscale este întotdeauna gratuită. Doar dacă nu sunteți mulțumit de decizia privind contestația și mergeți în instanță, apar costuri.

(2023): Cum ar trebui să arate contestația mea?